この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそう」という方針で相続税申告を提供している。

三ツ本 純 税理士

相続専門の税理士(VSG相続税理士法人)税理士業界に就職した後、10年以上相続税の専門税理士として活動、これまで600件以上の相続税申告に関わっている。横浜出身。

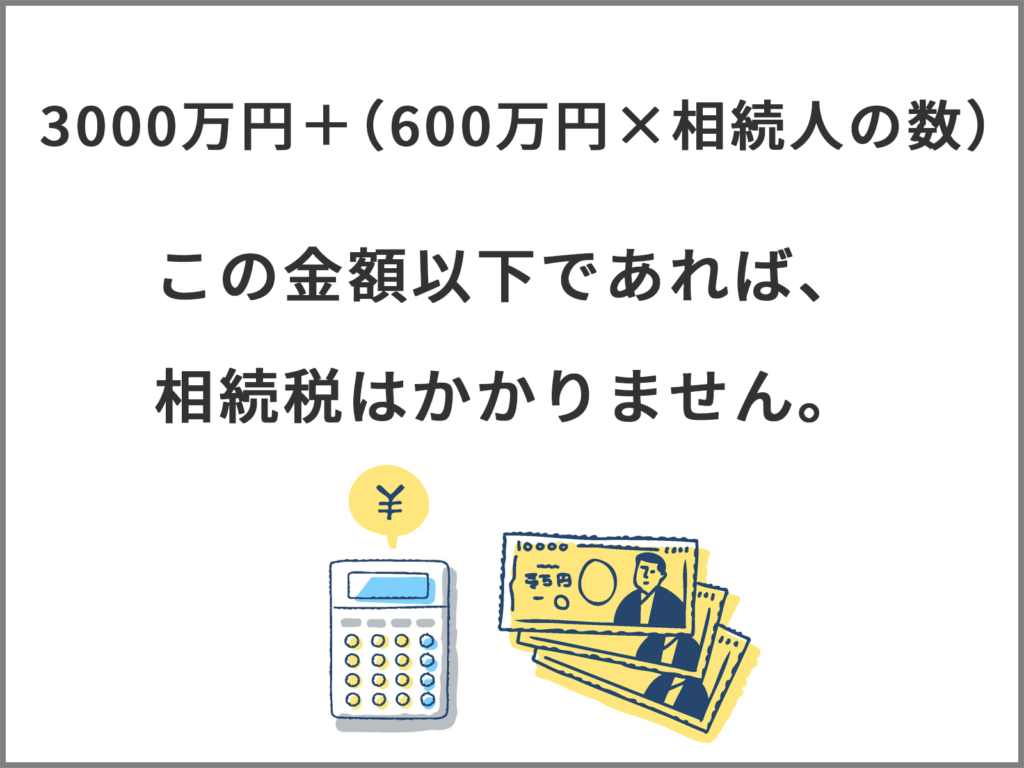

相続税の基準は「3000万円+600万円×相続人の数」

相続税は基礎控除の金額「3000万円+(600万円×相続人の数)」を、越えるかどうかによって、納税と申告が必要かどうかが決まります。

「相続税の基準は3600万円」と言われていますが、それは相続人(財産を受け取る人)が1人の場合です。

正確には「3000万円+相続人の数×600万円」という式で基礎控除が決まっており、相続人が増えると、その分相続税を払わなくても良い範囲が大きくなります(この後図解で分かりやすく解説します)

基礎控除額を上回った分の相続財産に相続税がかかり、相続財産の総額が基礎控除額以下であれば相続税はかからず、税務署への申告も不要です。

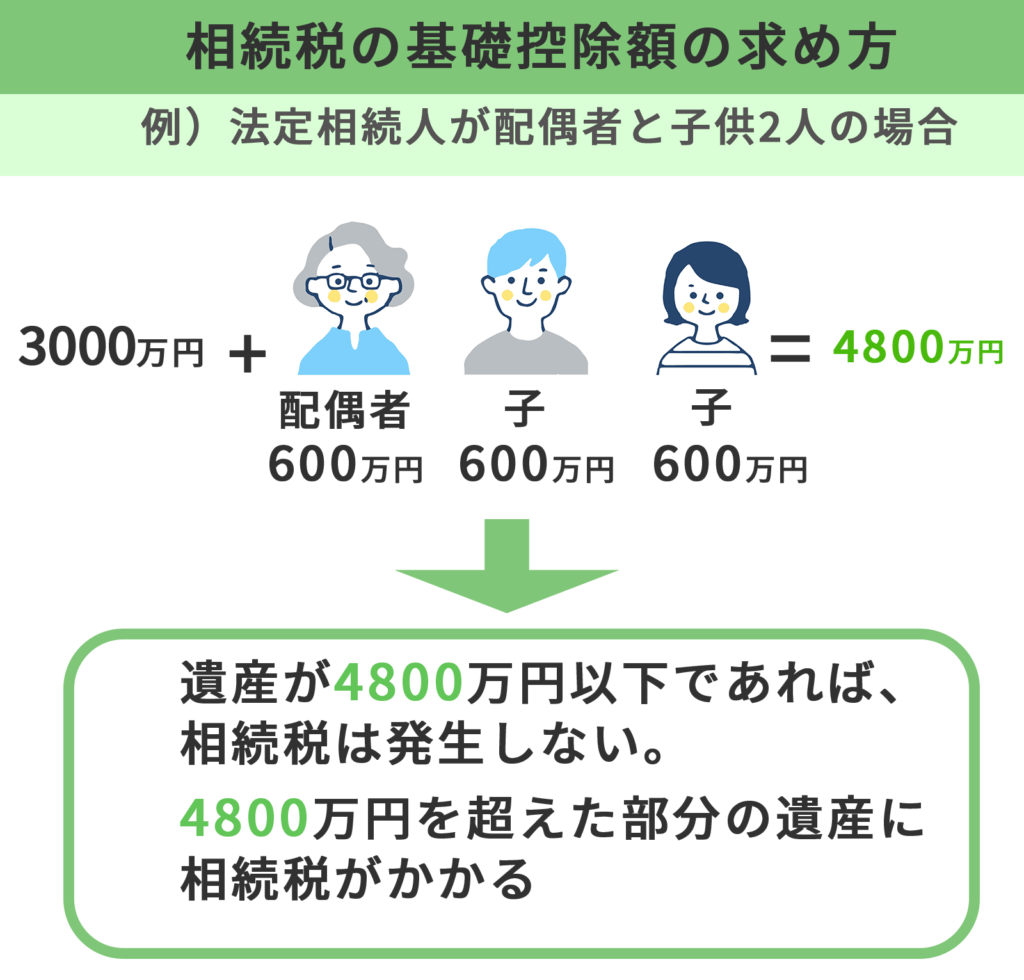

相続税の基礎控除の計算事例

こちらのケースの場合、配偶者1人と、子2人の相続人がいますので、

3000万円+相続人3名×600万円=4800万円

という計算式から、基礎控除は4800万円となります。

よって、相続財産が4800万円以下であれば相続税の支払いも、申告も不要です。

相続した財産の総額が基礎控除額を越える場合には相続税が発生し、申告と納税が必要になります。

相続人が子1人の場合には、

3000万円+相続人1人×600万円=3600万円

という計算式から基礎控除額は3600万円となります。

つまり、相続人が多いほど相続税が免除される「基礎控除額」が多くなります。

相続税早見表

相続税早見表(配偶者有り)

| 課税価格 | 子ども1人 | 子ども2人 | 子ども3人 | 課税価格 | 子ども1人 | 子ども2人 | 子ども3人 |

|---|---|---|---|---|---|---|---|

| 3,600万円以下 | 0 | 0 | 0 | 2億5,000万円 | 2,460万円 | 1,985万円 | 1,800万円 |

| 4,000万円 | 0 | 0 | 0 | 3億円 | 3,460万円 | 2,860万円 | 2,540万円 |

| 5,000万円 | 40万円 | 10万円 | 0 | 3億5,000万円 | 4,460万円 | 3,735万円 | 3,290万円 |

| 6,000万円 | 90万円 | 60万円 | 30万円 | 4億円 | 5,460万円 | 4,610万円 | 4,155万円 |

| 7,000万円 | 160万円 | 113万円 | 80万円 | 5億円 | 7,605万円 | 6,555万円 | 5,962万円 |

| 8,000万円 | 235万円 | 175万円 | 138万円 | 6億円 | 9,855万円 | 8,680万円 | 7,838万円 |

| 9,000万円 | 310万円 | 240万円 | 200万円 | 7億円 | 1億2,250万円 | 1億870万円 | 9,885万円 |

| 1億円 | 385万円 | 315万円 | 263万円 | 8億円 | 1億4,750万円 | 1億3,120万円 | 1億2,135万円 |

| 1億5,000万円 | 920万円 | 748万円 | 665万円 | 9億円 | 1億7,250万円 | 1億5,435万円 | 1億4,385万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,218万円 | 10億円 | 1億9,750万円 | 1億7,810万円 | 1億6,635万円 |

|

横スクロールできます |

相続税早見表(配偶者無し:子どものみ)

| 課税価格 | 子ども1人 | 子ども2人 | 子ども3人 | 課税価格 | 子ども1人 | 子ども2人 | 子ども3人 |

|---|---|---|---|---|---|---|---|

| 3,600万円以下 | 0 | 0 | 0 | 2億5,000万円 | 6,930万円 | 4,920万円 | 3,960万円 |

| 4,000万円 | 40万円 | 0 | 0 | 3億円 | 9,180万円 | 6,920万円 | 5,460万円 |

| 5,000万円 | 160万円 | 80万円 | 20万円 | 3億5,000万円 | 1億1,500万円 | 8,920万円 | 6,980万円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 | 4億円 | 1億4,000万円 | 1億920万円 | 8,980万円 |

| 7,000万円 | 480万円 | 320万円 | 220万円 | 5億円 | 1億9,000万円 | 1億5,210円 | 1億2,980万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 | 6億円 | 2億4,000万円 | 1億9,710万円 | 1億6,980万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 | 7億円 | 2億9,320万円 | 2億4,500万円 | 2億1,240万円 |

| 1億円 | 1,220万円 | 770万円 | 630万円 | 8億円 | 3億4,820万円 | 2億9,500万円 | 2億5,740万円 |

| 1億5,000万円 | 2,860万円 | 1,840万円 | 1,440万円 | 9億円 | 4億320万円 | 3億4,500万円 | 3億240万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 10億円 | 4億5,820万円 | 3億9,500万円 | 3億5,000万円 |

|

横スクロールできます |

相続税のかかる財産

死亡した人の財産を相続や遺言書によって取得すると、その財産に対して相続税がかかります。

相続税のかかる財産の主なもの

現金、預貯金、土地、建物(家、店舗、工場など)貸付金、著作権、特許権、上場株式、非上場株式(亡くなった方が運営していた会社のこと)、投資信託、生命保険、死亡退職金、事業用財産、ゴルフ会員権、貸付金、未収金、自動車など

国税庁のホームページでは「金銭に見積もることができる経済価値のあるすべてのもの」と説明されていますので、自分で判断ができないものは税理士や税務署に確認するなどして申告漏れの無いように注意しましょう。

相続税の申告状況

(国税庁のホームページ:令和2年分相続税の申告事績の概要より引用)

こちらは国税庁の資料データの一部を引用したものになります。

※亡くなった方のことを「被相続人」と言います。

令和2年の時点で、相続税の支払いが生じた被相続人の数は、12万372人

相続税を支払った相続人の数は26万4455人となっています。

相続税の申告をしたものの、相続税の支払い義務が生じていない被相続人が3万2651人となっています。

基礎控除を越えているのに、相続税を払っていないということです。何故でしょう?

それは、基礎控除を越えているので申告義務はあるものの、「特例」を適用することで相続税がゼロになった被相続人の数を表しています。

次で詳しく説明します。

基礎控除を越えても相続税がかからない場合

相続財産の金額が基礎控除を越えていたとしても、「配偶者控除」「小規模宅地等の特例」などの「特例」を適用することで相続税がゼロになる場合があります。

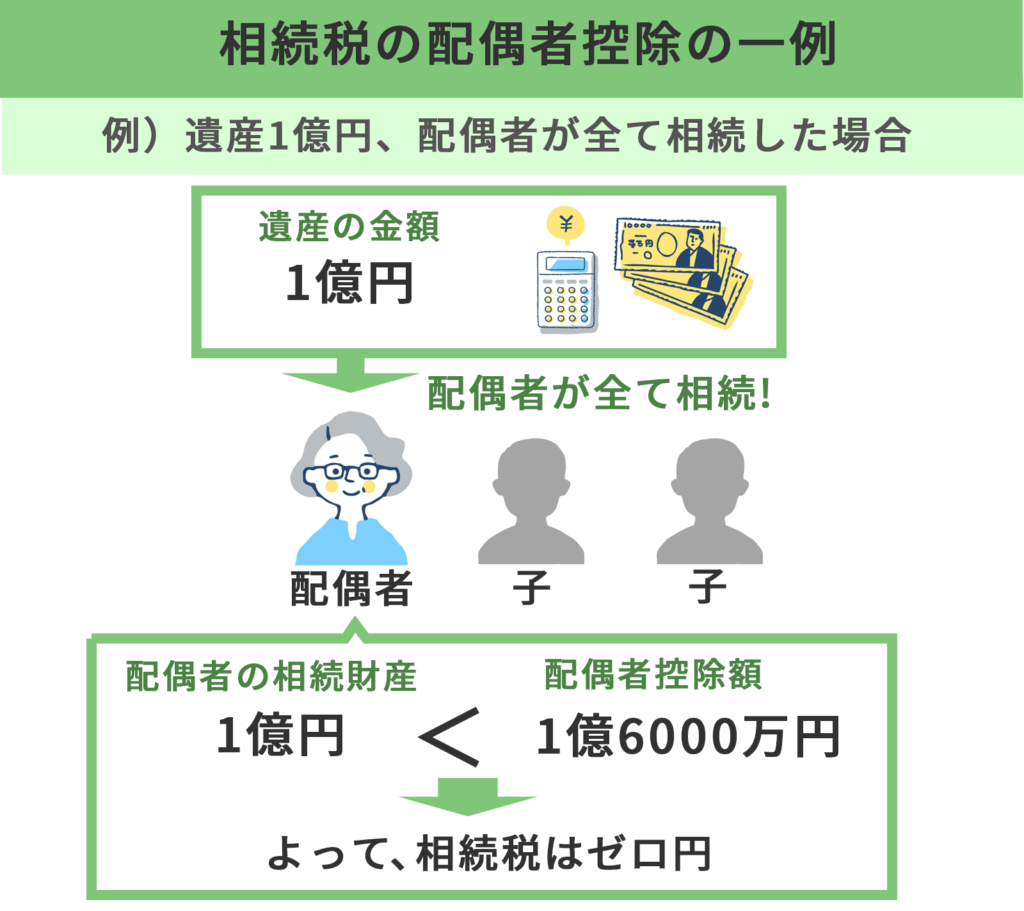

配偶者控除によって1億6,00万円まで相続税が0円に

相続税の配偶者控除は、相続する財産が1億6000万円以内であれば配偶者は相続税を支払わなくて良いというものです。

相続する財産が1億6000万円を超えていても、配偶者の法定相続分まで課税されません。

法定相続分とは、例えば配偶者と子、2人で10億円相続する場合は1/2の5億円が、配偶者と子、それぞれの法定相続分となります。つまり、配偶者が法定相続分の5億円を相続した場合は配偶者には相続税がかからないということです。

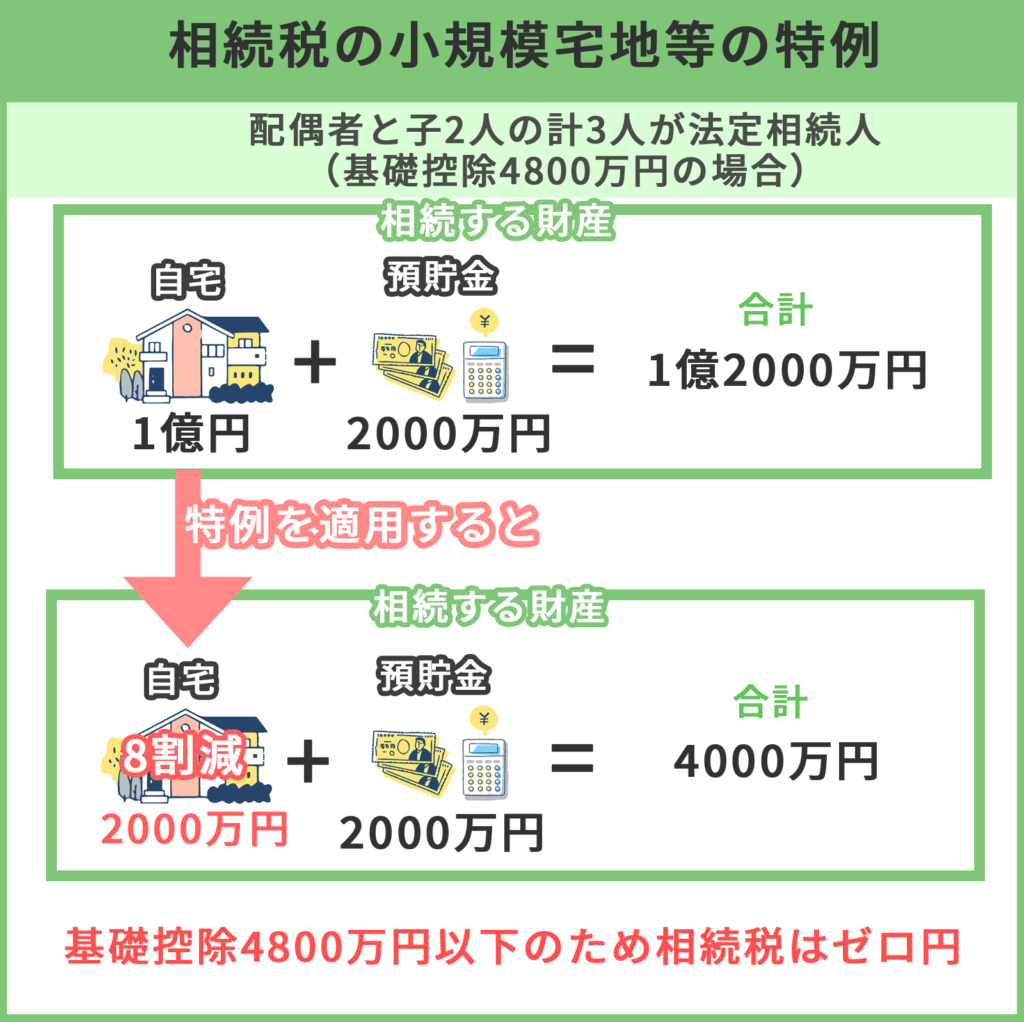

相続税の「小規模宅地等の特例」で自宅の評価額を8割減額

「小規模宅地等の特例」とは、亡くなった方が住んでいた自宅を、配偶者や同居していた方が相続する場合に、自宅敷地の評価額を8割減額するというものです。

相続人が相続税が払えずに家に住めなくなってしまうといったことが無いように、この特例があります。

特例で相続税がゼロでも、基礎控除を超えていれば申告が必要です

配偶者控除や、小規模宅地等の特例を適用することで相続税を支払う必要がなかったとしても、相続する財産の総額が基礎控除額を越えている場合は、相続税の申告が必要です。

この相続税の申告をしなければ、特例を適用させることはできません。

相続税の計算や申告、特例の適用は税理士の協力が不可欠

相続財産の計算について

正確な財産の評価や申告は「相続に特化した税理士」に相談することが望ましいです。

相続は税理士でも難しい専門性の高い分野であり、法人税や所得税とは医者で言うところの内科と外科ほどの違いがあります。

にもかかわらず、日本の相続税の申告件数が年間約12万件に対して、税理士の登録人数は約8万人弱。つまり1人の税理士が1年に1件扱うかどうかという状況です。

相続という分野で正確な計算、抜け漏れの無い申告を行い、税務調査対策までカバーするためにはそれなりの経験が求められます。

よって、当サイトでは年間25件以上の相続税申告を行っている税理士事務所、税理士法人への相談を推奨しています。

相続に強い税理士事務所の中には、無料相談で相続財産の査定をしているところもありますので、相続財産が基礎控除を上回るかどうか自分で計算してみて確信が持てない場合には、この無料相談を積極的に活用しましょう。

特例の適用もまた、税理士の専門知識が求められる

例えば、「小規模宅地等の特例」が適用できるかどうかについては、この特例だけで1冊の書籍が作れてしまうほど細かい要件が沢山あります。

税理士に依頼せずに、この要件を満たせないということになると、その分高い税金を支払うことになる可能性もあります。 特例を適用させるには、相続に強い税理士の力を借りることが不可欠と言えます。

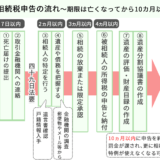

相続税の申告期限は10ヶ月以内!遅れると特例が使えず、罰金が課せられる

相続税の申告は、亡くなられた日の翌日から10ヶ月以内に行う必要があります。

10ヶ月の期限を過ぎても申告がされていないと、特例が使えなくなるため本来よりも多く相続税を支払うことになる可能性があります。

また特例が使えないことに加えて「延滞税」「無申告加算税」というペナルティーの課税を支払うことになりますので、余裕を持って相続税申告に取り掛かる様にしましょう。

期限まで3カ月を切っていると税理士報酬も高くなる

相続税申告の期限まで、残り3カ月をきってから税理士事務所に依頼した場合、税理士事務所から「特急料金」を請求されることが一般的です。財産の評価や申告書の作成、特例の適用、といった手続きを急ピッチで行う必要があるためです。

相続税申告を期限内に終えるために、余裕を持って税理士に相談するようにしましょう。

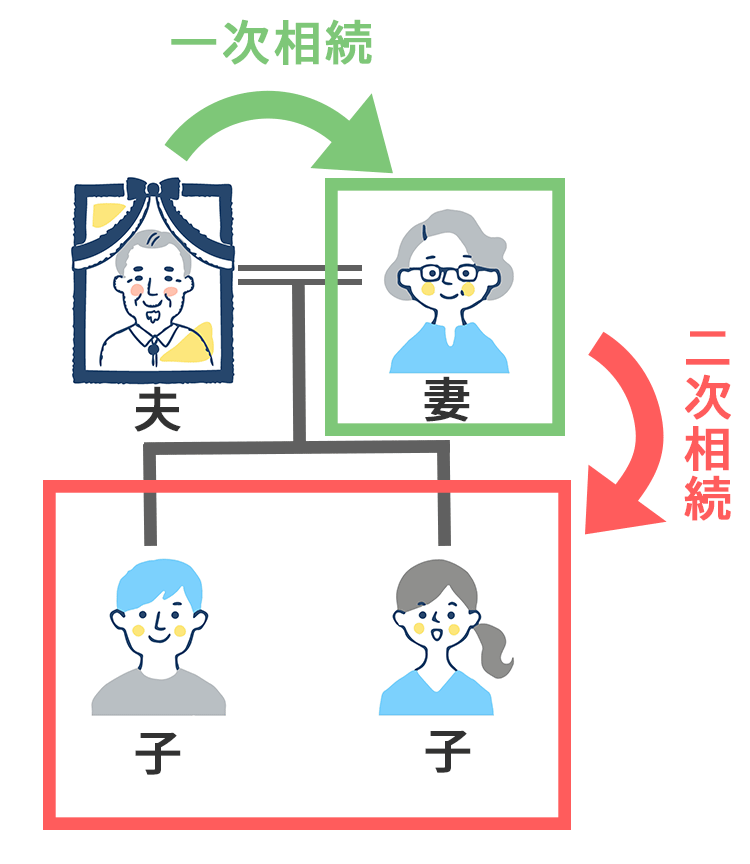

二次相続で相続税額が

大きくなるのでしっかり対策を

例えば、ご主人が亡くなって配偶者である奥様が一次相続した場合、配偶者控除で1億6000万円までは相続税がかかりませんが、二次相続の時には配偶者控除は使えません。

また、自宅の評価額を8割減できる「小規模宅地等の特例」についても相続人であるお子様が同じ家に住んでいなければ使うことができません。

この様に、一次相続の時には使えた特例が、二次相続の時には使えず大きく税金がかかってしまうため、相続税の節税は二次相続のことまで考えておく必要があります。

まとめ

- 相続税の「かかる・かからない」は基礎控除額を超えるか超えないかで決まる

- 特例を使うことで基礎控除を越えていても相続税がゼロになる場合がある

- 相続税の特例は申告の手続きを期限内に行わなければ適用できない

- 相続税申告の期限は亡くなられた日の翌日から10カ月以内。期限を過ぎると特例が適用できずペナルティー課税も発生してしまう

- 相続税の正確な計算や手続きは専門の税理士へ

この記事は「相続税はいくらからかかる?」というテーマでまとめました。

相続税申告を「正しく」「期限内に」申告を終えていなければ、本来よりも数百万円単位で相続税が多くかかってしまう場合があります。

なるべく早い段階で、相続に強い税理士に相談し相続財産について把握しておきましょう。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。