亡くなった人が死亡保険に加入していた場合、相続時に保険金を受け取ることになります。

受け取った保険金は相続財産ではありませんが、相続税の課税対象になることがありますし、保険料負担者や保険金受取人の立場によっては、所得税や贈与税が課されるケースもあるので注意してください。

本記事では、生命保険金に関係する税金の取扱いと、相続税における非課税枠および節税対策について解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

近藤 洋司 税理士

VSG相続税理士法人横浜オフィスの代表税理士。

税理士になる前は不動産の仕事をしており「誰よりも不動産に詳しい税理士になる」という志のもと税理士になる。不動産の評価にとても強い。

生命保険金にかかる税金

生命保険金に対する税金は、保険を受け取るときの状況によって種類が変わります。

生命保険金にかかるのは何税?

生命保険金に課される税金は、相続税・所得税・贈与税のいずれかです。

どの税金の対象になるかは、保険の対象になる人(被保険者)と保険料を負担する人、保険金を受け取る人の立場によって異なります。

たとえば、病気など、被保険者の死亡を原因に受け取ることになった保険金に対する課税関係は次の通りです。

<死亡保険金の課税関係>

| 被保険者 | 保険料負担者 | 保険金受取人 | 税金の種類 |

|---|---|---|---|

| A | A | B | 相続税 |

| A | B | B | 所得税 |

| A | B | C | 贈与税 |

自らを被保険者(A)とする保険契約を結んだ場合において、保険料は自身で負担(A)し、死亡によって配偶者(B)が保険金を受け取ったときは、相続税の課税対象となります。

一方、被保険者(A)・保険料負担者(B)・保険金受取人(C)がいずれも異なるときは、贈与税の課税対象です。

また、生命保険契約の満期や解約により保険金を受け取った際は、所得税と贈与税のいずれかの課税対象となります。

<満期保険金等の課税関係>

| 保険料負担者 | 保険金受取人 | 税金の種類 |

|---|---|---|

| A | A | 所得税 |

| A | B | 贈与税 |

所得税の対象になる生命保険金の取扱い

生命保険金に対して所得税が課税されるのは、保険料負担者と保険金受取人とが同一人の場合です。

所得税は、性質によって所得を10種類に区分し、各所得ごとに定めた計算方法で所得金額を算出します。

所得税の対象になる生命保険金は、一時所得または雑所得として計算することになります。

一時金で受け取った保険金等は一時所得に該当し、受け取った保険金の総額から既払保険料または掛金を差し引き、残額から特別控除額を差し引いた額が一時所得の金額です。

<一時所得の計算式>

総収入金額-収入を得るために支出した金額-特別控除額(最高50万円)=一時所得の金額

一時所得に対する税金は、実質的に利益に対して課されるものなので、既払保険料等が受け取った保険金よりも大きい場合、一時所得は発生しません。

また、保険金の額が既払保険料等を超えたとしても、超過部分が50万円以内であれば特別控除額で全額を差し引けるため、保険金に所得税はかかりません。

保険金等を年金で受け取ったときは、公的年金等以外の雑所得に該当します。

その年に受け取った年金の額から、その金額に対応する払込保険料または掛金の額を差し引いた金額が雑所得となります。

<雑所得の計算式>

総収入金額-必要経費=公的年金等以外の雑所得

年金を受給する年ごとに雑所得の計算をしなければならず、年金形式で受け取る民間企業の保険金と公的年金は同じ雑所得ですが、所得金額の計算は別々で行います。

公的年金は、公的年金等控除額を差し引くことができるのに対し、年金形式で受け取る保険金から公的年金等控除額は差し引けないので注意してください。

贈与税の対象になる生命保険金の取扱い

満期保険金に対して贈与税が課税されるのは、保険料負担者と保険金受取人が異なる場合です。

保険金を受け取った人は、保険料負担者から贈与を受けたことになるため、保険金が贈与税の課税対象となります。

また、満期保険金等を年金で受け取るときは、年金を受け取る権利に対して贈与税が課税されることになり、贈与税を計算する際には年金受給権の評価額の算定が必要です。

死亡保険金に対して贈与税が課税されるのは、被保険者と保険料負担者、保険金受取人のすべてが異なる場合です。

死亡保険金を一括で受け取る際は、保険金の額がそのまま贈与税評価額となりますが、年金形式で受け取るときは満期保険金等と同様、その年金を受け取る権利に対して贈与税が課されることになります。

相続税の対象になる生命保険金の取扱い

死亡保険金に相続税が課税されるのは、被保険者と保険料負担者が同一人の場合です。

受取人が被保険者の相続人の場合には、相続により取得したものとみなされ、受取人が相続人以外の人のときは、遺贈により取得したものとみなされます。

相続と遺贈のどちらで取得した場合でも、相続税の課税対象となる点では同じです。

しかし、死亡保険金に対する非課税控除は、相続によって取得した生命保険金しか適用できないため、相続人以外が死亡保険金を取得した場合、相続人が取得した場合よりも相続税額が増える可能性があります。

また、死亡保険金を年金として受領する場合には、その年金を受け取る権利に対して相続税が課税されますので、相続税を計算する際は年金受給権の評価額の算定が必要です。

みなし相続財産とは?

みなし相続財産は、被相続人の死亡を原因として受け取る、相続財産以外の財産をいいます。

相続税は、被相続人の財産(本来の相続財産)に対して課される税金です。

死亡保険金は受取人が直接取得する財産であり、被相続人が相続開始時点で保有していた財産ではありません。

しかし、相続税法の規定により、みなし相続財産も相続税の課税対象になるため、死亡保険金を受け取ったときは、相続税の計算に含めなければなりません。

みなし相続財産に該当する財産には、死亡保険金以外に死亡退職金や、加算対象期間内の贈与財産などがありますので、相続税を計算する際は加算漏れに注意してください。

相続税の生命保険金に対する非課税枠とは?

被相続人が死亡したことで受け取った生命保険金は相続税の課税対象となりますが、本来の相続財産とは違い、死亡保険金に対しては個別に非課税枠が設けられています。

生命保険金の非課税枠を適用できる人

相続税には、生命保険金に対する非課税枠が設定されており、保険金の額が非課税枠に収まれば、保険金に対して相続税はかかりません。

非課税枠を適用できるのは、法定相続人(死亡保険金を受け取った相続を放棄した人や相続権を失った人を除く)です。

保険金の額が非課税枠を超えたとしても、超過部分のみが相続税の課税対象となりますので、非課税枠を活用して相続税を節税することもできます。

非課税枠の計算方法と計算例

死亡保険金に対する非課税枠の計算方法は、次の通りです。

<生命保険金の非課税控除額の計算式>

500万円×法定相続人の数=非課税控除額

税金の控除額は金額が固定されているものが多いですが、生命保険金に対する非課税枠は、法定相続人の数によって控除額が変わります。

たとえば、夫婦と子2人の家庭で夫が死亡した場合、法定相続人は3人ですので、死亡保険金に対する非課税枠は1,500万円(500万円×3人)になります。

1,500万円の控除額は、すべての相続人が取得した生命保険金から差し引く金額ですので、被相続人が死亡したことで相続人が受け取った保険金の合計額が1,500万円以内であれば、保険金に対して相続税は課されません。

非課税枠を計算する際の法定相続人の数え方

法定相続人は、民法において相続人に該当する人をいいます。

<相続順位と該当者>

| 相続順位 | 該当者 |

|---|---|

| 常に相続人になる人 | 配偶者 |

| 第1順位 | 子 |

| 第2順位 | 直系尊属 (父母・祖父母) |

| 第3順位 | 兄弟姉妹 |

法定相続人となるのは、相続順位が最も高い人のみです。

第1順位の人がいる場合、第2順位以下の人は相続人にはなりません。

ただし、被相続人の配偶者(夫または妻)については、相続順位に関係なく法定相続人となります。

相続開始時点で被相続人に配偶者、子、両親、兄弟姉妹がいる場合、法定相続人になるのは配偶者と子です。

相続開始時点で子がいないときは、配偶者と第2順位である両親が法定相続人になります。

養子は実子と基本的に同じ扱いですが、生命保険金の非課税枠を計算する際にカウントできる養子の数には制限があります。

被相続人に実子がいるときは1人、実子がいないときは2人までしか法定相続人としてカウントできません。

そのため、被相続人が孫2人と養子縁組を組んだとしても、被相続人の実子がいる場合、法定相続人としてカウントできる養子の数は1人となるのでご注意ください。

相続放棄をした相続人がいるときの非課税枠

生命保険金の非課税枠を計算する際の法定相続人の数は、相続放棄がなかったものとした場合の人数です。

相続放棄をした人は相続財産を取得する権利を失うため、相続財産を一切取得することはできません。

相続人の中に相続放棄者がいたときは、相続放棄をした人を除いた相続人だけで遺産分割協議を行うことになりますが、生命保険金の非課税枠の計算においては、相続放棄がなかったものとした場合の法定相続人の数に基づいて控除額を算出します。

生命保険金の取得者が2人以上いるときの非課税枠の配分

複数人の法定相続人が生命保険金を受け取っている場合、各相続人に課税される金額は、次の算式で求めることになります。

非課税枠の配分は、各相続人が取得した死亡保険金の割合で行います。

法定相続人が2人(非課税控除額1,000万円)のケースで、法定相続人が同額の死亡保険金を受け取った場合には、それぞれが受け取った死亡保険金から各500万円の非課税控除額を差し引いた額が、各相続人に課税される生命保険金の額となります。

死亡保険金の取得者が2人以上のいる場合の計算例

複数の法定相続人が死亡保険金を取得した場合における、保険金に対する非課税控除額および、課税される保険金の計算例をご紹介します。

〇前提条件

- 法定相続人:3人(妻、長男、長女)

- 非課税控除額:1,500万円

- 死亡保険金の合計額:5,000万円

- 妻の受取額:3,000万円

- 長男の受取額:1,500万円

- 長女の受取額:500万円

<妻の課税対象金額>

1,500万円×(3,000万円÷5,000万円)=900万円(配分された非課税控除額)

3,000万円-900万円=2,100万円(相続税の課税対象金額)

<長男の課税対象金額>

1,500万円×(1,500万円÷5,000万円)=450万円(配分された非課税控除額)

1,500万円-450万円=1,050万円(相続税の課税対象金額)

<長女の課税対象金額>

1,500万円×(500万円÷5,000万円)=150万円(配分された非課税控除額)

500万円-150万円=350万円(相続税の課税対象金額)

生命保険金の非課税枠と相続税の基礎控除額の併用適用の可否

生命保険金に対する非課税枠は、相続税の基礎控除とは別枠で設けられている控除ですので、併用して適用することが可能です。

相続税の基礎控除額の算出方法は次の通りで、保険金の額が非課税控除額を超えたとしても、超過部分と相続財産の合計額が基礎控除額以内に収まれば相続税は課されません。

<相続税の基礎控除額の計算式>

3,000万円+600万円×法定相続人の数=相続税の基礎控除額

相続税の基礎控除額の法定相続人の数え方は、死亡保険金の非課税枠と同じです。

法定相続人の数にカウントできる養子の数は、実子がいるときは1人、実子がいないときは2人までで、相続放棄をした人がいても、放棄がなかったものとしたときの数で控除額を計算します。

相続税の基礎控除額は、遺産全体から差し引くものなので、本来の相続財産とみなし相続財産の合計額が基礎控除額以内であれば、相続人等が遺産をどのように取得したとしても相続税はかかりません。

相続税の非課税枠が適用できない生命保険金の種類

次に該当する生命保険金は、相続税の非課税枠を適用することはできません。

生存保険金

生存保険金は、被保険者が保険期間中に生存している場合において契約者に支払われる保険金です。

相続税の非課税控除の対象となるのは、死亡によって支払事由が生じた保険金に限られますので、生存保険金は相続税の非課税枠の適用対象外です。

入院給付金

入院給付金は、医療保険の一つで、被保険者の入院日数等に応じて支払われる給付金です。

入院給付金も生存保険金と同様、死亡を原因として支払われる保険ではないため、相続税の非課税枠を適用することはできません。

特約還付金

特約還付金は、終身保険などの主契約にオプションとして特約を付けた場合において、主契約部分の消滅等により、特約保険料の積立金が還付されるものです。

相続税の非課税枠の適用は、被相続人の死亡を原因として支払われるものに限られます。

特約還付金は主契約部分の消滅等を原因として還付されるものですので、受け取った特約還付金に対して非課税枠を適用することはできません。

また、被相続人が死亡した際に特約還付金が相続人に支払われた場合、その還付金は相続財産として相続税の対象となるので気を付けてください。

生命保険金に関する税金の注意点

生命保険金は保険料負担者や受取人の立場によって課税対象になる税金が変わりますが、保険金を受け取った人が特定の立場に該当するときは要注意です。

孫の受け取った生命保険金は原則2割加算の対象

死亡保険金は相続財産ではないので、相続人に該当しない人が受取人になることも可能です。

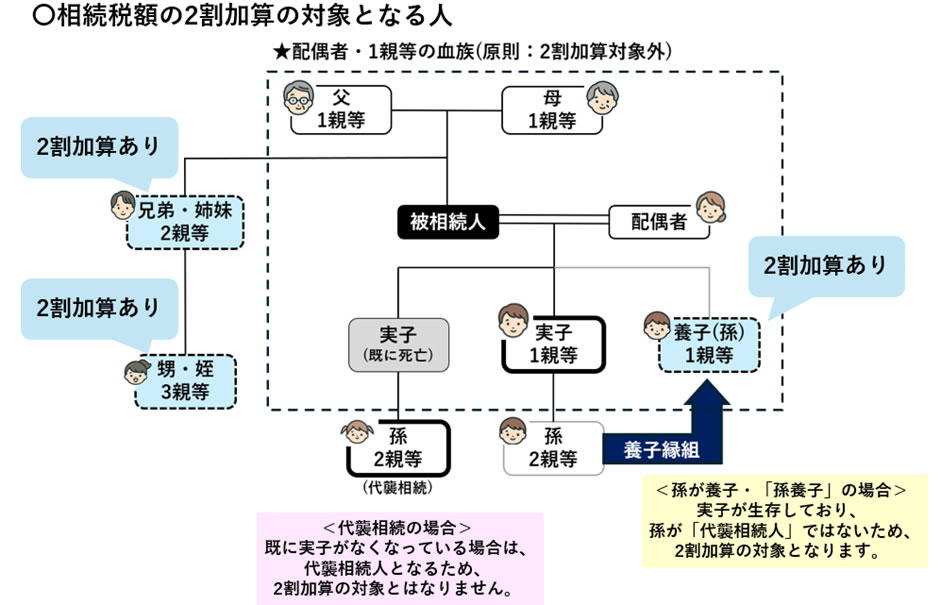

しかし、相続や遺贈等で財産を取得した人が被相続人の一親等の血族および配偶者以外の場合、「相続税額の2割加算制度」の対象者となってしまうので、その人が納めることになる相続税額は2割上乗せされます。

相続税額の2割加算制度は、被相続人の一親等の血族および配偶者以外の人が対象となるため、法定相続人に該当する場合でも、被相続人の兄弟姉妹や甥姪が相続財産を取得したときは相続税額が2割増しとなります。

被相続人の養子は被相続人の一親等の血族なので、原則2割加算の対象外です。

しかし、代襲相続人になっていない被相続人の孫が養子となっているときは、一親等の血族であったとしても、2割加算の対象となるので注意してください。

<孫が2割加算の対象になるケース・ならないケース>

〇2割加算の対象になるケース

- 法定相続人に該当しない孫

- 被相続人と養子縁組をした孫(代襲相続人になっている場合を除く)

〇2割加算の対象にならないケース

- 代襲相続人となった孫

- 被相続人と養子縁組をし、かつ、代襲相続人となった孫

代襲相続人は、相続開始前に相続人が死亡した場合において、死亡した相続人の地位を引き継ぐ人をいいます。

被相続人の子が相続開始前に死亡していた場合、被相続人の子の子(孫)が相続人の地位を引き継ぐことになります。

代襲相続人となった孫は2割加算の対象から外れますし、被相続人が孫と養子縁組をしていた場合についても、孫が代襲相続人としての立場を有しているときは、2割加算は適用されません。

リビングニーズ特約を使った場合の課税関係

被相続人の余命が6か月以内と告げられた場合、リビングニーズ特約を利用し、被相続人の生前中に死亡保険金の一部または全部を受け取ることができます。

リビングニーズ特約により受け取るお金は生前給付金に該当し、死亡保険金を前払いするような性格を有しています。

また、死亡を原因として支払われるものではないので、リビングニーズ特約を使って受け取った保険金は、重度の疾病に基因して支払われる保険金に該当します。

契約者が生前に受け取る保険金は所得税の対象となりますが、疾病により重度障害の状態になったことなどに起因して支払われる保険金は非課税所得に該当するため、リビングニーズ特約を使って受け取った保険金に所得税は課されません。

一方、生前給付金の受取人(被相続人)が支払いを受けた後に死亡した場合、その受けた給付金のうち、相続開始時点で被保険者に係る入院費用等に充てられた額を差し引いた残額は、死亡した被保険者に係る本来の相続財産として相続税の課税対象となります。

相続税の生命保険金に対する非課税枠は、みなし相続財産に該当する死亡保険金に対して適用する控除です。

それに対し、リビングニーズ特約で受け取った給付金の残額は、死亡した被保険者に係る本来の相続財産になりますので、生命保険金の非課税枠を適用することはできません。

なお、リビングニーズ特約は、死亡保険金の一部のみを受け取ることも可能なので、非課税枠分は生前中に受け取らないようにすれば、その部分に非課税枠を適用することができます。

まとめ

死亡保険金は相続財産ではありませんが、みなし相続財産として相続税の対象となります。

一方、死亡保険金に対しては相続税の基礎控除額とは別で、非課税枠が設けられているため、生命保険を活用して相続税を節税することもできます。

生前に相続人を受取人とする生命保険契約を結べば、相続発生時に受け取る死亡保険金に対して非課税枠を適用できますし、相続税の納税資金を確保する目的で生命保険を利用することも可能です。

相続税には生命保険以外にも有効な節税手段はありますので、専門家である税理士に相談した上で、ご家庭の状況に合った手法を用いてください。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。