相続税は現金一括払いが原則ですが、クレジットカード払いも選択できます。

一定の条件を満たせばポイ活をすることもできお得に納税することができます。ただし、クレカ払いで納税する際はいくつか注意点があるので気を付けてください。

本記事では、相続税をクレジットカードで納付するメリット・デメリットおよび、注意点について解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

三ツ本 純 税理士

相続専門の税理士(VSG相続税理士法人)。税理士業界に就職した後、10年以上相続税の専門税理士として活動、これまで600件以上の相続税申告に関わっている。横浜出身。書籍「令和3年度版 プロが教える! 失敗しない相続・贈与のすべて (COSMIC MOOK)」など

相続税をクレジットカードで支払う方法・条件は?

「クレジットカード納付」は、国税を納める手段の一つで、税務署が扱っている税金のほとんどはクレジットカード納付が認められています。

相続税もクレジットカードによる納付ができる税金ですので、最初に支払方法とクレジットカード納付を利用するための条件をご紹介します。

納税専用サイト経由でクレジットカード払いを行う

相続税をクレジットカードで支払う場合、「国税クレジットカードお支払いサイト」から手続きすることになります。

出典:国税クレジットカードお支払いサイト

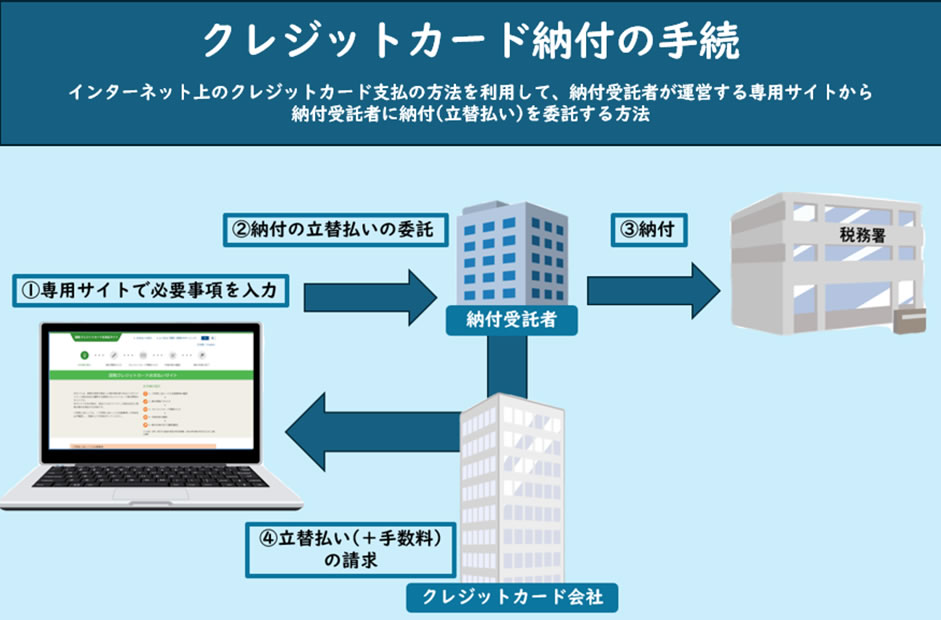

クレジットカード納付は、国税庁長官が指定した納付受託者に立替払いを委託する手続きです。国税クレジットカードお支払いサイトは、納付受託者であるトヨタファイナンス株式会社が運営しています。

相続税は通常、所轄税務署の窓口または金融機関で納めることになります。一方、クレジットカード納付による支払いは、必ず「国税クレジットカードお支払いサイト」を経由しなければなりません。

支払える相続税額は1,000万円未満

クレジットカードで支払える相続税額は、1度の手続きにつき1,000万円未満までです。

決済可能額以下であれば、納付手続きを複数回行うこともできますが、決済可能額には決済手数料が含まれます。

そのため、相続税額が1,000万円未満でも、決済手数料を合計した額が1,000万円以上になると利用不可となるので注意してください。

クレジットカードの利用限度額以下であること

クレジットカードには、カードごとに支払金額の上限が設定されています。

相続税額が1,000万円未満であれば、クレジットカード納付を利用できます。しかし、納税額よりもクレジットカードの限度額が低い場合、クレジットカードで全額を支払うことはできません。

そのため、クレジットカード納付で相続税を支払う際は、その月の利用可能額の上限を引き上げるなどの準備をしてから手続きを行ってください。

利用可能なクレジットカードであること

「国税クレジットカードお支払いサイト」で利用できるクレジットカードのブランドは、以下の通りです。

<利用できるクレジットカードの種類>

- Visa

- Mastercard

- JCB

- American Express

- Diners Club

日本で利用できるクレジットカードの3大国際ブランドである、Visa・Mastercard・JCBのすべてに対応していますので、ほとんどの方は所有するクレジットカードで相続税を支払うことが可能です。

複数のクレジットカードを使いたい場合

1度の納付手続きで利用できるクレジットカードは1つのみなので、複数のクレジットカードを同時に使うことはできません。

しかし、クレジットカード納付による手続きを複数回に分けることはできるため、1回ごとに使用するクレジットカードを変えることで、実質的に複数のクレジットカードを使った納付は可能となります。ただし、複数回に分けると分けた回数分の手数料がかかるので、注意が必要です。

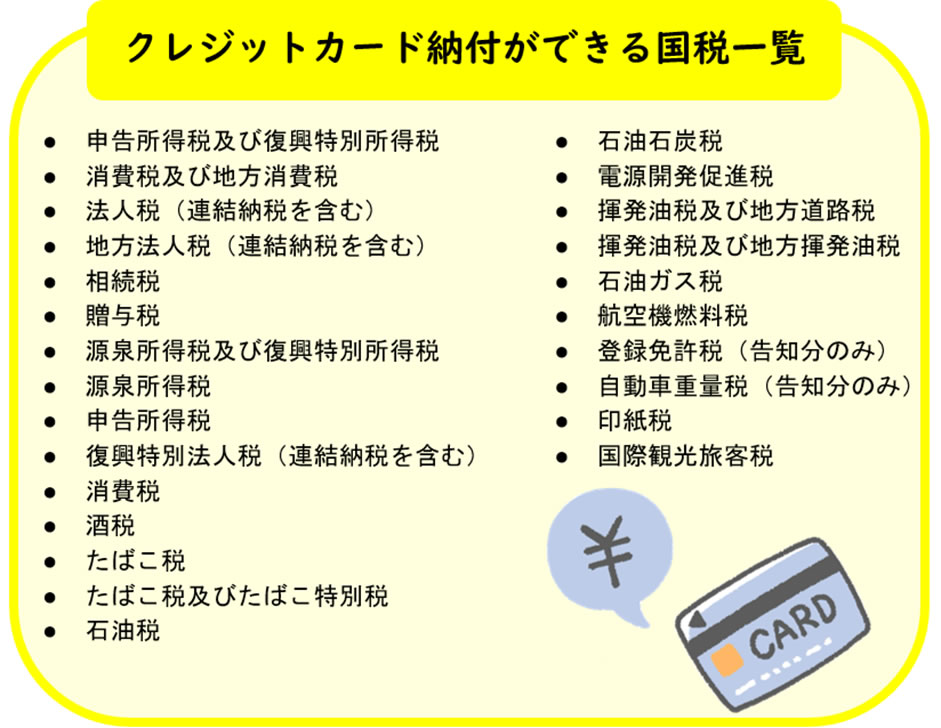

相続税以外でクレジットカード納付ができる国税

クレジットカード納付は、相続税以外の税金の支払いでも利用できます。

対応している税金には、相続税や所得税などの本税だけでなく、加算税や延滞税などの附帯税も含まれており、附帯税のみをクレジットカードで支払うことも可能です。

クレジットカード納付した際の延滞税・利子税の取扱い

延滞税や利子税は、法定納期限から実際に税金を納めるまでの期間に応じて納税額が計算されます。

クレジットカード納付をした場合、税金の支払手続きを行ったタイミングと銀行口座からお金が引き落とされるタイミングは異なりますが、法定納期限内に「国税クレジットカードお支払いサイト」で納付手続きが完了していれば、クレジットカード利用代金の引き落とし日が法定納期限よりも後になった場合でも延滞税・利子税は発生しません。

なお、「国税クレジットカードお支払いサイト」で相続税を支払うのが期限後となった際は、納付手続きが完了した日を基準に延滞税・利子税の計算が行われます。

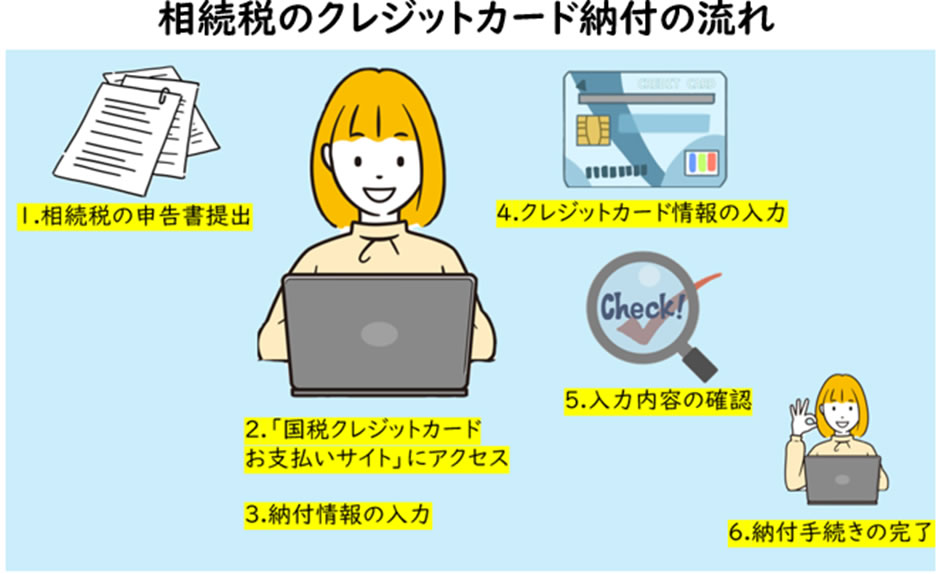

相続税をクレジットカードで支払う際の流れ

相続税をクレジットカードで支払う場合、次の順序で手続きを行います。

クレジットカード納付した分の国税については、納税猶予等を受けることはできなくなるので注意してください。

相続税の申告書の提出

相続税は、相続人等が取得した財産に応じた相続税額をそれぞれ納めることになります。

相続税の申告書に記載された相続税額と、実際に納める金額に差異があると過誤納になってしまうので気を付けてください。

相続税の申告書の提出よりも先に、相続税の納付手続きを行っても基本的には問題ありません。

ただし、納付してから申告書の提出までの期間が空いてしまうと、税務署は誤納付が行われたと判断し、納めた金額を戻す可能性があります。申告と納税は近いタイミングで行うのが望ましいです。

「国税クレジットカードお支払いサイト」にアクセス

「国税クレジットカードお支払いサイト」を利用する際に、登録申請などの手続きはありません。

サイトにアクセスし、納付情報やクレジットカード情報などを入力すれば、クレジットカードによる支払いが行えます。

納付情報・クレジットカード情報の入力

納付情報は、納付書を使用して税金を納める際に記載する、氏名・住所・納付する国税の税目や納付税額などの情報をいい、税目を間違えると誤納付扱いになってしまいます。

クレジットカード情報としては、以下の項目を入力します。

- カード番号

- 有効期限

- 支払方法

- セキュリティコード

- 納付手続完了メール

入力内容の確認・納付手続きの実行

納付する金額等の内容を確認し、支払いを済ませると、「国税クレジットカードお支払サイト」(納付受託者であるトヨタファイナンス株式会社)から、納付手続きに関する内容が記載されたメールが届きます。

国税クレジットカードお支払いサイトでの納付手続きが完了した後に、納付の取消しはできないため、納付金額等を今一度確認した上で相続税を支払ってください。

相続税をクレジットカードで支払うメリット

相続税を納める場合、支払方法の違いで納税額が増減することはありません。

しかし、クレジットカード納付は自宅から税金を支払えるだけでなく、条件が揃えば実質的に税負担を現金納付よりも軽くすることができるメリットがあります。

カード会社規定のポイントが貯まる!

クレジットカード会社の多くは、支払金額に応じてポイントが付与されます。

金額が大きくなれば還元されるポイントは増えますし、クレジットカードで多額の相続税額を納めたときは、沢山のポイントが貯まります。

たとえば100万円の相続税を還元率1%のクレジットカードで支払った場合、1万円相当のポイントを獲得できます。

還元率はクレジットカード会社によって違いますし、公共料金等の支払いに使用する際に適用される還元率が別途定められているクレジットカードもありますので、相続税をクレカ払いするときは、用いるクレジットカードの種類をしっかり選ぶことが重要です。

実質引き落とし日まで支払いを先延ばしにできる

クレジットカードで相続税を支払う場合、「国税クレジットカードお支払サイト」で納付手続きが完了した日が相続税を納めた日となります。

クレジットカードの利用代金の引き落とし日が相続税の納期限より後でも延滞税は発生しないため、実質的に税金の支払いを先延ばしにすることが可能です。

クレジットカードで支払った相続税は、利用したカード会社の会員規約で定められたタイミングで銀行口座から引き落とされます。

引き落としのタイミングを最大限先延ばししたいときは、引き落としのタイミングが遅いクレジットカードで相続税を支払ってください。

24時間いつでもどこでも支払いができる

「国税クレジットカードお支払いサイト」は、原則24時間利用可能です。

メンテナンス作業等で利用できないタイミングも一部ありますが、税務署が開いていない早朝や夜などの時間帯でも納付できます。そのため、平日に税務署や金融機関に行けない方にとっては大変便利な納付方法です。

分割・リボ払いにも対応

相続税のクレジットカード納付は、一括払い・分割払い・リボ払いのいずれかを選択して支払い手続きを行います。

分割払いの回数は、3回・5回・6回・10回・12回です。

(クレジットカードによっては、支払方法が選択できない場合があります。)

一般的なクレジットカードによる支払いと同様、分割払いまたはリボ払いをする際は、各カード会社の定める手数料が発生する点には注意してください。

また、クレジットカード納付には利用金額に応じて決済手数料がかかるため、分割払いまたはリボ払いでどのくらい支払金額が増加するのか、事前にシミュレーションすることを推奨します。

相続税をクレジットカードで支払うデメリット

相続税をクレジットカードで支払う際には、次の事項に注意してください。

決済手数料がかかる

クレジットカード納付をする際は、決済手数料がかかります。

決済手数料は、納付税額とともに支払わなければならず、納付税額が多くなるほど決済手数料も増えます。

| 納付税額 | 決済手数料(税込) |

|---|---|

| 1円~10,000円 | 99円 |

| 10,001円~20,000円 | 198円 |

| 20,001円~30,000円 | 297円 |

| 30,001円~40,000円 | 396円 |

| 40,001円~50,000円 | 495円 |

| 50,001円超 | 納付税額10,000円ごとに99円(税込)が加算されます。 |

クレジットカード納付による手続きは、国税庁長官が指定した民間の納付受託者(トヨタファイナンス株式会社)が、利用者から納付の委託を受けて、立替払いにより国に納付する仕組みとなっています。

参考:クレジットカード納付の手続(国税庁)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/nofu-shomei/nofu/credit_nofu/index.htm

納付受託者は、国に対して立替払いをしてから利用者から代金が支払われるまでの間、一定のタイムラグが生じるだけでなく、貸倒リスクも負うことになります。

一方、利用者は納付を実質的に繰り延べできるなどの利益を得ることから、クレジットカードで相続税を納付する際は、決済手数料が発生してしまいます。

なお、決済手数料については、納付受託者が決定しているものであるため、国の収入にはなりません。

クレジットカードには限度額がある

クレジットカードによる相続税の決済可能額は1,000万円未満ですが、クレジットカードには決済可能額とは別で限度額が設定されています。

そのため、決済可能額よりもクレジットカードの利用限度額の方が低い場合には、クレジットカードだけで相続税を納められなくなります。

一般のクレジットカードの限度額は10万円から100万円、ゴールドカードでも100万円から300万円程度が限度額となっているものが多いです。

クレジットカードで相続税の支払いができたとしても、その月に利用できる金額は制限されますし、翌月以降には多額の請求がくることになるので、銀行口座には納税額以上のお金を入れておいてください。

クレジットカード納付を行える場所は1か所のみ

クレジットカードで相続税を支払う方法は、「国税クレジットカードお支払サイト」を経由する方法しか用意されていません。

税務署窓口や金融機関、コンビニエンスストアでは、クレジットカードによる相続税の納付はできないので注意してください。

支払金額を間違えると手間がかかる

「国税クレジットカードお支払サイト」での相続税の納付手続きが完了した場合、後から納付を取消すことはできません。

誤って納めた税金については、後日税務署から還付手続きが行われますが、すぐに支払った金額は戻ってきませんので、気が付いた時点で納付先として指定した税務署に連絡して事情を説明してください。

また、納付税目などの誤入力についても、相続税が正しく納められていない可能性があります。

クレジットカード納付に伴って支払った決済手数料は、国の収入になるものではないため、誤って税金を支払った際の決済手数料は還付等の対象外です。

クレジットカードの支払回数については、カード会社で変更できることがあるので、後から支払回数を変更したいときはカード会社に問い合わせてください。

領収書が発行されない

クレジットカードで相続税を納めた場合、領収証書は発行されません。

領収証書が必要になる方は、所轄税務署の窓口や金融機関で相続税を納付してください。

なお、クレジットカード納付は「国税クレジットカードお支払サイト」を経由しないと利用できないため、税務署の窓口や金融機関での納付方法は現金のみです。

納税に使用するクレジットカードは還元率を確認すべき!

相続税の支払いで使用するクレジットカードは、事前に還元率をチェックしてください。

還元率の低いカードだと損をする?!

相続税のクレジットカード納付は、手数料が発生しますので、還元率がゼロだと手数料分だけ支出が増えることになります。

クレジットカード納付の決済手数料は納付税額に応じて変動しますが、手数料の額はおおむね納付税額の1%前後です。 クレジットカードで相続税を支払い、ポイントの還元を受けたとしても、還元率が低ければトータルでは損をする可能性があります。

還元率0.5%のクレジットカードで支払った場合

還元率0.5%のクレジットカードを使って相続税を納めた場合、次のような結果になります。

<前提条件>

- 相続税の納税額:500万円

- 決済手数料:4.95円

- 還元率:0.5%

〇クレジットカード納付による支払金額

500万円×0.5%=2.5万円相当額(ポイント還元額)

500万円+4.95万円-2.5万円=502.45万円(実質的な支払金額)

還元率0.5%の場合、還元率よりも決済手数料の方が大きいため、トータルの支払金額は増える結果となります。

ただし、税務署で現金納付をするためには交通費等がかかりますので、還元率が低くてもクレジットカード納付を行うメリットはあります。

還元率1%のクレジットカードで支払った場合

還元率1%のクレジットカードを使って相続税を納めた場合、次のような結果になります。

<前提条件>

- 相続税の納税額:500万円

- 決済手数料:4.95万円

- 還元率:1%

〇クレジットカード納付による支払金額

500万円×1%=5万円相当額(ポイント還元額)

500万円+4.95万円-5万円=499.95万円(実質的な支払金額)

還元率が1%になると、還元されるポイントが決済手数料を超えるため、クレジットカード納付をすることで支払金額を抑えることができます。

還元率3%のクレジットカードで支払った場合

還元率3%のクレジットカードを使って相続税を納めた場合、次のような結果になります。

<前提条件>

- 相続税の納税額:500万円

- 決済手数料:4.95万円

- 還元率:3%

〇クレジットカード納付による支払金額

500万円×3%=15万円相当額(ポイント還元額)

500万円+4.95万円-15万円=489.95万円(実質的な支払金額)

還元率が3%の場合、還元されるポイントが手数料を大きく超えるため、相続税の支払いでポイ活ができます。

500万円の相続税を支払うケースでは、実質的に10万円以上を節税できますので、還元率の高いクレジットカードを利用するほど節税効果が得られます。

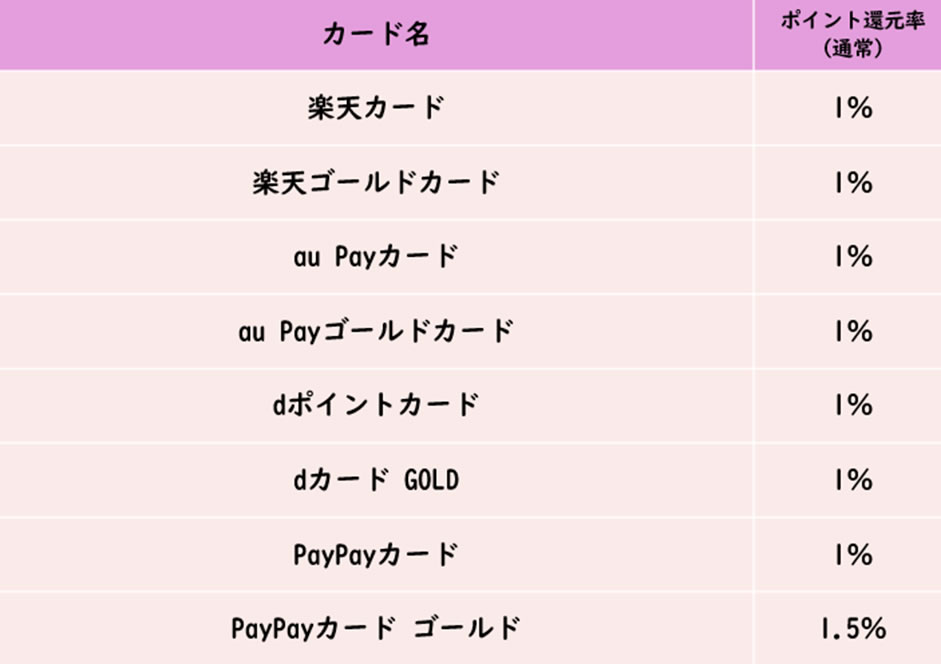

大手クレジットカード会社の還元率

クレジットカードのポイント還元率はクレジットカードごとに異なるため、大手クレジットカードの主な還元率をご紹介します。

通常のポイント還元率は1%の会社が多く、ゴールドカードであったとしても、ベースとなる還元率は大きく変わりません。

一方で、ゴールドカードは特定の条件をクリアすれば還元率が上がる仕組みを採用していることが多く、最大の還元率に関しては10%を超えるクレジットカードもあります。

まとめ

相続税は、亡くなった人が住んでいた場所を所轄する税務署に申告書を提出することになるため、現金納付をするためには所轄税務署の窓口または、金融機関の窓口まで行かなければなりません。

クレジットカード納付を利用すれば、自宅から相続税を支払うことができるだけでなく、クレジットカードのポイント還元を受けることで、税負担を実質的に軽くすることができます。

クレジットカード納付には決済手数料が発生する点には注意が必要ですが、納付のしかたを変えるだけでも節税ができますので、より効果的な相続税の節税方法を知りたい方は専門家にご相談ください。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。