- 相続専門

- 新潟県密着

- 税務調査0%

【住所】

新潟県新潟市中央区長潟894-1

アクセスの詳細はこちら ▶︎

- 相続税対策を徹底

- 円満な相続をサポート

- 初回面談無料

- 分かりやすい言葉で説明

- 地主さんからのお問い合わせが多い

相続税申告の不安やお悩み

お気軽にご相談ください。

無料相談・面談の予約はこちら

相続税理士マップからの

3つのおすすめポイント

01

相続専門の税理士

地元新潟の事情に詳しい相続税専門の税理士が「円満な相続」のために全力でお手伝いします。

なお、相続税理士マップからの申し込みで初回無料で相談に応じます。

02

年間60件~70件の相続税申告

税理士法人 新潟会計アシストでは年間60件以上の相続税申告に関与しています。

また、司法書士と提携しているため、登記関係含めて1つの窓口で相続が完結できます。

03

節税と税務調査対策

相続した土地の評価額をできるだけ減額できるように現地調査するなど使える節税策は最大限活用します。

また、書面添付や調査時の立会いなど税務調査への備えにも対応しています。

税理士法人 新潟会計アシストの強み

- 相続税の節税を漏れなく行う

- 小規模宅地等の特例、配偶者控除など相続税が安くなる特例を漏れなく適用

- 土地評価の減額要因を最大限検討する

- 不動産の名義変更まで一つの窓口で対応

- 税理士2名がWチェックを行う税務調査対策

書面添付の詳細はこちら ▶︎ - 相続後の人間関係も考慮してサポートする

- 相続専門税理士が不動産鑑定士の資格も持っている

- 相続税申告後もアフターフォローを無期限で行う

- 初回面談が無料

相続に強い税理士の4つの基準

税理士法人 新潟会計アシストは満たしている?

01

基準以上の

申告実績はあるか?

(新潟県の人口から年間30件以上)

年間60~70件

新潟会計アシストでは、事務所全体の申告件数が60~70件と、基準を満たしています。

02

明朗会計か?

料金表に明記

03

一つの窓口で相続税申告が完結できるか?

(司法書士と連携しているか?)

司法書士と連携

司法書士と連携しているため、相続税申告と、登記まで完結します。

04

書面添付の対応

・税務調査の確率が下がる

・税務署からの連絡に税理士が対応

・重加算税が発生しない

書類添付の対応可能

新潟会計アシストではご希望されたお客様には書面添付の対応をしており、税務調査は年間1~2件程度に抑えられています。

相続税理士マップでは上記4つを満たす税理士事務所を「相続に強い税理士」としています。

新潟会計アシストは、上記4つの相続に強い税理士の基準を全て満たしています。

税理士法人 新潟会計アシストの強み

相続専門の税理士事務所

税理士法人 新潟会計アシストでは無料の初回面談から相続専門の税理士が対応しますが、「初めての相続税申告で何も分からない」という人にも分かるように専門用語を極力使わない分かりやすい説明を心がけています。

初回の無料面談から申告まで相続専門の税理士が担当する

税理士法人 新潟会計アシストでは、お電話などでお問い合わせ時に「相続税理士マップを見た」と伝えて頂くと、初回の無料面談から相続税の申告まで一貫して相続税専門の税理士が担当します。

地元新潟ならではの事情にも詳しい、不動産鑑定士の資格も持つ相続税専門の税理士が円満な相続の実現のために、お客様の実情に合わせてサポートします。

分かりやすい言葉で寄り添っている

「初めての相続で何をすれば良いのか分からない」「相続税申告で税理士を頼みたいけど、税理士って何だか敷居が高い…」

こういった不安や心配をお持ちの方でも安心して相談できるように税理士法人 新潟会計アシストでは専門用語は極力使わない、分かりやすい説明を心がけ、お客様の目線で対応しています。

また、相続だと争いに発展しやすい遺産分割の協議の場でも、円満な相続が実現するように、相続人全員の話をしっかりと聴いた上で全員が納得できるような遺産分割協議書を作ることを心がけています。

初回面談が無料

税理士法人 新潟会計アシストでは相続税理士マップ経由でのご相談の場合初回面談が無料になります。

さらに、新潟市内のご相談者の場合は税理士が訪問して面談することもできますので、直接の来所が難しい方は訪問面談の形をご検討ください。

相続税税理士マップが取材しました

相続後も家族が仲良く過ごせるようにサポート

相続税を節税することも重要なのですが、相続人が相続後も円満に仲良く過ごし続けられるようにするということも非常に重要です。

税理士法人 新潟会計アシストでは相続後も家族(相続人)が仲良く過ごせるように、円満な相続を実現をすることを重視してサポートしています。

特に相続で最も争いが起きやすい遺産分割協議の場では、相続人全員の話をしっかり聴いた上で皆が納得できる遺産分割協議書の作成に努めています。

税務調査対策は「厳しく細かく複数人でチェック」

税理士法人 新潟会計アシストでは、税務調査で指摘されやすい「亡くなった人の生前の出金記録」のチェックや国税OB税理士からのアドバイス、さらに、税務調査が来る可能性を低くできる書面添付など税務調査にも力を入れて取り組んでいます。

税務調査で見られやすい生前の出金など全て厳しくチェック

税理士法人 新潟会計アシストでは税務調査対策の一環として、税務調査で指摘されやすい被相続人(亡くなった人)の生前の出金記録や名義預金※などについて申告する前に重点的にチェックしています。

※名義預金とは、口座の名義は被相続人の家族などの名前になっているものの、被相続人が自身のお金をその家族のために貯めていた口座などのことを言います。

さらに、事務所に在籍する税理士2名で出金記録や預金は全て目を通す「ダブルチェック体制」を取っており、税務調査で追徴課税(不適切な申告に課される罰金)される危険性をできるだけ低く抑えています。

国税OB税理士が顧問についている

税務調査で指摘されやすいところを予め把握しておき、そこにしっかりと備えておくことが税務調査対策では大切ですが、税理士法人 新潟会計アシストには顧問として国税OBの税理士と提携しており、税務署側の視点でチェックし、税務調査に備えることができます。

国税OBではない税理士だけでは、税務調査に発展するのかどうか判断できない難しい事案について国税OBの税理士からアドバイスをもらうことで、より強固な税務調査対策が可能なのです。

必要に応じて書面添付を実施

税理士法人 新潟会計アシストでは税務調査対策に効果がある書面添付も実施しており、書面添付が無いと税務調査などの危険性が高いと判断した場合には添付することを提案しています。

書面添付されることで「税務調査が来る可能性を低くできる」「税務調査の前に税理士に意見聴取の機会が与えられる」などの効果が得られると言われています。

無期限のアフターフォロー

税理士法人 新潟会計アシストでは関与した相続税申告の案件は無期限でアフターフォローしており、税務調査の立会いもします。

例えば申告の4年後に税務調査が来た場合でも、調査への立会いに応じてくれるなど、忘れた頃にやって来る税務調査などにもしっかりと備えられます。

相続税の対策

税理士法人 新潟会計アシストには不動産鑑定士の資格も持っている税理士が在籍しており、さらに地元新潟の実情に詳しいため、相続税の節税で重要になってくる「相続した土地の評価額の減額」にも強みを発揮できます。

土地の減額要因を徹底的に探る

相続税対策をする上では相続財産となる土地の評価額をどれだけ減額できるかが大事ですが、税理士法人 新潟会計アシストでは土地の評価額を極力減額できるよう要因を徹底的に探ります。

土地の評価額は土地の形などで決まって来ますが、必要であれば実際に現地に赴いて調査した上で適正な評価を行うなど、地元新潟に根差して活動する税理士だからこその強みがあります。

土地評価額を最大80%減額できる特例を適切に活用する

相続税を節税する上では上記の他に「最大80%土地の評価額を減額できる小規模宅地等の特例」など特例を活用することも大事です。

しかし特例を適用するには条件もあるため、相続税に詳しくない個人では適用できるかどうか判断が難しい場合もあります。

税理士法人 新潟会計アシストでは、そういった特例を活用するか否かを専門家として判断しアドバイスしてくれるため、適切な特例の適用が図れます。

一次と二次のトータルで相続税の負担を最大限軽くする

相続税の節税を考える上では、例えば夫から妻への相続(一次相続)の時に使える、最大1億6千万円の相続財産までなら無税にできる配偶者の税額軽減を最大限に活用するといった節税策がありますが、二次相続※まで見据えた節税を考えておくことも大切です。

※二次相続とは「夫⇒妻⇒子」のような一連の相続の「妻⇒子」の際の相続のことであり、二次相続では配偶者の税額軽減が使えず、一次と二次のトータルでの相続税負担が大きくなってしまうことがあります。

税理士法人 新潟会計アシストでは二次相続まで見据え、相続人で遺産をどう分割すればトータルでの相続税の負担が軽くできるようになるか一緒に考えアドバイスしています。

相続税税理士マップが取材しました

地域に詳しい不動産鑑定士でもある税理士

税理士法人新潟会計アシストの相続税の専門税理士である高橋税理士は、一般的な税理士では苦手とするような土地の評価を得意としており、適切な土地評価による節税へとつなげています。

土地の評価は地域の実情にも詳しくなければ適切にできませんが、高橋税理士は地元新潟に根差して活動しており、地域の実情に詳しく、さらに不動産鑑定士の資格も持っているため、適切な土地評価ができるのです。

不動産の名義変更から売却まで対応

税理士法人 新潟会計アシストでは司法書士と提携しているので、不動産の名義変更など司法書士に依頼することについても窓口となって対応してくれます。

そのため、ワンストップで相続手続きが完結できます。

司法書士と提携しておりワンストップ対応

税理士法人 新潟会計アシストでは相続税の申告から不動産の名義変更まで1つの窓口で対応可能です。

税理士法人 新潟会計アシストが、司法書士とも提携しており、登記の変更など司法書士に依頼する内容についても窓口となって取り次いでくれるため、司法書士を探したり、1から事情を説明したりといった手間が省けるからです。

税理士法人 新潟会計アシストの税理士報酬

■相続税申告サポート

不動産や預貯金の名義変更が既にお済の方で遺産分割協議書から相続税申告書の作成・提出を依頼したい方にお勧めのプランです。

| 遺産総額 | 申告料金 |

|---|---|

| 4千万円未満 | 107,800円 (税込) |

| 4千万円以上~5千万円未満 | 275,000円 (税込) |

| 5千万円以上~7千万円未満 | 330,000円 (税込) |

| 7千万円以上~1億円未満 | 495,000円(税込) |

| 1憶円以上~1.2億円未満 | 605,000円(税込) |

| 1.2億円以上~1.5億円未満 | 770,000円(税込) |

| 1.5億円以上 | 無料相談の上、別途お見積もり |

| 相続人が複数の場合(2名以上の場合) | 55,000円/1名追加毎(税込) |

■相続税申告トータルサポート(相続税申告基本料金+相続手続パック)

相続税申告書作成・提出に加えて、数ある相続手続きの中でも特にメインとなる相続手続である不動産、預貯金に関する全ての相続手続きをお客様のご希望に応じてお引き受けするプランです。

| 遺産総額 | 料金 |

|---|---|

| 4千万円未満 | 275,000円 (税込) |

| 4千万円以上~5千万円未満 | 485,000円 (税込) |

| 5千万円以上~7千万円未満 | 650,000円 (税込) |

| 7千万円以上~1億円未満 | 815,000円(税込) |

| 1憶円以上~1.2億円未満 | 980,000円 (税込) |

| 1.2億円以上~1.5億円未満 | 1,090,000円 (税込) |

| 1.5億円以上 | 無料相談の上、別途お見積もり |

| 相続人が複数の場合(2名以上の場合) | 55,000円/1名追加毎(税込) |

■お客様にお選び頂くもの

税務調査対策として効果のある書面添付など必須ではないものの、効果的なオプションなどの料金です。

| サポート内容 | 料金 |

|---|---|

| 書面添付オプション | 110,000円 (税込) |

| 農地の納税猶予 | 165,000円~ (税込) |

| 税務調査対応 | 55,000円~ (税込) |

お客様の声

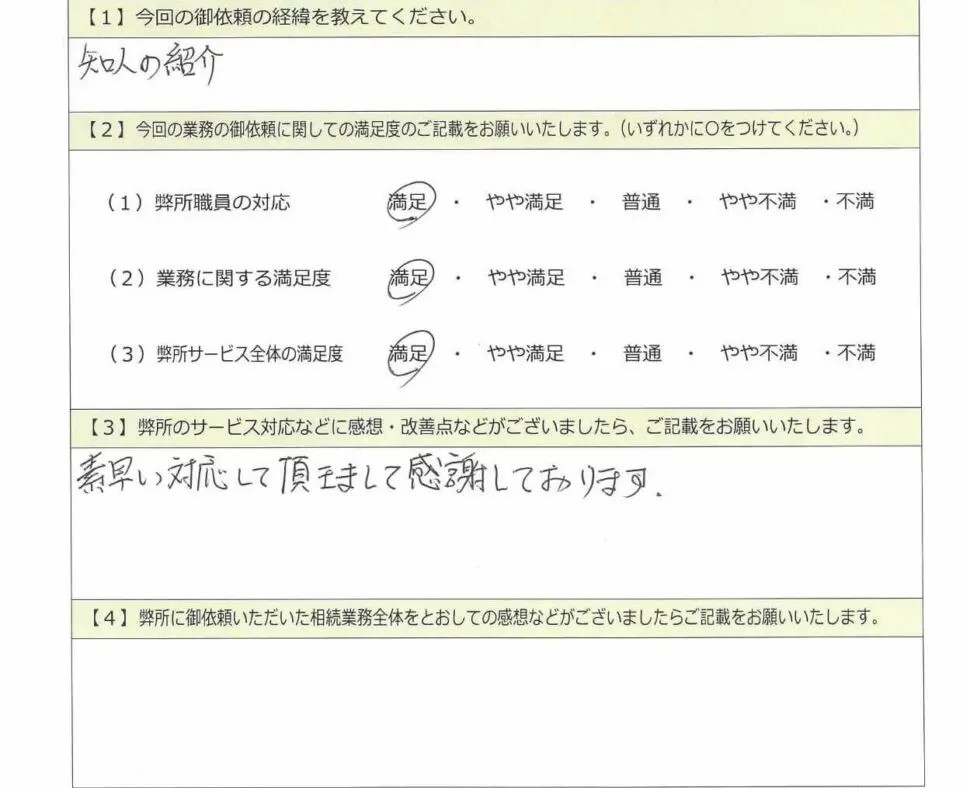

素早い対応に感謝している

- 事務所の職員の対応や業務、サービス全体に満足

- 素早い対応して頂き、感謝しています

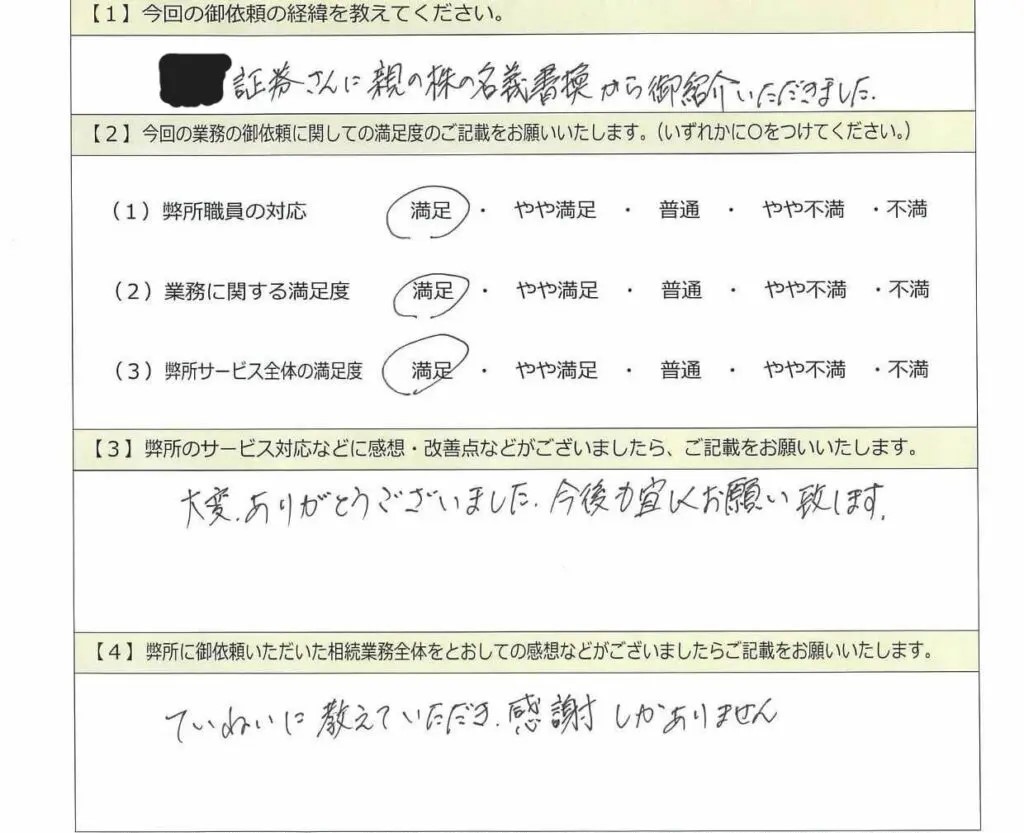

丁寧に教えていただき感謝している

- 証券会社からの紹介でしたが、事務所の職員の対応や業務、サービス全体に満足でした。

- 大変ありがとうございました。

- 丁寧に教えて頂き感謝しかありません。

無料相談・面談の予約はこちら

税理士法人 新潟会計アシストの解決事例

事例1

相続税申告期限1か月前でのご相談

亡くなられた後のご相談です

被相続人:母

相続人:長男、次男 2名

相続財産:不動産、預貯金、有価証券

お客様のお困りごと・相談内容

相続税の申告期限まであと1ヶ月ちょっとでのご相談。

申告期限に間に合わせてもらえるか。

税理士法人 新潟会計アシストが提案した解決方法

初回面談により相続税が発生するかどうか確認し、すみやかに相続税申告に必要な資料収集に着手。

次男が遠方にいることもあって申告期限に間に合うかぎりぎりのタイミングでしたが、複数人いる事務所スタッフが必要な資料収集に熟知していたことや相続人の協力もあり無事に期限内に申告することができました。

税理士からのコメント

お客様からは間に合わなくても仕方がないと言われていましたが、期限後になってしまうと加算税や延滞税等のペナルティがあります。

相続税が発生する可能性がある場合には申告期限まで余裕をもった相談が望ましいですが、期限間近の場合でも可能な限り対応させていただきます。

事例2

拠出元があいまいな多額の預金について

亡くなられた後のご相談です

被相続人:父

相続人:母、長男、長女 3名

相続財産:不動産、預貯金

お客様のお困りごと・相談内容

母に多額の預金があるが母の記憶もあいまいで父からの拠出かどうかも判別できない。

名義財産は税務調査で指摘を受けることが多いと聞くので心配。

税理士法人 新潟会計アシストが提案した解決方法

名義は異なるものの被相続人に帰属する財産は名義財産として被相続人の相続税申告に含める必要があります。

特にお母様が現役時代に収入がなければ、その蓄財は名義預金との推定が働きます。

本件事案では、お母様は過去に兄弟から財産を相続していたこと、自営業だったお父様の専従者であった時期があったことなどから、十分な根拠資料を作成したうえで財産評価を行い相続税申告を行いました。

税理士からのコメント

相続税の税務調査では多くの場合で名義財産が焦点となります。

そのため、所得がない相続人の多額の蓄財は安易に名義財産として申告しがちですが、その相続人自身による蓄財であることを説明できる場合もあるため、相続人に丁寧にお話をお伺いすることで納得のいく相続税申告をさせていただくことを心がけております。

事例3

生前母が一人暮らしをしていた実家をどうすればよいか

亡くなられた後のご相談です

被相続人:母

相続人:長女 1名

相続財産:不動産、預貯金

お客様のお困りごと・相談内容

長女はすでに嫁いでおり、被相続人の母が一人暮らしをしていた実家の不動産についてどうすればよいか。

税理士法人 新潟会計アシストが提案した解決方法

当初は相続税申告についてのご相談で御来所いただきました。

お話をお聞きしたところ、空き家となった実家をどのようにしたらよいかお悩みでした。

中心部から離れた古い実家は売却できないのではないかとご心配されていたため、まずは対象物件の相場観をしっかりご確認いただき、それをもとに不動産業者とご納得の金額で売却するご支援をさせていただきました。

税理士からのコメント

新潟市でも中心部から離れた場所に不動産を所有している場合、売却が難しいと心配されている方も多くおられますが、まずは現状把握が重要です。

弊所では不動産業者とのネットワークで対象物件の価値について適切な情報提供をさせていただきます。

また、売却にあたっての確定申告では、相続物件特有の特例の適用など税制面での手厚いサポートをさせていただきます。

担当税理士

高橋 良雄

税理士法人 新潟会計アシストの相続担当の税理士です。

高橋税理士は不動産鑑定士の資格も持っており、地元新潟の事情にも詳しいため、地域の実情に合わせた適切な土地評価を行い、それによって相続税を支払い過ぎない適切な節税を実現することに強みを持っています。

また、節税の観点だけでなく「相続後でも家族が円満であり続けるためにはどうすれば良いか」という点でもお客様に寄り添ったサポートをしています。

アクセス

〒950-0932

新潟県新潟市中央区長潟894-1

JR新潟駅南口から車で10分