夫婦間で財産を移動したい場合、「おしどり贈与」を活用することで贈与税を非課税にすることができます。

しかし、おしどり贈与の適用要件や注意点を理解していないと、贈与をした後に税務署から指摘を受ける可能性があるので注意が必要です。

本記事では、おしどり贈与の仕組みと具体的なメリット、どのような人におしどり贈与の活用が適しているのかをわかりやすく解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

近藤 洋司 税理士

VSG相続税理士法人横浜オフィスの代表税理士。

税理士になる前は不動産の仕事をしており「誰よりも不動産に詳しい税理士になる」という志のもと税理士になる。不動産の評価にとても強い。

おしどり贈与(贈与税の配偶者控除)とは?

おしどり贈与は贈与税の特例制度の一つで、婚姻期間20年以上の夫婦間で居住用不動産または居住用不動産の購入資金を贈与した場合、最高2,000万円まで贈与税が非課税になる制度です。

正式名称は「贈与税の配偶者控除」といい、婚姻期間が長い夫婦にしか適用できないため、「おしどり贈与」と呼ばれることが多いです。

贈与税には基礎控除額として、110万円の非課税枠が設けられています。

贈与金額が110万円を超えると贈与税が発生しますが、贈与税の配偶者控除を活用すれば、基礎控除額と合わせて最高2,110万円まで非課税で贈与することが可能となります。

贈与税の配偶者控除を適用するためには、婚姻期間や贈与財産の種類などの要件をすべて満たさなければなりません。

しかし、特例制度の節税効果は非常に大きいため、自宅をパートナーに贈与する際は優先的に適用を検討すべき制度です。

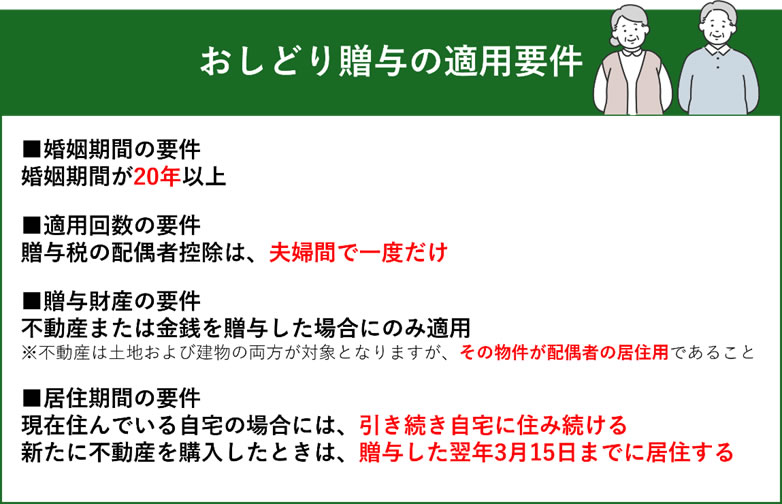

おしどり贈与の適用要件

おしどり贈与(贈与税の配偶者控除)を適用するためには、次の要件をすべてクリアする必要があります。

婚姻期間の要件

贈与税の配偶者控除は、夫婦の婚姻期間が20年を過ぎた後に贈与が行われた場合に適用できます。

婚姻期間は、婚姻の届出をした日から贈与を受けた日までの期間で判断します。

贈与税の申告書を提出するタイミングで婚姻期間が20年以上であったとしても、贈与時点で20年未満であれば、贈与税の配偶者控除は適用できません。

また、婚姻期間の端数の切り上げはしないため、婚姻の届出をした日から19年11か月のタイミングで贈与してしまうと、贈与税の配偶者控除は適用不可となります。

適用回数の要件

贈与税の配偶者控除は、夫婦間で一度しか適用できません。

ただし、過去に特例を適用した贈与が夫から妻へのものであった場合、妻から夫への贈与に対して特例を適用することが可能です。

また、贈与するパートナーが異なる場合についても、婚姻期間などの要件をすべて満たしていていれば、適用することができます。

贈与財産の要件

贈与税の配偶者控除は、不動産または金銭を贈与した場合にのみ適用されます。

不動産は土地および建物の両方が対象となりますが、その物件が配偶者の居住用であることが求められます。

さらに、日本国内に存在する不動産に限られるため、海外に所在する居住用不動産を贈与された場合には適用されません。

金銭による贈与を受けたときは、その金額を翌年3月15日までに国内の居住用不動産の取得し、その不動産に居住する必要があります。

自宅の購入資金に充てた場合でも、居住開始の時期が翌年3月16日以降になってしまうと、贈与税の配偶者控除を適用できないので注意してください。

居住期間の要件

贈与税の配偶者控除は、単に居住用不動産を所有しているだけでは特例の適用は認められません。

現在住んでいる自宅の贈与を受けた場合には、引き続き自宅に住み続ける必要があります。

新たに不動産を購入したときは、贈与した翌年3月15日までに居住することが求められます。

なお、居住用として利用したとしても、すぐに売却した場合や、賃貸用として利用したときは適用対象外となるので注意が必要です。

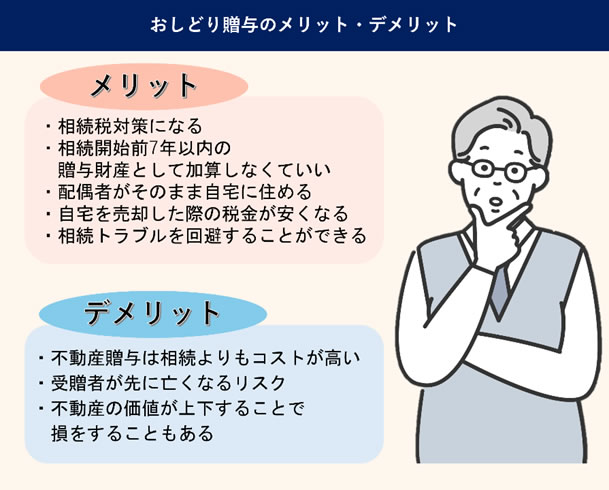

おしどり贈与(贈与税の配偶者控除)のメリット

贈与税の配偶者控除は、贈与税が非課税になるだけでなく、相続税の節税効果も期待できます。

相続税対策として活用できる

贈与税の配偶者控除は、相続税対策としても有効です。

相続税は、相続開始時点で被相続人(亡くなった人)が保有している財産に対して課される税金なので、生前中に被相続人が保有する不動産を配偶者に移転すれば、相続税の対象から除くことができます。

また、将来的に不動産の価値が上がる場合には、資産価値が低い時点で贈与した方が税負担は軽くなるため、贈与時期を選べるのも贈与税の配偶者控除の利点です。

相続開始前7年以内の贈与財産として加算しなくていい

贈与財産は基本的には相続税の課税対象にはなりませんが、相続開始前7年以内に被相続人から贈与を受けていた場合、その贈与財産は相続税の計算に加算しなければなりません。

相続税の贈与加算制度は、贈与税が非課税になる110万円以内の贈与財産も対象となるため、相続開始直前に相続人に財産を贈与したとしても、相続税の節税効果は得られません。

しかし、贈与税の配偶者控除を適用した場合、控除対象となった部分については、相続開始前7年以内の贈与であったとしても、相続税の贈与加算の対象から外れます。

そのため、贈与税の配偶者控除を適用すれば、贈与時期が相続開始直前でも贈与税を回避しつつ、相続税の課税対象財産を減らすことが可能です。

配偶者がそのまま自宅に住むことができる

相続が発生した場合、遺産の分け方について相続人間で話し合うことになりますが、贈与を受けた不動産は配偶者名義となるため、遺産分割協議の対象外となります。

夫婦の一方が亡くなった場合、残された配偶者は、亡くなった人が所有していた建物に死亡するまで、または一定の期間、無償で居住できる「配偶者居住権」を有します。

配偶者は、相続時に配偶者居住権を主張することで、引き続き自宅に居住することも可能です。

しかし、遺産分割協議は相続人全員の合意が必要となるため、自宅を巡って争いに発展することが想定されるときは、生前に贈与税の配偶者控除を適用して自宅を配偶者に渡しておくことも選択肢の一つです。

自宅を売却した際の税金が安くなる

配偶者に贈与された居住用不動産は、将来的に売却する際に税負担を軽減できるケースがあります。

不動産を売却した場合、売却益に対して譲渡所得税が課されますが、居住用財産の3,000万円特別控除(通称:マイホーム特例)を活用すれば、譲渡所得税の課税を回避できます。

居住用財産の3,000万円特別控除は、不動産所有者が住んでいる物件を売却した場合に適用できる制度で、空き家や所有者以外の人が住んでいる場合には適用できません。

しかし、贈与で自宅の名義を配偶者にしておけば、将来的に自宅を売却した際に居住用財産の3,000万円特別控除を適用することで、譲渡所得税の負担をゼロまたは軽減できます。

相続トラブルを回避することができる

不動産の分割をめぐるトラブルを避けたい場合には、生前に名義を変更するのも選択肢です。

不動産は現金や預貯金のように簡単に分割できないため、所有権を明確にしておくことで相続トラブルを未然に防ぐことができます。

代償分割や換価分割などの手段を用いて不動産を分けることも可能ですが、分割のしかたで揉めてしまうことも考えられます。

一方、生前に不動産を配偶者の名義にしていた場合、不動産は相続財産ではなくなるため、不動産相続を巡っての争いを避けられます。

贈与税についても、贈与税の配偶者控除を適用すれば税負担をゼロまたは軽減できるため、相続トラブルを避けるための手段としても有効です。

おしどり贈与(贈与税の配偶者控除)のデメリット

贈与税の配偶者控除を適用することで、相続財産の総額によってはデメリットが生じることがあります。

また、贈与税の配偶者控除を適用してまで、不動産を贈与するメリットがないケースもあるため気を付けてください。

不動産贈与は相続よりもコストが高い

不動産を贈与する場合、贈与税だけでなく、登録免許税と不動産取得税の課税対象になります。

登録免許税は不動産を登記する際にかかる税金で、贈与登記時に支払う登録免許税の適用税率は、相続登記よりも高いです。

不動産取得税は、不動産を取得したことに対する税金です。

不動産を売買で購入した場合だけでなく、贈与で取得した際にもかかりますが、相続で取得したときは非課税となっています。

したがって、贈与で不動産を取得した場合、相続よりも登録免許税と不動産取得税の負担が重くなるので注意してください。

受贈者が先に亡くなると相続税がかかることがある

高齢の夫婦間で贈与を行う際は、贈与するタイミングを十分に検討する必要があります。

贈与税の配偶者控除は相続税対策としても有効ですが、贈与者の相続が先に発生するとは限りません。

贈与を受けた配偶者が先に亡くなった場合、その不動産は相続財産として、相続税の課税対象になります。

遺産総額が一定額以内であれば、相続税はかかりません。

しかし、不動産を相続する際には名義変更手続きが必要となりますし、登録免許税も支払うことになるので、生前に贈与したことで税負担が増える可能性もあります。

不動産の価値が上下することで損をすることもある

贈与税の配偶者控除は2,000万円まで非課税になる制度ですが、不動産の価値が2,000万円を超えた場合、超過部分に対応する贈与税を支払うことになります。

贈与者が保有する財産の総額が相続税の基礎控除額に収まる場合、節税以外の目的が無ければ、贈与税を支払ってまで生前に居住用不動産を贈与するメリットはありません。

無理に贈与したことで生活が困窮しては本末転倒ですので、事前に不動産を贈与する必要性を確認しておくことも大切です。

おしどり贈与(贈与税の配偶者控除)を適用する際の注意点

配偶者控除を活用する際は、次のポイントに気を付けてください。

同一の配偶者からの贈与に対する適用は一回限り

贈与税の配偶者控除は、同じ配偶者からの贈与に対して繰り返し適用することはできないため、適用するタイミングを慎重に検討する必要があります。

たとえば、建物は老朽化によって資産価値が低下するため、贈与時期が遅くなるほど贈与税評価額は下がります。

一方で、自宅周辺が市街地再開発や都市再開発の対象となった場合には、土地の資産価値が上昇する可能性があります。

不動産の価値が特例の控除額を超えると、贈与税の負担が発生するため、節税を考慮しつつ最適な贈与時期を見極めることが重要です。

特例を適用するためには贈与税の申告手続きが必要

贈与税の配偶者控除を適用する場合、特例を適用する旨を記載した贈与税の申告書を税務署に提出しなければなりません。

贈与税が非課税になる場合でも、特例を適用するために申告が必要になりますし、申告書と一緒に添付しなければならない書類もあるので、提出漏れには注意してください。

二次相続まで想定して贈与する必要がある

二次相続は、相続人が亡くなった際の相続のことをいいます。

夫婦の一方が亡くなった場合、年齢的な順番では、次に発生するのは配偶者の相続ですので、配偶者が亡くなった際の状況を考慮した上で贈与税の配偶者控除を適用しなければなりません。

たとえば、一次相続において配偶者が被相続人の大半の財産を相続した場合、二次相続では配偶者自身の財産と、一次相続で取得した財産の合計が相続税の課税対象となります。

二次相続では再婚していない限り配偶者はいませんので、配偶者に関する相続税の特例制度を適用することができません。

状況次第では、一次相続の時点で不動産を子や孫などに相続させた方が節税になることもあるため、二次相続まで考慮しながら不動産を渡す方法を検討してください。

相続税の配偶者の税額軽減や配偶者居住権との比較・検討が必要

不動産の贈与が、配偶者が相続後も引き続き自宅に住めるようにする目的の場合、贈与税の配偶者控除ではなく、相続税の配偶者の税額軽減や配偶者居住権の活用も選択肢です。

「相続税の配偶者の税額軽減」は、配偶者が取得した相続財産が1億6千万円までであれば、相続税が非課税になる制度です。

被相続人の相続財産が一定額までであれば、相続税の配偶者の税額軽減の適用だけで相続税対策が足りることもあります。

「配偶者居住権」は、夫婦の一方が亡くなった場合に、残された配偶者の居住権を保護するための制度です。

配偶者居住権を主張すれば、引き続き自宅に住み続けることができるようになりますが、配偶者居住権も相続税の課税対象となります。

そのため、節税目的で配偶者に財産を渡す際は、贈与と相続の両方のケースに加え、特例適用の有無を考慮したシミュレーションを行う必要があります。

小規模宅地等の特例が使えなくなる

「小規模宅地等の特例」は、相続税の特例制度の一つで、土地の相続税評価額を最大80%減額することができます。

自宅の敷地として利用していた土地に対して適用することもできますが、「小規模宅地等の特例」は相続税に対しての特例であり、贈与した自宅は相続財産ではなくなるので、小規模宅地等の特例は使えません。

小規模宅地等の特例を適用できる土地が複数ある場合には、適用する土地を選択することになります。

自宅以外にも小規模宅地等の特例を適用できる土地があれば、贈与税の配偶者控除を適用して自宅を贈与し、相続が発生した際には、他の土地に対して小規模宅地等の特例を適用することで効果的に節税を行えます。

登録免許税・不動産取得税がかかる

不動産を贈与する際には、名義変更に伴う登録免許税や不動産取得税が発生します。

贈与税の配偶者控除は、贈与税のみを非課税にする特例制度なので、不動産を贈与する際に発生する登録免許税や不動産取得税を非課税にすることはできません。

贈与税・登録免許税・不動産取得税は、贈与を受けた配偶者が支払うことになるため、事前に生じる費用を把握しておく必要があります。

また、贈与後の登記手続きには専門家のサポートが必要となることが多いため、司法書士や税理士への相談費用も考慮しておくと安心です。

相続財産の総額が相続税の配偶者控除に収まる場合等、贈与税の配偶者控除の活用により損をすること可能性があります。

贈与に登録免許税と不動産取得税が余分にかかり、登記に税理士費用がかかります。さらに、大きな節税となる小規模宅地等の特例が使えなくなります。

贈与税の配偶者控除を活用するかどうかは、メリット・デメリットを踏まえた上で十分に検討してください。

おしどり贈与の活用をオススメできる人・向いている人

贈与税の配偶者控除の適用要件を満たしている方は、活用して財産を渡すことができます。

配偶者の財産が少ない場合

配偶者の個人資産が少ない場合、贈与税の配偶者控除を活用することで、財産の移転をスムーズに行うことができます。

将来的に配偶者の相続が先に発生したとしても、相続財産が相続税の基礎控除額以内に収まれば相続税は課されません。

不動産の名義が夫(妻)のみの場合、相続時に不動産の登記名義の変更手続きが必要となりますが、不動産を贈与すれば生前に名義変更手続きを完了させることができます。

生前に配偶者へまとまった額の財産を贈与したい場合

贈与税には110万円の基礎控除額が設けられていますが、不動産を贈与する場合、ほとんどのケースで110万円を超えてしまいます。

贈与税は相続税に比べて適用税率が高いため、まとまった財産を一括で贈与する際には多額の贈与税が発生するデメリットがあります。

しかし、贈与税の配偶者控除を適用すれば、基礎控除額と合わせて2,110万円までは非課税で贈与することが可能となるので、財産をまとめて贈与したいときは贈与税の配偶者控除を活用することを検討してください。

配偶者に自宅を残したい場合

配偶者がそのまま住み続けられる自宅を確保したい場合、贈与税の配偶者控除を活用すれば税負担を軽減しつつ、財産を移動させることができます。

自宅の所有権を配偶者に移せば、相続発生後も引き続き自宅に住むことができるだけでなく、不動産相続を巡ってのトラブルも未然に防げます。

贈与することで得をする場合

不動産の評価額や市場状況を見極めながら贈与を計画することで、資産管理の最適化が可能になります。

自宅を保有している人の財産が一定以上ある場合、生前に配偶者へ不動産を贈与することにより、相続税の負担を減らすことができます。

また、不動産価値が上がる前に贈与することができれば、お金を贈与するよりも節税効果が得られます。

将来的に自宅を売却する予定がある場合

配偶者の税額控除は、贈与後も引き続き住むことが求められますが、一定以上の期間住んでいれば、将来的に売却しても問題ありません。

不動産の売却益が発生したとしても、居住用財産の3,000万円特別控除を適用できれば、売却益3,000万円までは譲渡所得税はかからないため、売却代金をそのまま新しい住処や生活費に充てることができます。

相続税の課税対象金額を減らしたい場合

贈与税の配偶者控除を適用した場合、相続税の贈与加算の対象からも外れるため、相続税を節税する目的で贈与するのも有効です。

複数の不動産を保有しているときは、自宅以外に小規模宅地等の特例を適用することができるため、自宅に対して小規模宅地等の特例を適用できないことのデメリットはほとんど生じません。

おしどり贈与(贈与税の配偶者控除)の手続きの流れ

贈与税の配偶者控除を適用する場合、贈与税の申告以外にもやるべき手続きがあります。

不動産または金銭の贈与を行う

贈与は、贈与者から受贈者に対して財産を無償で渡すことに合意した場合に成立します。

贈与者に財産を渡す意思があったとしても、受贈者が贈与していることに気が付いていないなど、合意していないときは贈与が行われていないものとみなされます。

また、贈与税の配偶者控除は、配偶者に対して居住用不動産または不動産の購入資金の贈与を行った場合に適用できる特例なので、贈与する財産の種類に注意してください。

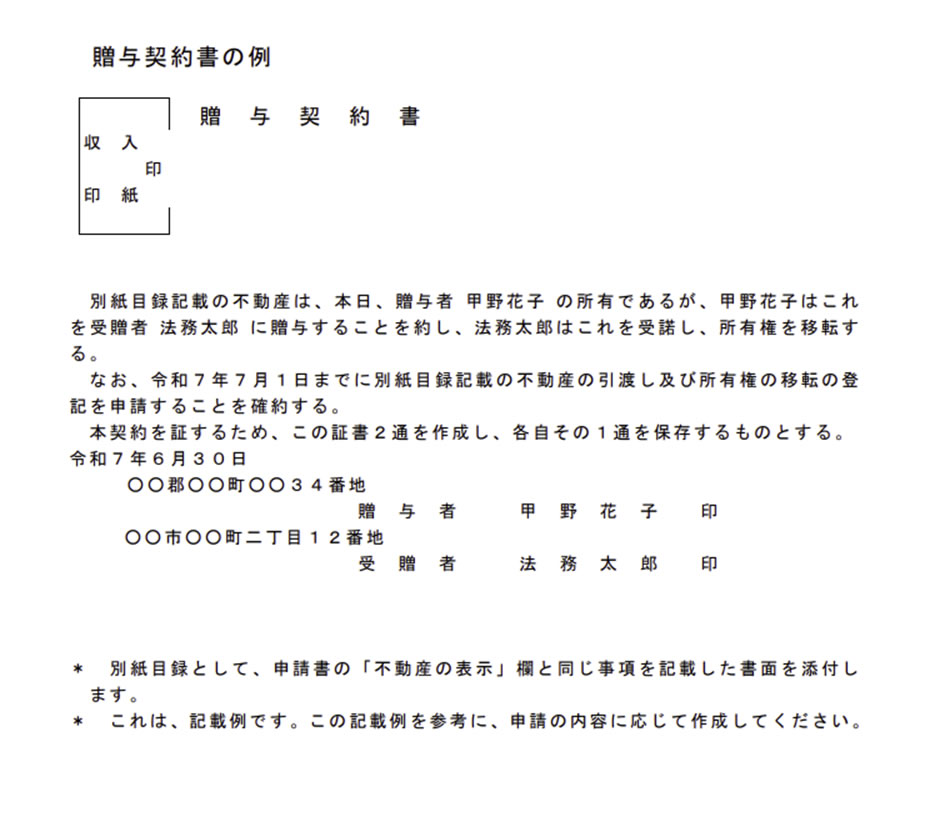

贈与契約書を作成する

不動産を贈与する場合には、登記手続きの際に贈与契約書を添付することになります。

贈与行為は、贈与者と受贈者が合意すれば口頭でも成立しますが、贈与が成立したことを証明するためにも、不動産贈与だけでなく、金銭贈与でも「贈与契約書」を作成するのが望ましいです。

必要事項が記載されていれば、当事者が贈与契約書を作成しても問題ありません。

パソコンで契約書を作ることもできますが、氏名については自署する必要があります。

- 贈与者の住所・氏名

- 受贈者の住所・氏名

- 贈与契約締結日・贈与履行日

- 贈与財産に関する情報(不動産の所在地や口座番号など)

- 贈与方法

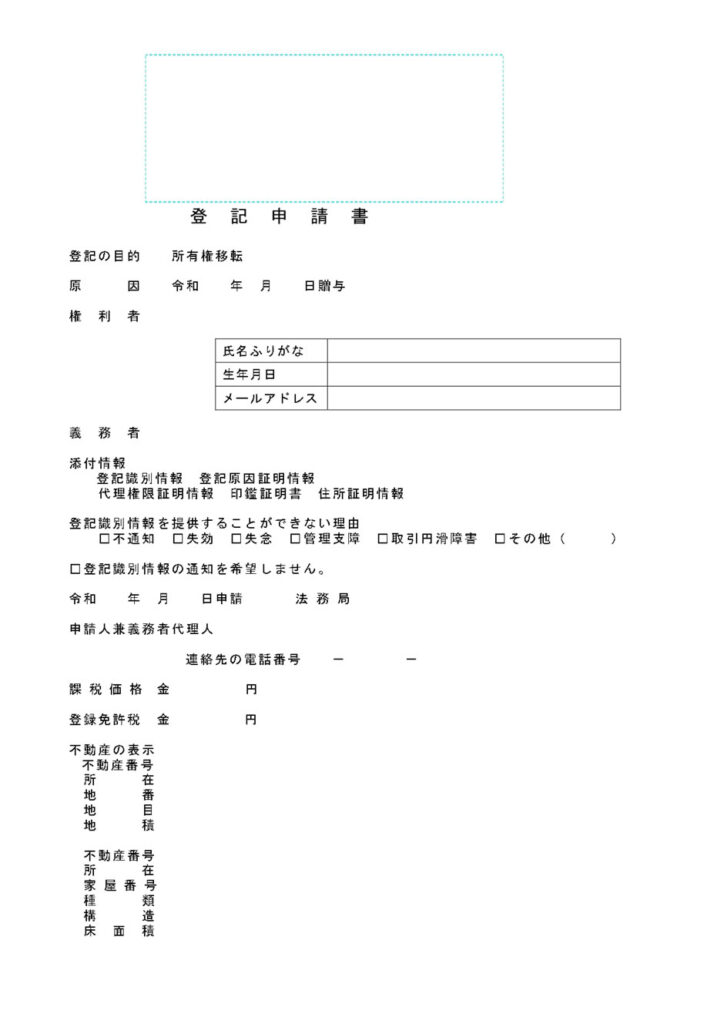

法務局で贈与登記申請を行う

不動産を贈与した場合は、法務局で贈与登記による名義変更手続きが必要です。

贈与登記の申請方法は、「窓口申請」・「郵送申請」・「オンライン申請」があります。

窓口申請は、法務局の窓口に申請書および添付書類を提出して申請する方法です。

職員に確認しながら手続きできますが、平日の日中にしか申請することができません。

郵送申請は、法務局に郵送で申請書等を提出する方法です。

必要書類が揃っていれば、法務局に行かなくても登記手続きを行えますが、添付書類の漏れなどがあった場合、二度手間になる点には注意が必要です。

オンライン申請は、インターネットで登記申請をする方法です。

自宅で登記申請ができるメリットがある一方、専用ソフトを使って手続きすることになるため、はじめて登記申請する人には敷居が高いです。

贈与登記の申請時には、登録免許税を支払うことになります。

贈与税の配偶者控除を適用したとしても、登録免許税は非課税にはならないため、贈与不動産に対する登録免許税がどの程度になるかは事前に把握しておく必要があります。

- 贈与登記申請書

- 登記原因証明情報

- 権利証

- 贈与者の印鑑証明書

- 受贈者の住民票の写し

- 不動産の固定資産税評価証明書

贈与税の確定申告書を税務署に提出する

不動産または金銭贈与を行いましたら、贈与税の配偶者控除を適用する旨を記載した贈与税の申告書を提出します。

贈与税の申告を行うのは、財産をもらった人(受贈者)になるため、申告する人の名義を間違えないよう注意してください。

贈与税の申告書の提出先は、提出する時点で住んでいる場所を所轄する税務署です。

提出期間は翌年2月1日から3月15日の1か月半で、開始日は所得税よりも半月早いです。

ただし、贈与を受けた年に申告することはできませんので、贈与時期によっては1年近く後になってから手続きすることになります。

また、贈与税の配偶者控除を適用する際は、贈与税の申告書と一緒に次の書類を提出する必要があります。

- 受贈者の戸籍謄本または抄本

(居住用不動産または金銭の贈与を受けた日から10日を経過した日以後に作成されたものに限る) - 受贈者の戸籍の附票の写し

(居住用不動産または金銭の贈与を受けた日から10日を経過した日以後に作成されたものに限る) - 登記事項証明書など、受贈者が居住用不動産を取得したことを証するもの

贈与財産の評価額が、贈与税の配偶者控除の非課税枠(2,000万円)と基礎控除額(110万円)の合計額を超えた場合、贈与税の納税額が発生します。

贈与税の納期限は申告期限と同日ですので、納税額が生じるときは、申告書を提出するタイミングで納付も済ませてください。

まとめ

おしどり贈与(贈与税の配偶者控除)は、贈与税を支払うことなく、自宅の名義を配偶者に変更できる特例です。

婚姻期間などの要件を満たす必要がありますが、片方の配偶者に財産が集中している場合、贈与税の配偶者控除を適用して財産を分散させることができるため、相続税対策としても有効です。

一方で、贈与後に要件を満たしていないことが判明した場合、多額の贈与税が発生する可能性があるため、適用要件は必ず贈与前に確認してください。

また、相続財産の総額が大きくない場合には、節税の効果がないことや損をする可能性も大いにあるため注意が必要です。

不動産登記や贈与税の申告手続きに不安がある方につきましては、専門家に相談していただき、必要に応じて手続きの代行を依頼することをオススメします。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。