被相続人がNISAを利用していた場合、NISA口座内の投資商品も相続することになります。

NISAは売却益や配当金を非課税にする制度ですが、相続税が非課税になるわけではないので注意してください。

本記事では、亡くなった人のNISA口座を相続する方法と、相続時に発生する税金について解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

三ツ本 純 税理士

相続専門の税理士(VSG相続税理士法人)。税理士業界に就職した後、10年以上相続税の専門税理士として活動、これまで600件以上の相続税申告に関わっている。横浜出身。書籍「令和3年度版 プロが教える! 失敗しない相続・贈与のすべて (COSMIC MOOK)」など

NISAとは?

NISA(ニーサ)は、平成26年(2014年)1月にスタートした「少額投資非課税制度」です。

税制改正でNISA制度の内容が大幅に変更されたため、令和6年からのNISA制度は従来のNISA(旧NISA)と区別するために、「新NISA」と呼称されることが多いです。

NISAの特徴

NISAは、イギリスのISA(Individual Savings Account)をモデルに創設された制度で、イギリスのISAを日本版に調整したことから、NISA(Nippon Individual Savings Account)という名称で呼ばれています。

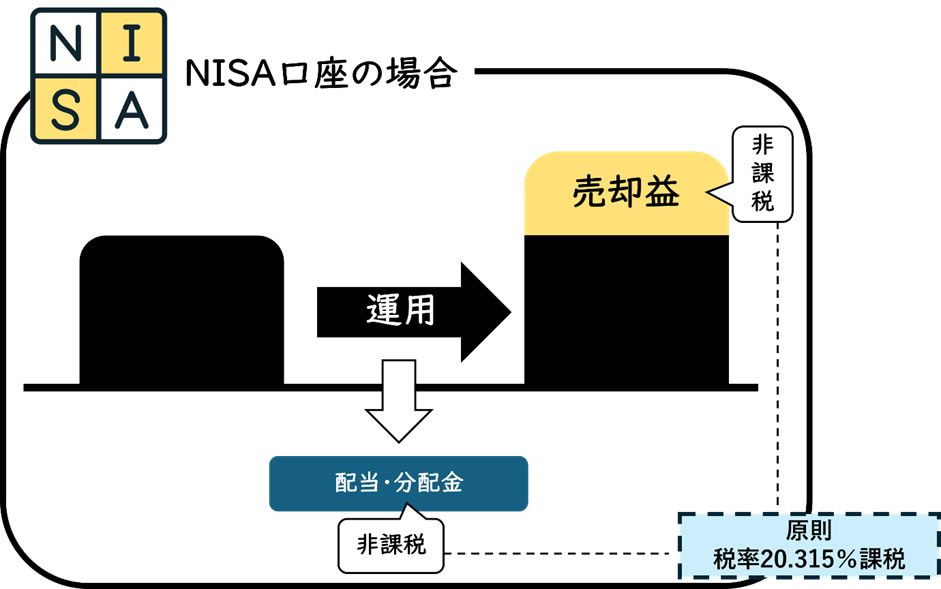

株式や投資信託などの投資商品を売却した場合、売却益は譲渡所得、配当金は配当所得として所得税が課されますが、NISA口座内で運用している投資商品から生じた利益はすべて非課税です。

通常、投資商品から生じた株式の譲渡所得と配当所得に対しては、約20%の税率が課されるため、NISA口座で投資商品を運用するだけで、本来納めることになる利益20%分の税負担を軽減できます。

新NISAと旧NISAの違い

令和5年(2023年)までのNISAは複数の制度が混在しており、利便性もそこまで良いものではありませんでした。

しかし、令和6年からNISA制度が新NISAとして一新され、利便性が大幅に向上しました。

【令和5年までの旧NISA】

| つみたてNISA | 一般NISA | |

|---|---|---|

| 年間投資枠 | 40万円 | 120万円 |

| 非課税保有限度額 | 800万円 | 600万円 |

| 非課税保有期間 | 20年 | 5年 |

| 併用適用 | 不可 | 不可 |

【令和6年以降の新NISA】

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 1,800万円 (成長投資枠は内数として1,200万円が上限) | |

| 非課税保有期間 | 無制限 | 無制限 |

| 併用適用 | 可 | 可 |

旧NISAと新NISAの大きな相違点は、「非課税保有限度額」と「非課税保有期間」の2つです。

旧NISAの一つである「一般NISA」の非課税保有限度額は600万円でしたが、新NISAの非課税保有限度額は1,800万円と、非課税枠が3倍に拡大しています。

新NISAの「つみたて投資枠」と「成長投資枠」では、投資対象商品の種類は異なりますが、併用して利用することが認められています。

旧NISAの非課税保有期間は、つみたてNISAは20年、一般NISAは5年と有期でしたので、期間を超えてしまうと課税対象になりました。

一方、新NISAの非課税保有期間は無期限ですので、売却時期に関係なく利益に対して課税されることはありません。

また、令和5年までの旧NISAは適用できる期間が定められている時限的な制度でしたが、令和6年からは恒久的な制度に改正されたため、投資に回せる資金を確保したタイミングでNISAを利用できるように制度が見直されています。

NISAを利用するメリット

NISAのメリットは、NISA口座から発生した利益がすべて非課税になる点です。

配当金や株式の譲渡益には原則20.315%(所得税・復興特別所得税・住民税)が課されるため、通常の方法で投資商品を運用しても、手元に残る運用益は80%弱です。

一方、NISA口座で資産運用をすれば、運用益をそのまま受け取ることができるため、投資に成功した分だけ資産を増やすことができます。

旧NISAは非課税保有限度額が低かったため、すべての投資商品をNISA口座だけで運用するのは難しかったです。

しかし、新NISAからは非課税保有限度額が1,800万円に引き上げられたため、NISA口座だけで十分な資産を運用することができるようになっています。

また、旧NISAは投資商品を売却したことで空いた非課税枠を再利用することができませんでしたが、新NISAは非課税投資枠を再利用することが可能です。

投資商品を売却した翌年以降であれば、売却した投資商品の取得金額分だけ非課税投資枠が復活しますので、必要に応じて投資商品を売却し、投資に回せる資金が貯まりましたら再び投資を行うことができます。

NISAを利用するデメリット

NISA口座内の投資商品から生じた利益は非課税になりますが、利益が発生しないとNISA制度のメリットを享受できません。

一般口座や特定口座で運用していた上場株式等の売却損は、他の上場株式等の売却益と損益通算をすることができますし、確定申告で手続きを行えば、損失額を最大3年間繰り越すことが可能です。

それに対し、NISA制度を適用した投資商品については、売却損がなかったものとみなされるため、NISA口座内で生じた売却損と、一般口座や特定口座の売却益を損益通算することはできません。

売却益や配当金が非課税になるメリットは魅力的ですが、資産運用による損失は保有資産の減少を意味します。

NISA制度は損失をリカバリーする税制上の救済措置が適用できないため、NISA口座で資産運用する際は、投資商品選びがとても重要です。

NISA口座は相続税の課税対象?

NISA口座から生じた利益は非課税ですが、相続が発生した際は、NISA口座内の投資商品に対して税金がかかる可能性があるので注意してください。

NISA口座内の投資商品は相続税の課税対象

NISA制度は、キャピタルゲイン(売却差益)やインカムゲイン(保有資産から得られる収入)を非課税にする制度ですが、相続税を非課税にする制度ではありません。

相続税には墓地や仏壇などの、非課税財産に該当する種類も存在しますが、NISA口座内の投資商品は相続税の非課税財産ではないため、相続が発生した際はNISA口座内の投資商品も相続税の課税対象となります。

相続税が必ず課されるとは限らない

相続税には基礎控除額が設けられており、被相続人(亡くなった人)の遺産が基礎控除額以内に収まれば相続税はかかりません。

<相続税の基礎控除額の計算式>

3,000万円+600万円×法定相続人の数=相続税の基礎控除額

たとえば相続人が3人(配偶者と子2人)の場合、相続税の基礎控除額は4,800万円(3,000万円+600万円×3人)です。

被相続人の遺産が4,800万円以内であれば相続税は非課税ですが、遺産が基礎控除額を超える場合、超過部分に対して相続税が課されます。

相続税の申告書は相続人が協力して作成し、取得した相続財産の割合に応じて各相続人が相続税を納めることになります。

NISA口座内の投資商品を引き継ぐ相続人は、投資商品の価値に応じた相続税を負担することになるので、相続税の基礎控除額を超えるときは、相続税の納税額にも注意してください。

相続時の含み益は非課税

NISA口座を保有している人が亡くなった場合、NISA口座内の上場株式などの投資商品は口座から払い出されます。

口座から払い出しが行われる際、NISA口座内の投資商品は、NISA口座の開設者が亡くなった日の終値に相当する額で売却したとみなされます。

税務上、NISA口座の開設者が亡くなった時点までは非課税措置が適用されます。通常の投資商品であれば、含み益が発生した場合に20.315%の譲渡所得税が課されます。一方、NISA口座であれば、相続時までの含み益に対して譲渡所得税は課されません。

ただし、含み益だけでなく、含み損もなかったものとみなされるため、譲渡損失を他の譲渡益と損益通算できない点には注意してください。

NISA口座内の投資商品を相続する際の取扱い

被相続人が亡くなったことを把握しましたら、相続人は被相続人がNISA口座を開設していた金融機関に対して、「非課税口座開設者死亡届出書」を提出しなければなりません。

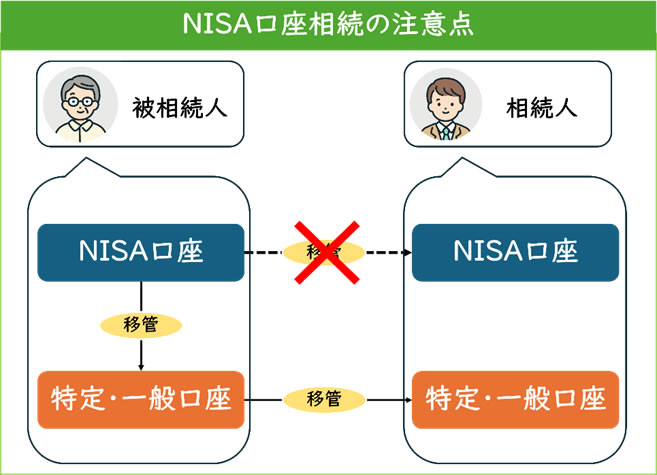

NISA口座内の投資商品は、相続手続きを行った後に相続人の口座に移管されますが、移管先はNISA口座ではなく、特定口座または一般口座です。

被相続人が保有していたNISA口座を取得する相続人は、相続開始日の終値に相当する額で相続人が取得したものとみなされます。

通常、上場株式等を相続する際は、被相続人の購入金額を引き継ぐことになりますが、NISA口座内の上場株式等を相続するときは取得費の取扱いが変わるので気を付けてください。

NISA口座を相続する流れ

NISA口座を相続する場合、口座を開設している金融機関に相続手続きをしなければなりません。

金融機関に相続が発生した旨の連絡をする

被相続人が保有していたNISA口座内の投資商品を相続するためには、口座の解約手続きが必要です。

解約手続きで必要な書類は金融機関ごとに異なるため、金融機関に相続が発生した旨を伝える際に必要書類を確認してください。

被相続人がNISA口座を開設している金融機関で、特定口座や一般口座を開設していた場合には、それらの口座の解約手続きもしなければなりません。

NISA口座を開設している金融機関が不明なときは、銀行口座の取引明細や振込記録、郵便書類などをもとに手掛かりを探します。

NISA口座に関する手掛かりが見つからない場合には、証券保管振替機構の「登録済加入者情報の開示請求」で確認することも検討してください。

NISA口座を相続する人を決める

被相続人が保有していた財産は、相続人全員で話し合って、取得する財産を決めます。

NISA口座内の投資商品は、銘柄別などに分け、複数の相続人が引き継ぐことも可能です。

ただ、不動産は被相続人から相続人に名義変更することで新しい所有者になれますが、NISA口座は被相続人から相続人の名義に変更することはできません。

そのため、相続人は投資商品の移管先となる一般口座または、特定口座を開設しなければなりません。

遺産分割協議がまとまらないと、NISA口座内の投資商品を移すことができませんので、できるだけ早い段階で相続人全員が集まって分割協議を行ってください。

相続手続きに必要な書類を集める

NISA口座内の上場株式等を引き継ぐ人が決まりましたら、相続手続きで必要な書類を揃えます。

<相続手続きの必要書類>

- 被相続人の出生から死亡までが確認できる戸籍謄本など

- 相続人全員の戸籍謄本

- 遺産分割協議書または遺言書

- 相続人の印鑑証明書

(遺産分割協議書に押印したもの) - 非課税口座開設者死亡届出書

- 株式等移管依頼書

戸籍謄本や遺産分割協議書は、不動産や銀行口座など、他の財産の相続手続きでも使用します。

NISA口座の相続手続きでは、非課税口座開設者死亡届出書と株式等移管依頼書が必要になりますが、これらの書類はNISA口座を開設した金融機関が指定した様式を用いてください。

投資商品を引き継ぐ相続人の口座に移す

相続手続きに必要な書類を揃えましたら、取扱金融機関に申請を行い、被相続人が保有していた投資商品を相続人の口座に移管します。

移管手続きには数週間かかりますが、NISA口座の投資商品を取得する相続人が新規で口座を開設する際は、開設手続きにも時間を要するのでご注意ください。

相続で移すことができる口座・できない口座

被相続人が開設した金融機関の口座は、種類によって移管する方法が異なります。

相続人のNISA口座に直接移すことはできない

個人が開設できるNISA口座は1人1口座なので、被相続人のNISA口座にある投資商品は、相続人の一般口座または特定口座に移管(移行)することになります。

被相続人のNISA口座は、相続開始時点で非課税措置の適用がなくなるため、相続人がNISA口座を開設していなかったとしても、被相続人のNISA口座をそのまま口座移行することはできません。

一般口座は、口座を開設した人が年間の譲渡損益を計算する口座です。

上場株式等を売却したときは自身で損益を計算しなければならず、年間収支がプラスとなったときは、確定申告および納税手続きが必要です。

特定口座は、金融機関が年間の損益を計算する口座です。

自身で譲渡損益を計算する必要はありませんが、「源泉徴収なし」を選択したときは、年間収支がプラスの際に確定申告手続きをしなければなりません。

一方、「源泉徴収あり」を選択した場合、売却益に対する税金は金融機関が代わりに納めてくれるので、原則確定申告は不要です。

被相続人のNISA口座と同じ金融機関に移す

被相続人のNISA口座内にある投資商品は、原則同一の金融機関の特定口座および一般口座に移管することになります。

相続人が被相続人と同じ金融機関に口座を開設していないときは、口座の開設手続きが必要です。

口座を開設する際の注意点

NISA口座は特別な口座なので、一般口座や特定口座を有している人でも開設手続きが必要です。

開設可能な口座数は1人1口座ですので、相続で被相続人のNISA口座内の投資商品を引き継ぐ場合でも、口座を複数開設することはできません。

NISA制度は令和6年(2024年)に「つみたて投資枠」と「成長投資枠」に一新され、各投資枠を併用して利用することも可能です。

ただし、購入できる投資商品はそれぞれの枠で異なるので、商品を購入する際は利用する枠に注意してください。

NISA口座にある投資商品の相続税評価額の計算方法

NISA口座内の投資商品も相続税の課税対象となりますが、相続税の計算をするためには、投資商品の相続税評価額を求める必要があります。

上場株式の評価方法

相続税は、相続財産の相続税評価額をベースに税額計算を行うため、NISA口座内の投資商品の相続税評価額を算出しなければなりません。

上場株式の場合、次のうち最も低い金額を相続税評価額とします。

<上場株式の相続税評価額の算出方法>

- 相続開始日の最終価格

- 相続開始日の属する月の毎日の最終価格の月平均額

- 相続開始日の属する月の前月の毎日の最終価格の月平均額

- 相続開始日の属する月の前々月の毎日の最終価格の月平均額

相続財産は通常、相続開始時点の価値(時価)を相続税評価額としますが、上場株式は上記の4パターンのうち、最も低い金額を相続税評価額として用いることができます。

NISA口座内に保有している上場株式だけでなく、一般口座や特定口座で保有している上場株式も評価方法は同じですので、被相続人が保有していた銘柄すべての相続税評価額を算出してください。

相続税評価額の計算例(節税効果がある場合)

上場株式の相続税評価額は、原則相続開始日の株価を用いることになりますが、当月・前月・前々月の月平均の株価が相続開始日の株価よりも低い場合、その株価を相続税評価額とすることができます。

<上場株式の相続税評価額の計算例①>

| 評価時期 | 評価額 |

|---|---|

| 相続開始日の最終価格 | 5,000円 |

| 相続開始日の属する月の毎日の最終価格の月平均額 | 4,800円 |

| 相続開始日の属する月の前月の毎日の最終価格の月平均額 | 4,700円 |

| 相続開始日の属する月の前々月の毎日の最終価格の月平均額 | 5,300円 |

上記のケースでは、相続開始時点の株価は5,000円ですが、相続開始日の属する月の前月の毎日の最終価格の月平均額(4,700円)の方が価額は低いため、4,700円を相続税評価額として採用します。

相続開始直前に上場株式を購入したとしても、評価方法は同じですので、株価が急上昇したタイミングで株式を購入した場合、一定の節税効果を得られます。

相続税評価額の計算例(節税効果がない場合)

NISA口座内の上場株式の相続開始日の最終価格が最も低い価格の場合には、特段の節税効果はありません。

<上場株式の相続税評価額の計算例②>

| 評価時期 | 評価額 |

|---|---|

| 相続開始日の最終価格 | 5,000円 |

| 相続開始日の属する月の毎日の最終価格の月平均額 | 5,800円 |

| 相続開始日の属する月の前月の毎日の最終価格の月平均額 | 5,700円 |

| 相続開始日の属する月の前々月の毎日の最終価格の月平均額 | 5,300円 |

相続開始時点の株価が5,000円の場合、それ以外の時期における価額が5,000円未満であれば、その価額を相続税評価額として用いることができます。

しかし、上記のケースでは相続開始時点の価格が最も低いため、上場株式の評価方法を活用しての節税効果は得られません。

上場株式の株価を調べる方法

上場株式の株価は、インターネットで確認することができます。

月間相場表は日本取引所グループのホームページに掲載されていますし、Yahoo!ファイナンスなどで株価を調べることも可能です。

残高証明書があれば株価の確認は不要

金融機関に対して残高証明書の発行依頼をすると、相続開始時点の口座残高を証明する書類を受け取ることができます。

銀行や証券会社は、残高証明書を交付する際に相続税の計算で必要になる、相続開始時点の最終価格と、3か月分の最終価格の月平均額を計算した資料を添付してくれることがあります。

相続税評価額で用いる株価は相続人が判断することになりますが、金融機関からの資料があれば株価の確認は不要となるので、相続手続きをする際は残高証明書を取得してください。

生前から行うNISA口座を活用した節税方法

NISA口座は資産運用をする際に用いられることが多いですが、相続税対策など、節税目的で用いることも可能です。

18歳以上であればNISA口座は開設できますし、高齢者も節税手段としてNISA口座を活用できます。

生前贈与した財産をNISA口座に充てるメリット

NISA口座は1人1口座ですので、資産運用に回せる資産が一定以上ある方は、家族全員でNISAを利用すれば、投資に関する税金を非課税にできます。

子や孫が資産を運用する資金がない場合には、投資資金を贈与し、NISA口座で投資商品を購入させる方法もあります。

贈与税は年間110万円までなら非課税ですので、贈与金額をコントロールすれば、贈与税を支払わずに財産を分散させることが可能です。

また、贈与税は受贈者が年間で贈与を受けた金額で計算するため、贈与者が3人に対して贈与した場合でも、受け取った各人の贈与財産の金額が110万円に収まれば贈与税はかかりません。

NISA口座の活用は相続税対策にもなる

相続財産を預金として保有していた場合、相続開始時点の残高が相続税評価額となりますが、上場株式は相続開始日を含めた4パターンの中で最も低い金額を相続税評価額とします。

株価が上がれば相続税評価額も高くなりますが、当月・前月・前々月の月平均額を用いることもできるため、相続開始直前に株価が急上昇しても相続税評価額は上がりません。

また、被相続人のNISA口座内の利益は相続開始時点で清算するため、売却益の負担は生じないのも利点の一つです。

なお、相続税には7年(3年)以内の贈与加算制度があり、令和6年から以後に被相続人から生前に贈与を受けていた場合、相続開始前7年以内の贈与金額は原則相続税に加算しなければなりません。 相続が発生する直前の生前贈与は相続税の節税効果が薄いため、相続税対策として贈与を行う場合には、早い段階で実行するようにしてください。

まとめ

NISAは口座内で生じた利益を非課税にする制度なので、売却益や配当金の額が大きくなるほど、節税効果を得ることができます。

NISA口座は1人1口座しか開設できませんし、投資額も1,800万円の上限があるため、NISAに投資するための金銭を贈与し、相続人等の名義でNISA口座を運用するのも選択肢です。

被相続人が保有していたNISA口座内の投資商品は相続税の非課税財産には該当しませんので、相続税を計算する際はNISA口座の財産も含めて計算をしなければなりません。

NISA口座の投資商品を取得する相続人は、売却損益を清算してから引き継ぐことになります。

相続人がNISA口座を開設していたとしても、NISA口座に直接移管することはできませんし、一般口座または特定口座が未開設のときは、新規で口座を開設する必要があります。

相続税を含めた相続手続きの不明点がありましたら、早めに税理士等の専門家に相談していただき、必要に応じて手続きの代行を依頼してください。依頼することで申告漏れを防ぐことができ、相続税の節税対策にも対応してもらえます。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。