亡くなった人から生前に受け取った贈与財産は、原則相続税の対象にはなりません。

しかし、贈与財産を相続開始前の一定期間内に受け取っていたときは、相続税の計算に含めることになるので注意してください。

また、令和6年(2024年)から贈与加算の対象期間は拡大していますので、本記事で相続税の贈与加算の対象期間および、加算することになる贈与財産の種類をご確認ください。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

近藤 洋司 税理士

VSG相続税理士法人横浜オフィスの代表税理士。

税理士になる前は不動産の仕事をしており「誰よりも不動産に詳しい税理士になる」という志のもと税理士になる。不動産の評価にとても強い。

暦年課税制度の生前贈与加算とは

相続税の贈与加算(暦年課税制度の生前贈与加算)は、一定の贈与財産を相続税の計算に加えることを定めた制度です。

相続または遺贈、相続時精算課税に係る贈与によって財産を取得した人が、被相続人(亡くなった人)から加算対象期間に暦年課税による贈与財産を取得した場合、受贈者の相続税の課税価格に贈与財産を加算しなければなりません。

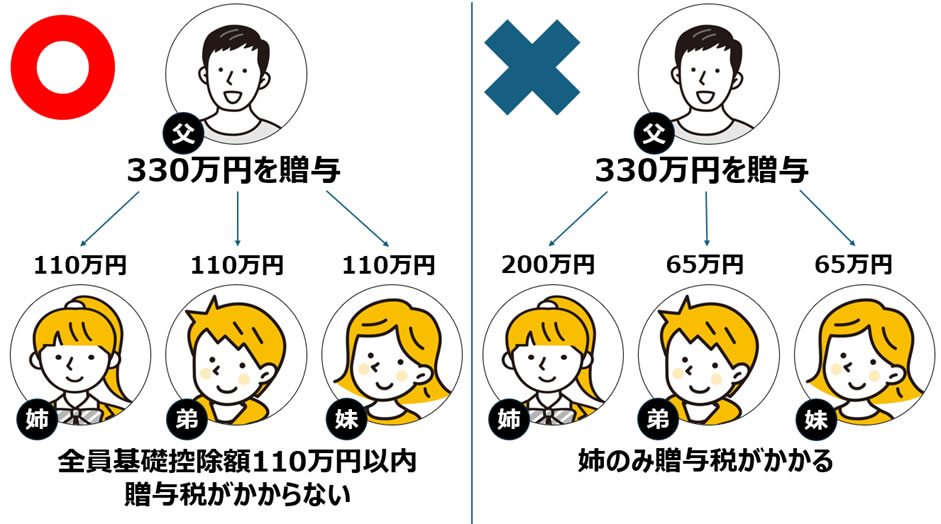

贈与税の暦年課税制度は、一般的な贈与税の計算方法をいい、110万円の基礎控除額が設けられています。

年間の贈与金額が110万円以内であれば基礎控除額を適用することで贈与税は生じませんし、贈与税の申告手続きも不要です。

また、贈与税は財産を受け取った人(受贈者)ごとに計算しますので、被相続人から3人の子に贈与をした場合には、各受贈者が110万円の基礎控除額を適用することができます。

贈与税の110万円控除を上手く活用すれば、贈与税を支払わずに財産を子へ移動させることも可能です。

ただし、相続が発生した日までの一定期間内に行われた贈与財産については、基礎控除110万円以内であっても、 相続税に加算しなければならないので注意してください。

贈与財産を相続税に加算しなければならない理由

相続税法第19条「相続開始前7年以内に贈与があった場合の相続税額」では、相続開始前7年以内の贈与財産の価額を相続税の課税価格に加算すると定めています。

贈与税は相続税の補完税としての役割があり、相続発生前の一定期間内に行われた贈与については、相続税を課税するタイミングで精算する必要があると考えられていることから、相続開始前一定期間内に行われた贈与は相続税の計算に含めなければなりません。

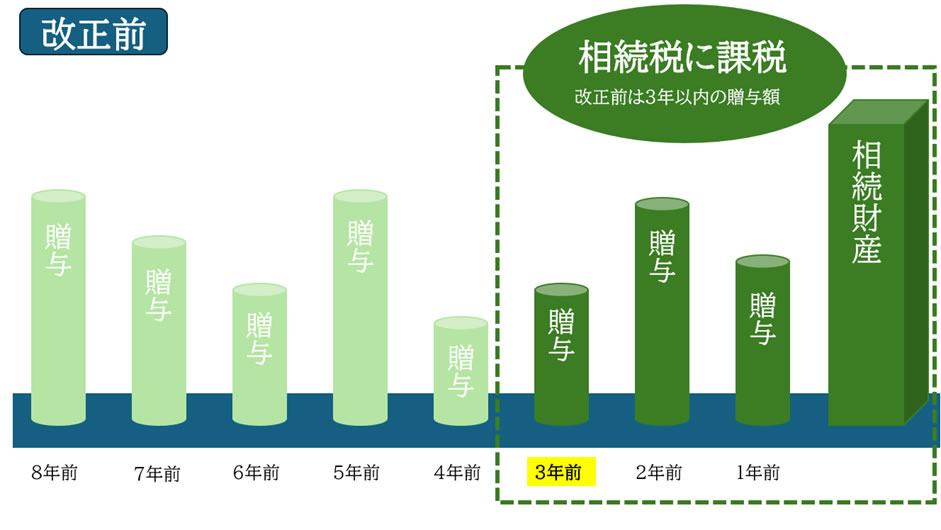

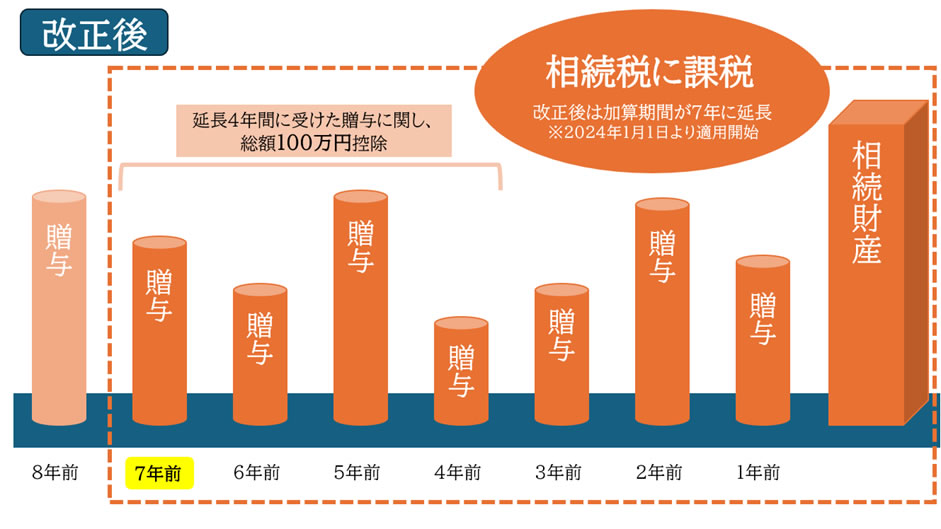

令和5年以前は相続税に加算する期間は3年でしたが、令和5年度税制改正において贈与加算の規定が見直され、令和6年からの贈与については加算期間が7年に拡大しています。 したがって、これから発生する相続税においては、贈与加算期間7年を考慮した上で生前贈与等を活用して節税することが求められます。

相続税の贈与加算の対象範囲

令和5年度税制改正で、相続税の贈与加算の対象となる範囲は拡大しましたが、令和6年から一定期間内に発生した相続については、相続が開始したタイミングによって加算する範囲が異なります。

贈与加算の対象者は?

相続税の贈与加算の対象となる人は、相続または遺贈、相続時精算課税に係る贈与によって財産を取得した人です。

孫や甥・姪など、相続人以外の人が被相続人から贈与を受けることもありますが、贈与を受けた人が相続税の課税対象となる財産を取得していなければ、加算対象期間内に贈与を受けていたとしても、その人の贈与財産は相続税に加算する必要はありません。

相続人に該当する人は原則贈与加算の対象となりますが、相続等で相続財産を取得していない相続人については、加算対象から除かれます。

贈与財産の加算漏れは税務署から指摘されやすい事項である反面、加算する必要がない贈与財産を相続税の計算に含めているご家庭もあるので気を付けてください。

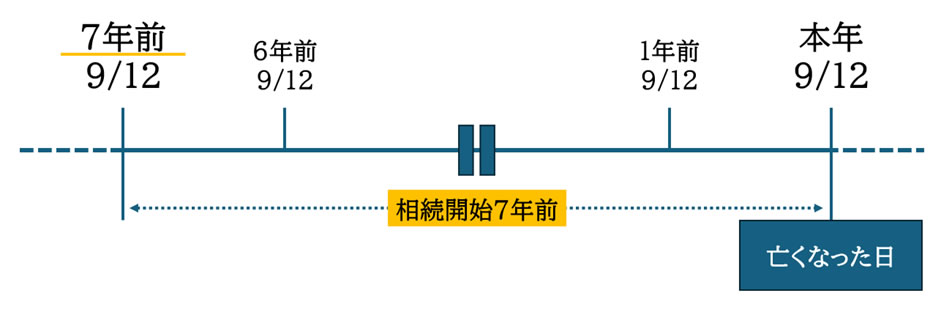

贈与加算の対象期間

相続税の贈与加算の対象期間は、相続開始日から遡って7年目の応当日から、その相続開始日までの間をいいます。

令和6年1月1日以後の暦年課税に係る贈与により取得した財産については、相続開始前7年が加算対象期間となりますが、加算対象期間が3年から7年に移行する関係上、令和12年までに相続が発生したケースでは、加算対象期間は7年よりも短くなります。

相続開始前3年間の贈与分が加算対象となるケース

贈与加算の対象範囲は7年に拡大しましたが、改正した法令が適用されるのは令和6年1月1日以後の贈与からです。

したがって、令和5年12月31日までに発生した相続における贈与加算の範囲は、相続開始前3年となります。

また、令和6年1月1日から令和8年12月31日までの相続については、相続開始日から遡って3年前の日から相続開始日までの間に行われた贈与が加算対象です。

令和6年(2024年)以降に贈与加算の対象となる範囲

贈与加算の対象期間が7年になるのは、令和6年1月1日以後に行われた贈与からですが、相続開始年分によって贈与対象期間は異なります。

<贈与加算期間>

| 被相続人の相続開始日 | 加算対象期間 |

|---|---|

| ~令和8年12月31日 | 相続開始前3年以内 |

| 令和9年1月1日~令和12年12月31日 | 令和6年1月1日から相続開始日までの間 |

| 令和13年1月1日~ | 相続開始前7年以内 |

令和6年1月1日から令和8年12月31日までの相続における贈与加算期間は、相続開始前3年以内、令和9年1月1日から令和12年12月31日については、令和6年1月1日から相続開始日までの間です。

令和13年1月1日以降の相続からは、相続開始日から遡って7年前の日から相続開始日までの間に行われた贈与が加算対象となりますので、相続が発生した際は加算対象期間を確認してください。

年間110万円以下の贈与財産も加算対象

相続税の贈与加算の対象となるのは、被相続人から生前に暦年課税に係る贈与によって取得した財産のうち、加算対象期間内に取得した贈与財産です。

贈与金額が110万円の基礎控除額以内であれば贈与税は課されませんが、相続税の贈与加算については贈与税の有無に関係なく、原則加算対象期間内に贈与されたものすべてを相続税の計算に加算することになります。

たとえば、生前に被相続人が贈与税の基礎控除額110万円以内に収まるように相続人へ財産を贈与したとしても、加算対象期間中に贈与した財産があれば、相続税の計算に含めなければなりません。

なお、税制改正で加算対象期間は7年に拡大しましたが、加算対象の贈与のうち相続開始前3年以内に贈与により取得した財産以外の財産(延長した4年の間に受けた贈与)については、その財産の価額の合計額から100万円を控除した残額が対象となります。

少額の贈与については100万円以内に収まりますので、大きな財産の贈与を受けていなければ、税制改正で拡大した4年間に受け取った贈与財産は相続税に加算する必要がありません。

相続財産に加算されない贈与とは

相続人が被相続人から相続開始前一定期間内に贈与を受けた場合、基本的にはすべての贈与財産が贈与加算の対象となります。

しかし、贈与税の特例制度を適用した贈与財産については、相続税の贈与加算の対象から除外されるものもあります。

贈与税の配偶者控除を適用した贈与財産

贈与税の配偶者控除(通称:おしどり贈与)は、夫婦間で行った贈与に対して適用できる特例です。

婚姻期間が20年以上の夫婦の間で行われた贈与が対象で、要件を満たせば最高2,000万円まで控除することができます。

贈与税の基礎控除額110万円との併用適用も認められているため、2,110万円までは贈与税を支払わずに贈与することが可能です。

また、贈与税の配偶者控除を活用して贈与財産を取得した場合、配偶者控除額に相当する金額は贈与加算の対象から除かれます。

贈与税の配偶者控除の対象となる贈与財産は、居住用不動産または居住用不動産を取得するための金銭です。

特例制度を適用するためには贈与税の申告手続きが必要となりますが、贈与財産の金額(贈与税評価額)が配偶者控除額以内であれば、その贈与財産を相続税に加算する必要はありません。

住宅取得等資金に係る贈与税の非課税制度を適用した贈与財産

住宅取得等資金に係る贈与税の非課税制度は、住宅を購入する資金を父母や祖父母など直系尊属から支援してもらった際に適用できる特例です。

非課税限度額は購入する住宅によって異なりますが、本特例の適用で非課税対象となった部分の金額は、相続税の贈与加算の対象から除かれます。

住宅取得等資金に係る贈与税の非課税制度を適用する場合、贈与税の申告手続きが必須です。

期限内に申告手続きを行わなければ、適用要件を満たしていても特例を受けることはできないので注意してください。

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度を適用した贈与財産

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度は、結婚・子育て資金管理契約を締結する日において18歳以上50歳未満の受贈者が、直系尊属である父母や祖父母などから結婚・子育て資金の贈与を受けた際に適用できる特例です。

非課税控除額は最高1,000万円で、通常の贈与税の申告手続きとは違い、特例を適用する際は、取扱金融機関の営業所等を経由して結婚・子育て資金非課税申告書を提出することになります。

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度を適用したことで非課税となった部分の金額は、原則相続税の贈与加算の対象から除かれます。

ただし、贈与者が死亡した際に管理残額がある場合、その残額は相続等により取得したものとみなして、相続税の課税価格に加算される場合があるので注意してください。

教育資金の一括贈与に係る贈与税の非課税制度を適用した贈与財産

教育資金の一括贈与に係る贈与税の非課税制度は、教育資金管理契約を締結する日において30歳未満の受贈者が、受贈者の直系尊属である父母や祖父母などから教育資金に充てるために贈与を受けた場合に適用できる特例です。

非課税控除額は最高1,500万円で、特例を適用する際は取扱金融機関の営業所等を経由して、教育資金非課税申告書を提出することになります。

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度と同様、本特例を適用して非課税となった金額は、原則相続税の贈与加算の対象から除かれます。

ただし、贈与者の死亡時において管理残額があるときは、その残額は相続等により取得したものとみなして、相続税の課税価格に加算される場合があるので注意してください。

推定相続人以外への贈与に対する贈与加算の取扱い

相続税の贈与加算は、相続開始時点で相続人になりうる人(推定相続人)以外の人が贈与を受けた場合でも、対象となることがあります。

孫への贈与は相続税に加算される?

被相続人が生前に孫へ贈与した場合、その贈与財産は基本的に贈与加算の対象にはなりませんが、孫が相続財産を取得した際は贈与加算の対象となるので気を付けてください。

相続財産は原則法定相続人に取得する権利(相続権)があるため、法定相続人以外の人が遺産分割協議に参加することはできません。

しかし、被相続人の相続が発生する前に、法定相続人であった子が死亡しているときは、孫が代襲相続人として相続権を得ることがあります。

代襲相続は、亡くなった相続人の地位を引き継いで相続することをいい、子に子(被相続人の孫)がいるときは、子の子が代襲相続人として相続人の地位を承継します。

代襲相続人となった孫は相続権を有しますので、遺産分割協議に参加し、被相続人の財産を取得することも可能です。

ただし、遺産分割協議で相続財産を取得すれば、贈与加算の要件を満たすことになりますので、孫が相続開始前一定期間内に受けた贈与財産があるときは、その贈与財産も相続税の計算に含めることになります。

遺言書により財産を取得した人も贈与加算の対象

相続税の贈与加算は、相続で財産を取得した場合だけでなく、遺贈によって財産を取得したケースも加算対象となります。

遺贈は、遺言書に基づいて贈与者が死亡したタイミングで財産を渡す行為をいい、贈与者が財産を渡す人を決めることができます。

代襲相続人ではない孫に相続権はありませんが、被相続人が遺言書で孫に財産を遺贈する旨を記載していた場合、孫でも被相続人の財産を取得することも可能です。

ただし、遺贈で相続財産を取得した人が生前贈与を受けていたときは、贈与加算の対象となるので注意してください。

死亡生命保険金を取得した人も加算対象

被相続人が自身を被保険者とした保険契約を結び、相続が発生したことを原因として保険金を受け取ることもあります。

死亡保険金自体は被相続人の財産ではありませんが、相続により取得した財産のような性質があることから、相続税法上の「みなし相続財産」に該当します。

みなし相続財産は、相続または遺贈によって取得したものとみなすもので、相続税の課税対象になるだけでなく、相続人以外の人がみなし相続財産を取得したときは、その人も贈与加算の対象者となります。

なお、死亡保険金や死亡退職金に対しては相続税の基礎控除額とは別で控除枠が設けられていますが、法定相続人以外の人は控除枠を適用することはできません。

贈与税の暦年課税制度と相続時精算課税制度の違い

贈与税の課税制度には、暦年課税制度と相続時精算課税制度があり、相続税の贈与加算の対象となるのは暦年贈与により取得した贈与財産に限られます。

相続時精算課税制度とは?

相続時精算課税制度は、18歳以上の受贈者が60歳以上の父母または祖父母などから贈与を受けた際に適用できる特例制度です。

特定贈与者ごとに控除額を適用できるのが特徴で、1年間に贈与を受けた相続時精算課税適用財産の価額の合計額から相続時精算課税に係る基礎控除額110万円を控除し、特別控除額(最高2,500万円)を差し引いた額が課税対象となります。

相続時精算課税制度を適用する場合、贈与を受けた年の翌年の2月1日から3月15日までの間に、贈与税の申告書に「相続時精算課税選択届出書」を添付して税務署へ提出してください。

相続時精算課税制度の特別控除額2,500万円は、その年だけでなく、生涯で使用する控除額です。

前年以前に特別控除額を差し引いているときは、残額が控除限度額となり、特別控除額を超えた部分に対しては一律20%の税率が適用されます。

相続時精算課税制度を選択すると暦年課税制度に戻すことはできず、特定贈与者からの贈与はすべて相続時精算課税制度で計算することになります。

また、相続時精算課税に係る基礎控除額は令和6年1月1日以降の贈与から適用されますので、令和5年12月31日以前の贈与から基礎控除額を差し引くことはできません。

相続時精算課税を適用している場合の贈与加算の取扱い

相続税の贈与加算は、暦年課税制度により贈与を対象とするため、相続時精算課税制度を適用した贈与財産は贈与加算の対象から除かれます。

しかし、相続時精算課税適用者が特定贈与者からの贈与により取得した贈与財産については、贈与を受けたタイミングに関係なく、相続税の計算に含めなければなりません。

一方で、被相続人を特定贈与者とする相続時精算課税適用者として、被相続人から加算対象期間内に贈与により取得した財産があるときは、被相続人から相続または遺贈により財産を取得しなかった場合でも、贈与加算の対象(相続時精算課税の適用を受ける財産は除く)となります。

相続時精算課税制度に基づいて贈与税を支払っている場合は?

贈与税を相続時精算課税制度で計算し、納税額が生じた場合、その贈与税額は相続税額から差し引くことができます。

相続税の税額控除は、算出された相続税額を限度として控除することになりますが、相続時精算課税に係る贈与税額は、相続税額の大小に関係なく全額控除することが可能です。

そのため、相続時精算課税に係る贈与税額が相続税額よりも大きいときは、相続税の申告書を提出することで差額の贈与税額が還付されます。

無申告の贈与財産も加算の対象

相続時精算課税制度を適用した場合、適用した年分以降の特定贈与者からの贈与はすべて相続時精算課税で計算することになります。

特別控除額の残額は翌年以降に繰り越しますが、特別控除額を差し引くことができるのは、贈与税の期限内申告書を提出した場合に限られます。

前年以前に相続時精算課税制度を適用した人が、期限内に贈与税の申告手続きを行わなかったときは、贈与財産に20%を乗じた額を贈与税として納めなければなりません。

ただし、特定贈与者が亡くなった際には、納めた贈与税額は相続税から差し引くことができますので、特別控除額を適用できなかったとしても、最終的に贈与税額は相続税の申告で精算されます。

相続税の贈与加算の計算方法

相続税の贈与加算の対象となる金額と、相続税額から控除する贈与税額の計算方法をご紹介します。

相続税の課税価格に加算する金額

贈与税では贈与時における価額、相続税では相続開始時点の価額に基づいて税額計算を行いますが、相続税の贈与加算については、贈与時の価額を相続税の課税価格に加算します。

たとえば、贈与税評価額1,000万円の土地を贈与した場合、その土地の相続税評価額が2,000万円に上昇していたとしても、相続税に加算する金額は1,000万円(贈与時の価額)です。

また、相続開始日が令和9年1月2日以後の場合、加算対象期間内に取得した財産のうち相続開始前3年以内に取得した財産以外の財産(税制改正で拡大した4年間)については、その財産の贈与時の価額の合計額から総額100万円までは相続税の課税価格に加算されません。

相続税額から控除する贈与税額の計算方法

相続税の贈与加算の対象となる贈与財産に贈与税が課されている場合、相続税額からその贈与税額を控除できますが、控除する贈与税額は相続税の課税価格に加算された贈与財産に係る贈与税の税額です。

贈与のあった年分ごとに贈与税額を計算することになりますが、同年中に贈与が複数回行われた場合、贈与加算の対象になる財産と、対象にならない財産が混在しているケースもあるので注意してください。

<被相続人から暦年課税に係る贈与によって特例贈与財産を取得した場合の算式>

A×C÷B

A:対象年分の特例贈与財産に係る贈与税額

(贈与税の外国税額控除前の税額)

B:対象年分の特例贈与財産の価額の合計額

C:対象年分の特例贈与財産の価額の合計額のうち、相続税の課税価格に加算された特例贈与財産の価額

<被相続人から暦年課税に係る贈与によって一般贈与財産を取得した場合の算式>

A×C÷B

A:対象年分の一般贈与財産に係る贈与税額

(贈与税の配偶者控除後および贈与税の外国税額控除前の税額)

B:対象年分の一般贈与財産の価額の合計額

C:対象年分の一般贈与財産の価額の合計額のうち相続税の課税価格に加算された一般贈与財産の価額

無申告の贈与財産も加算対象

相続税の贈与加算は、贈与税の申告をしていない贈与財産も対象となるため、贈与財産が贈与税の基礎控除額以内であったとしても、加算しなければなりません。

税務調査で贈与税の無申告を指摘された場合、本税に加えて加算税・延滞税を納めることになりますが、期限後申告をした際に納めた本税の額は、相続税額から差し引くことができます。

ただし、加算税や延滞税、利子税については、相続税額から控除される贈与税額には含めることはできません。

相続税は必ず専門家に相談しながら対策すること

相続財産の合計額が相続税の基礎控除額以内であったとしても、贈与財産を含めた額が基礎控除額を超えるときは、相続税の申告・納税手続きが必要になります。

相続税の贈与加算は税務調査で指摘されやすいポイントの一つで、令和6年から相続税の贈与加算の範囲が7年に拡大したことで、贈与加算のチェックが一層厳しくなることが予想されます。

生前贈与のタイミングを間違えると、相続税の節税効果は得られませんので、相続税対策を講じる際は、必ず専門家に相談しながら実施するようにしてください。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。