亡くなった人が一定以上の財産を保有していた場合、遺産を取得した相続人に対して相続税が課されます。

しかし、配偶者の取得した財産が1.6億円までであれば、「相続税の配偶者控除」を適用することで相続税を全額非課税にできます。

本記事では、相続税の配偶者控除の適用要件と計算のしかた、特例を活用して相続税を節税する際の注意点について解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

相続税の配偶者控除とは?

相続税の配偶者控除(配偶者の税額軽減)の特例は、相続税の税額控除の一つで、被相続人(亡くなった人)の配偶者だけが適用できる制度です。

配偶者控除の概要

相続税の配偶者控除を適用した場合、配偶者が取得した財産が次の金額のいずれか多い金額まで、配偶者に課される相続税を控除することができます。

- 配偶者に係る法定相続分相当額

- 1.6億円

配偶者の取得財産が1.6億円以下であれば、全額が控除対象となるため、配偶者に相続税は課されません。

取得財産の価額が1.6億円を超えたとしても、配偶者に係る法定相続分に応じた相続税まで控除できるため、節税効果は遺産が多いご家庭ほど高くなります。

配偶者に配偶者控除が用意されているのは、配偶者が相続人の中で特別な立ち位置にあることが関係しています。

相続税は所得税を補完する役割や、富の集中を抑制する目的で徴収される税金ですが、被相続人から配偶者への相続は同一世代間の財産移転であるため、一定期間内に配偶者の相続が発生することが考えられます。

短期間に相続税の課税が生じてしまうと相続税の負担が重くなってしまいますので、長年共同生活を営んできた配偶者に対する配慮や、遺産の維持形成に対する配偶者の貢献等を踏まえ、配偶者控除が設けられています。

配偶者控除の適用要件

相続税の配偶者控除を適用するためには、特例を適用する旨を記載した相続税の申告書の提出が必要です。

配偶者控除を適用することで相続税の納税額がゼロになったとしても、特例を適用するためには申告手続きをしなければなりません。

配偶者控除の適用対象となる配偶者は、法律上で婚姻関係にある人をいい、被相続人と内縁関係にあるパートナーは、配偶者控除の適用対象外です。

申告期限に提出した申告書で適用するのが原則ですが、期限後申告書や修正申告書、更正の請求書を提出する際に適用することも認められています。

相続税の配偶者控除の対象となる財産は、遺産分割協議書や遺言書に基づき配偶者が取得したものに限られます。

相続人に配偶者がいたとしても、相続税の申告期限までに遺産分割協議が完了していないと配偶者控除は適用できないので注意してください。

相続税の配偶者控除の計算方法

配偶者の取得財産の価額が同じでも、法定相続分の割合が異なると配偶者控除の控除額が変動するので気を付けてください。

配偶者控除の計算式

相続税の配偶者控除は、次の算式により求めます。

<<配偶者控除の算式>>

相続税の総額(※1)×①または②のいずれか少ない金額÷課税価格の合計額(※2)=相続税の配偶者控除額

※1 配偶者の隠蔽仮装行為に基づく金額を課税価格から除いて計算

※2 配偶者の隠蔽仮装行為に基づく金額を除いた金額

- 課税価格の合計額(配偶者の課税価格に算入されるもののうち、隠蔽仮装行為に基づく金額を除く)に配偶者の法定相続分を乗じた金額または、1.6億円のいずれか多い金額

- 配偶者の課税価格(配偶者の課税価格に算入されるもののうち、隠蔽仮装行為に基づく金額を除く)

配偶者が相続財産を取得したとしても、隠蔽仮装行為に基づく金額があるときは、その金額は配偶者控除から除外しなければなりません。

意図的に相続税を逃れる行為をしていなければ配偶者控除は適用できますので、計算ミスや、相続人が知らなかった相続財産が見つかったことで相続税が増えたケースなどでは、配偶者控除を活用できます。

法定相続分とは?

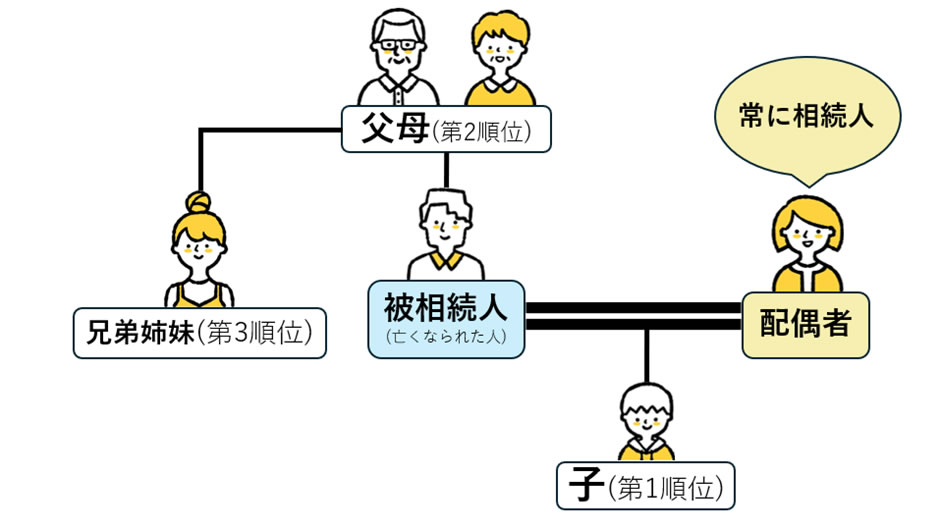

法定相続分は、民法で定められている相続財産を取得できる割合をいいます。

家族の中でも法定相続人になれる人には順番があり、最も順位の高い人しか法定相続人になることができません。

ただし、配偶者は他の相続人に関係なく法定相続人となりますので、相続開始時点で被相続人に配偶者がいる場合は、配偶者と相続順位の最も高い人が法定相続人となります。

<法定相続人の相続順位>

被相続人が亡くなった時点で配偶者と子、両親が健在の場合、法定相続人は配偶者と子です。

被相続人に子がいないときは、配偶者と両親が法定相続人となり、両親が先に他界している場合には、被相続人の兄弟姉妹が法定相続人となります。

遺産は相続人間で話し合って取得する財産を決めますが、配偶者控除を適用する際には配偶者の法定相続分が控除額に影響します。

<配偶者がいる場合の法定相続分>

| 法定相続人 | 法定相続分 |

|---|---|

| 配偶者と子 | 配偶者:1/2 子:1/2 |

| 配偶者と親 | 配偶者:2/3 親:1/3 |

| 配偶者と兄弟姉妹 | 配偶者:3/4 兄弟姉妹:1/4 |

法定相続人が配偶者と子2人のケースにおける法定相続分は、配偶者が1/2、子は各1/4です。

法定相続人が配偶者と両親の場合には、配偶者の法定相続分は2/3、親は各1/6と、相続順位が低い人が法定相続人になるケースほど配偶者が相続する割合は高くなります。

配偶者の取得金額1.6億円までは非課税

配偶者の法定相続分相当額は遺産総額だけでなく、配偶者以外の相続人の立場によっても変動します。

相続税の配偶者控除の算式は少し複雑ですが、配偶者の取得財産が1.6億円以下であれば、取得財産に応じて算出された相続税額は、全額控除することが可能です。

配偶者が法定相続分を超える遺産を相続した場合でも、取得財産が1.6億円以下なら配偶者控除を適用して相続税を非課税できますので、配偶者が相続する割合を増やして節税するのも手段の一つです。

遺産1.6億円以下または法定相続分以下の場合

遺産総額が1億円のご家庭で相続税の配偶者控除を適用した場合の計算例です。

【前提条件】

- 遺産総額1億円

- 法定相続人:配偶者、長男、長女

- 相続税の総額:630万円

ケース1:法定相続分に応じて取得した場合

◯相続分に応じた各相続人の相続税額

配偶者:630万円×1/2=315万円

長男:630万円×1/4=157.5万円

長女:630万円×1/4=157.5万円

〇配偶者控除の適用金額

1億円×1/2=5,000万円

5,000万円<1.6億円

630万円×5,000万円÷1億円=315万円(配偶者控除額)

315万円-315万円=0円(配偶者の相続税額)

◯相続税の納税額の合計

0円+157.5万円+157.5万円=315万円(納税額の総額)

ケース2:配偶者がすべて取得した場合

◯相続税額

配偶者:630万円

長男:0万円

長女:0万円

〇配偶者控除の適用金額

1億円×1/2=5,000万円

5,000万円<1.6億円

630万円×1億円÷1億円=630万円(配偶者控除額)

630万円-630万円=0円(配偶者の相続税額)

◯相続税の納税額の合計

0円+0円+0円=0円

遺産1.6億円以上および法定相続分を超える場合

遺産総額が2億円のご家庭で相続税の配偶者控除を適用した場合の計算例です。

配偶者が取得した財産が1.6億円および、法定相続分相当額を超える場合には、配偶者が納める相続税額が算出されるので注意してください。

【前提条件】

- 遺産総額2億円

- 法定相続人:配偶者、長男、長女

- 相続税の総額:2,700万円

ケース1:法定相続分に応じて取得した場合

◯相続分に応じた各相続人の相続税額

配偶者:2,700万円×1/2=1,350万円

長男:2,700万円×1/4=675万円

長女:2,700万円×1/4=675万円

〇配偶者控除の適用金額

2億円×1/2=1億円

1億円<1.6億円

2,700万円×1億円÷2億円=1,350万円(配偶者控除額)

1,350万円-1,350万円=0円(配偶者の相続税額)

◯相続税の納税額の合計

0円+675万円+675万円=1,350万円(納税額の総額)

ケース2:配偶者がすべて取得した場合

◯相続税額

配偶者:2,700万円

長男:0万円

長女:0万円

〇配偶者控除の適用金額

2億円×1/2=1億円

1億円<1.6億円

2,700万円×1.6億円÷2億円=2,160万円(配偶者控除額)

2,700万円-2,160万円=540万円(配偶者の相続税額)

◯相続税の納税額の合計

540万円+0円+0円=540万円(納税額の総額)

相続税の基礎控除と相続税の配偶者控除の違い

相続税の基礎控除と相続税の配偶者控除は、適用要件や控除するタイミングが異なります。

基礎控除の適用要件と計算方法

相続税の基礎控除は、遺産から差し引くことができる控除で、適用要件はありません。

相続税の配偶者控除と併用して適用することも可能で、控除額は次の算式で求めます。

<<相続税の基礎控除額の算式>>

3,000万円+(600万円×法定相続人の数)=相続税の基礎控除額

相続税の配偶者控除と違い、基礎控除は遺産から直接差し引く控除なので、遺産総額が基礎控除額以内に収まれば、相続人全員が非課税となります。

法定相続人の数が多いほど基礎控除額は大きくなりますが、養子については相続税の基礎控除額の計算に含めることができる数に制限があります。

養子は実子がいる場合には1人、実子がいない場合は2人までしか数にカウントできないため、3人以上と養子縁組をしても基礎控除額は増えません。

配偶者控除は配偶者だけしか適用できない

相続税の基礎控除は遺産から差し引く控除なので、遺産全体に適用することができますが、配偶者控除は配偶者しか適用できないため、配偶者が遺産を取得しないと節税効果は得られません。

たとえば法定相続人が妻と長男および長女の家庭において、遺産を法定相続分に応じて分ける場合、算出された相続税の総額が100万円であれば、妻が50万円、長男と長女はそれぞれ25万円の相続税を納めることになります。

妻は配偶者控除を適用することで50万円の相続税の支払いをゼロにできますが、長男と長女は配偶者控除を適用できないため、各25万円の納税が生じます。

それに対し、相続税の基礎控除額は相続財産全体から差し引くことができるため、相続財産が4,800万円以内であれば、長男と長女が相続財産を取得しても相続税は非課税です。

併用する場合の計算方法

相続税の基礎控除と配偶者控除を併用適用する場合、先に基礎控除額を差し引いてから、配偶者控除を適用することになります。

【前提条件】

- 遺産総額1億円

- 法定相続人:配偶者、長男、長女

- 遺産は法定相続分に応じて分割

◯相続税の基礎控除額

3,000万円+(600万円×3人)=4,800万円(基礎控除額)

◯課税遺産総額

1億円-4,800万円=5,200万円(課税遺産総額)

〇法定相続分に応じた取得金額

5,200万円÷1/2(配偶者の法定相続分)=2,600万円(配偶者の法定相続分に応じた取得金額)

5,200万円÷1/4(長男の法定相続分)=1,300万円(長男の法定相続分に応じた取得金額)

5,200万円÷1/4(長女の法定相続分)=1,300万円(長女法定相続分に応じた取得金額)

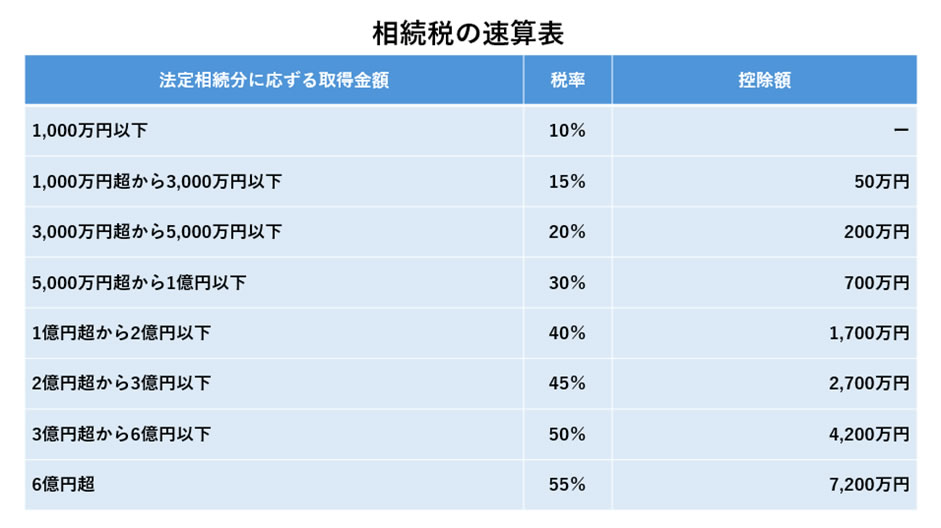

〇取得金額に応じた税額

2,600万円×15%-50万円=340万円(配偶者の取得価額に応じた税額)

1,300万円×15%-50万円=145万円(長男の取得価額に応じた税額)

1,300万円×15%-50万円=145万円(長女の取得価額に応じた税額)

340万円+145万円+145万円=630万円(相続税の総額)

◯相続分に応じた各相続人の相続税額

配偶者:630万円×1/2=315万円

長男:630万円×1/4=157.5万円

長女:630万円×1/4=157.5万円

〇配偶者控除の適用金額

1億円×1/2=5,000万円

5,000万円<1.6億円

630万円×5,000万円÷1億円=315万円(配偶者控除額)

315万円-315万円=0円(配偶者の相続税額)

◯相続税の納税額の合計

0円+157.5万円+157.5万円=315万円(納税額の総額)

相続税の配偶者控除を適用する場合の申告方法

相続が発生した場合、亡くなった人の相続財産を確認し、相続税の基礎控除額を超えるか判断します。

基礎控除額を超える場合には相続税の申告手続きを行うことになりますが、相続税の配偶者控除を適用する際は、申告書に添付書類を揃えて提出する必要があります。

配偶者控除の必要書類

相続税の配偶者控除の必要書類は、次の通りです。

<必要書類>

次のいずれかの書類

- 被相続人の全ての相続人を明らかにする戸籍の謄本

(相続開始の日から10日を経過した日以後に作成されたもの) - 図形式の法定相続情報一覧図の写し

(子の続柄が実子または養子のいずれであるかが分かるように記載されたもので、養子がいるときは養子の戸籍の謄本または抄本の提出が必要) - 上記の書類等のコピー

- 遺言書の写しまたは、遺産分割協議書の写し

- 相続人全員の印鑑証明書

(遺産分割協議書に押印したもの) - 申告期限後3年以内の分割見込書

※申告期限内に分割ができない場合に限る

相続税の申告書を提出する場所

相続税は税務署が扱っている税金なので、相続税の申告書は税務署に提出します。

所得税や贈与税は、納税者が住んでいる場所を管轄する税務署が提出先となりますが、相続税は、被相続人の住所地を所轄する税務署に申告書を提出しなければなりません。

税務署は全国に524か所ありますが、管轄税務署以外の場所では申告書を収受しません。相続税の申告をする際は、事前に提出先となる税務署を確認してください。

相続税の申告書は、原則として相続人が協力して1つの申告書を作成します。

相続人ごとに申告書を提出することも認められていますが、提出した申告書の内容に差異がある場合、税務調査で指摘されることになるので注意してください。

相続税の申告期限

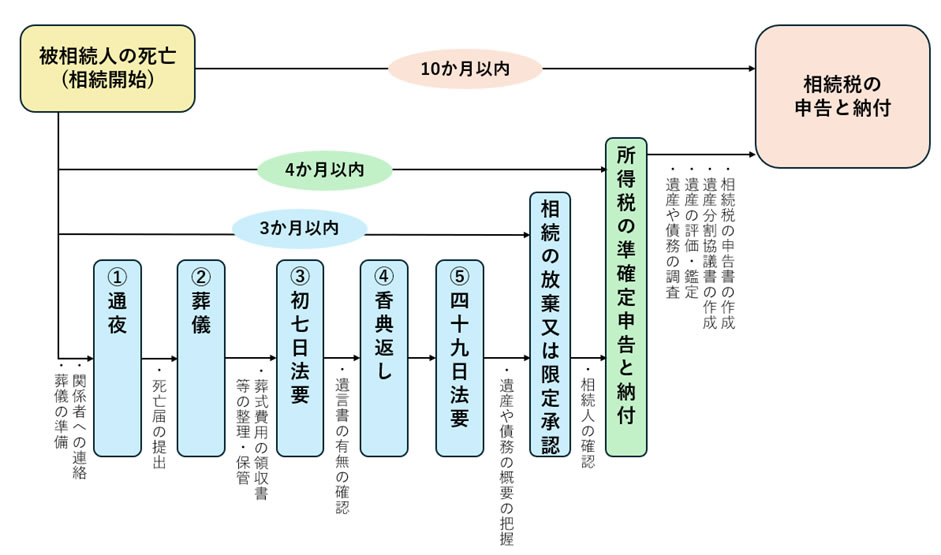

相続税の申告期間は、被相続人が死亡したことを知った日の翌日から10か月以内です。

申告期限が土日祝日に該当する場合、これらの日の翌日が期限となります。

「死亡したことを知った日」は、原則被相続人の死亡日となりますので、相続が発生した翌日から10か月以内に申告書を提出してください。

相続税の申告書は、管轄税務署の窓口だけでなく、郵送で提出することも可能です。

申告書を郵便や信書便で提出する場合、郵便物等の通信日付印(消印)により表示された日が提出日になります。

相続税の納期限

相続税の納期限は申告期限と同様、被相続人が死亡したことを知った日の翌日から10か月です。

相続税は現金一括払いが原則で、管轄税務署の窓口や金融機関などで納めることになりますが、一定の要件を満たす場合には、延納制度や物納制度を活用することも認められています。

延納は、相続税を分割して納める方法です。

納期限までに納税資金を用意する必要がなくなりますが、完納するまでの期間に応じて利子税が生じます。

物納は金銭ではなく、相続で取得した財産(物)で相続税を納める方法です。

延納制度や物納制度ともに、許可を受けないと適用できないため、相続税の申告書の提出期限までに、税務署に延納または物納の申請手続きが必要です。

未分割で申告する際の手続き(イレギュラーな申告)

相続税の配偶者控除は、配偶者が取得することが決まっている財産に対して適用できる制度であるため、未分割の財産は適用対象外です。 しかし、未分割であったとしても、一定の要件を満たせば、遺産分割が確定した後に配偶者控除を受けることができます。

相続税の申告期限を過ぎてしまった場合

相続税の配偶者控除は、申告期限を過ぎたとしても適用することができます。

申告期限後に新たに見つかった遺産の影響により、相続税が発生することになった場合でも、遺産分割協議等で配偶者が取得する財産に対しては配偶者控除を適用することは可能です。

遺産分割が申告期限に間に合わない場合

相続税の申告書の提出期限までに、遺産分割協議がまとまらなかった場合、配偶者控除を適用することはできません。

しかし、申告する際に「申告期限後3年以内の分割見込書」を提出し、その後遺産分割協議がまとまれば、後日配偶者控除を適用することができます。

「申告期限後3年以内の分割見込書」は、相続税の申告期限から3年以内に遺産分割協議が完了し、遺産分割協議が適用要件となっている特例制度を適用する際に提出する書類です。

遺産分割が申告期限に間に合わなかったとしても、「申告期限後3年以内の分割見込書」を提出して、分割完了後に配偶者控除を適用する手続きを行えば、先に納めていた相続税は還付されます。

申告期限から3年経過しても遺産分割できない場合

相続税の申告期限から3年経過しても遺産分割できない場合には、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出することになります。

「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」は、申告期限後3年を経過する日後に、遺産分割の完了を要件とする特例制度を適用する際に提出しなければなりません。

「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」は、「申告期限後3年以内の分割見込書」とは違い、申告期限後3年以内に分割されなかったことにつき、やむを得ない事由がある場合に限り承認されます。

「やむを得ない事由」とは、相続に関して係争中であるなどの事情をいい、単に遺産分割協議がまとまっていないだけでは、やむを得ない事由には該当しません。

承認申請書の提出期間は、申告期限後3年を経過する日の翌日から2か月を経過する日までで、提出時にはやむを得ない事由を証明する書類等を添付してください。

<添付書類(いずれか該当するもの)>

- 相続または遺贈に関し、訴えの提起がなされていることを証する書類

- 相続または遺贈に関し、和解や調停、審判の申立てがされていることを証する書類

- 相続または遺贈に関し、遺産分割の禁止や相続の承認、放棄の期間が伸長されていることを証する書類

- 上記以外の書類で、財産の分割がされなかった場合におけるその事情の明細を記載した書類

新たに遺産が見つかった場合

相続税の申告書を提出後に、遺産が新たに見つかった場合、その財産に対して配偶者控除を適用することは可能です。

ただし、配偶者の課税価格に算入されるもののうち、隠蔽仮装行為に基づく金額を除くため、税務調査で申告漏れを指摘された財産に対しては、適用できない可能性があります。

配偶者控除の適用申請が通らないケースとは

配偶者控除は、配偶者が取得した相続財産であれば原則適用できますが、配偶者が遺産を相続しても控除を受けられないケースもあります。

配偶者控除の適用が認められないケースとしては、未分割財産と、隠蔽仮装行為に基づく財産に該当する場合です。

相続税の申告書は、遺産分割が完了していなくても期限までに申告しなければならないため、配偶者が取得する見込みであったとしても、遺産分割協議書が作成されていなければ適用できません。

隠蔽仮装行為は、相続財産を隠したり、財産が存在しないように見せかける行為をいいます。 税務調査で税務調査官から隠蔽仮装行為があったと指摘されれば、その財産に対して配偶者控除を適用することはできません。

配偶者が遺産分割の前に死亡した場合

配偶者が相続税の申告書を提出する前に亡くなった場合、遺産分割協議において配偶者が被相続人の財産を相続することが確定しているときは、配偶者控除を適用することができます。

ただし、配偶者が相続することになった財産は、配偶者の相続(二次相続)の遺産に含めなければならないので注意してください。

配偶者が認知症を患った場合は?

配偶者が認知症を患った場合でも、相続税の配偶者控除は適用可能です。

ただ認知症を患っている配偶者は遺産分割協議に参加するのは難しいため、遺産分割を行う際は、成年後見人制度を利用して後見人を選任する必要があります。

成年後見人制度は、本人の財産管理や手続きを代わりに行うための制度です。

成年後見人制度を利用するためには、家庭裁判所に申立手続きをする必要があり、家庭裁判所で選任された成年後見人等は、本人の代わりに法律行為を行うことになります。

遺産分割協議において、認知症の配偶者の代わりに成年後見人等が参加し、協議が成立すれば要件をクリアできるため、相続税の申告をする際に配偶者控除を適用できます。

相続税の配偶者控除を適用するデメリット

相続税の配偶者控除の節税効果は非常に大きいですが、配偶者控除に頼りきった相続税対策にはリスクもあります。

相続税対策は一次相続だけでなく二次相続まで考えなければいけない

相続税対策は、直近の相続だけでなく、将来に発生する相続まで考えなければなりません。

夫婦と子2人の家庭の場合、平均寿命で考えると夫の次に妻が亡くなり、その後に子の相続が発生します。

親の相続から子の相続が発生するまでには期間が空きますが、夫婦の相続は比較的短いスパンで起きることが想定されます。

夫の相続(一次相続)で、夫の財産を妻がすべて相続すれば、配偶者控除の適用で相続税を軽減または無税にすることが可能です。

しかし、妻の相続(二次相続)では、妻の財産と夫から相続した財産の合計が相続税の対象となるため、一次相続で妻が相続財産を多く取得したことが原因で、二次相続における相続税の負担が大きくなることがあるので注意してください。

二次相続で子供の負担が増える理由

夫の次に妻が亡くなった場合、妻が再婚していない限り、妻の相続(二次相続)では配偶者がいない分だけ相続人の数が減ることになります。

相続税の基礎控除額は相続人の数で変動しますので、相続人が少なくなるほど基礎控除額は減りますし、相続人が子どものみの場合、配偶者控除を適用することもできません。

一次相続の相続税の負担を軽減しても、二次相続の負担が重くなれば、家族全体で支払う相続税の額は増えますので、一次相続の相続税対策は二次相続のことも考えながら実行するのがポイントです。

配偶者居住権を利用しての相続税の節税

一次相続において配偶者は自宅の所有権ではなく、配偶者居住権を取得することで相続税を節税する方法もあります。

配偶者居住権は、被相続人が亡くなった後でも、配偶者が被相続人と住んでいた自宅に引き続き居住できる権利をいいます。

配偶者居住権も相続財産なので、夫の相続で妻が配偶者居住権を取得した場合には相続税の対象になりますが、配偶者控除の適用で相続税を回避することができます。

一方、妻が亡くなった際の相続(二次相続)では、妻が取得した配偶者居住権が消滅することから、二次相続で配偶者居住権に対して相続税は課されません。

相次相続控除について

相次相続控除は、前回の相続が10年以内に発生し、その相続において相続税を納めている場合に適用できる税額控除です。

前回の相続で課せられた税額の一定割合相当額を控除できるため、短期間で複数の相続が発生した場合には、相次相続控除の適否を確認してください。

なお、相続税の納税額が生じているケースで適用できる控除であるため、相続税の申告書を提出していたとしても、配偶者控除を適用するなどして相続税額がゼロの場合には、相次相続控除は適用できません。

まとめ

相続税の配偶者控除は、配偶者が取得した財産が1.6億円以内であれば、すべて相続税を非課税にできるため、相続税が発生するケースでは積極的に活用したい制度です。

しかし、相続財産の取得者が配偶者に偏ってしまうと、配偶者が亡くなった際の二次相続において課税対象となる財産が増えるので、相続税対策は二次相続まで考えて行わなければいけません。

相続税を節税する方法は多種多様にありますが、効果的な節税手段を活用するためには専門知識と実務経験が不可欠です。

相続人の方で、何度も相続税の手続きをした経験がある人はほとんどいませんので、相続税の具体的な節税のしかたについては、専門家である税理士に相談してください。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。