この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそう」という方針で相続税申告を提供している。

近藤 洋司 税理士

相続専門の税理士法人、VSG相続税理士法人_横浜オフィスの代表税理士。税理士になる前は不動産の仕事をしており「誰よりも不動産に詳しい税理士になる」という志のもと税理士になる。不動産の評価にとても強い。

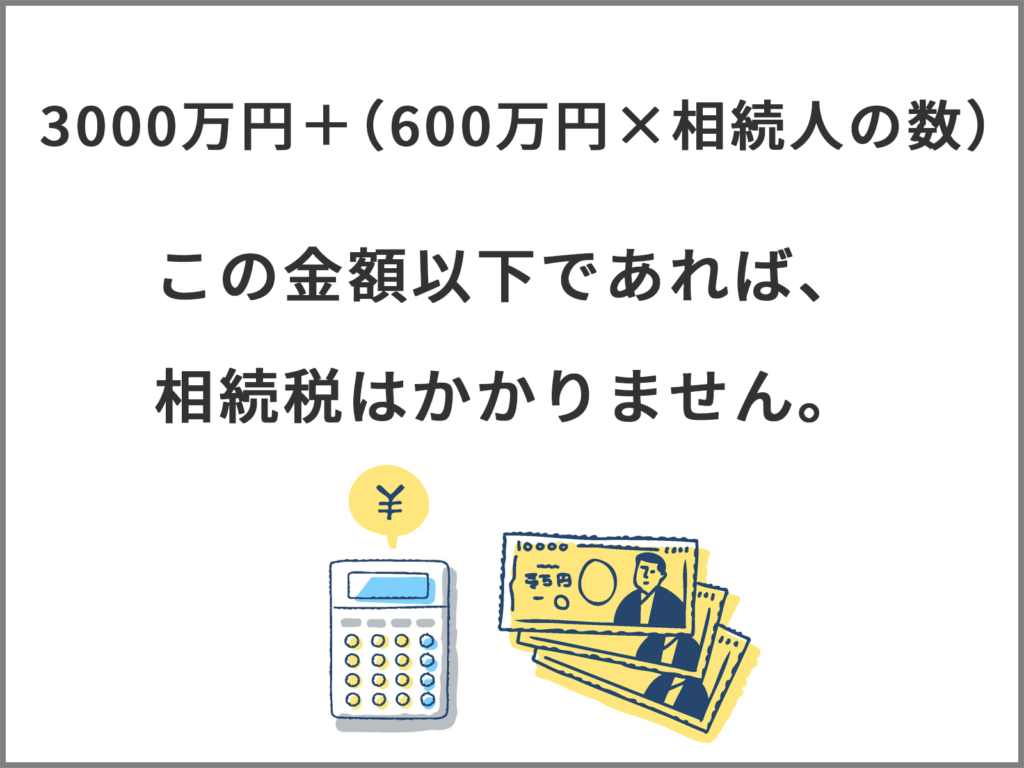

「相続税の基礎控除」とは?

相続税の基礎控除とは、亡くなった方が残した財産(相続財産)が「3000万円+(600万円×法定相続人の数)」の金額以下であれば相続税を払わなくても良いという制度です。

相続財産の総額が基礎控除額を超えていなければ相続税の申告も不要です。

しかし、後から「実は基礎控除を超えていて申告が必要だと分かった」ということになると、罰金課税を課せられたり、税金を安くする特例が使えなくなる可能性があります。

この記事を読んでいただくことで「基礎控除で失敗しない知恵」が図解で分かりやすく身につきます。

「相続税の基礎控除」の計算方法

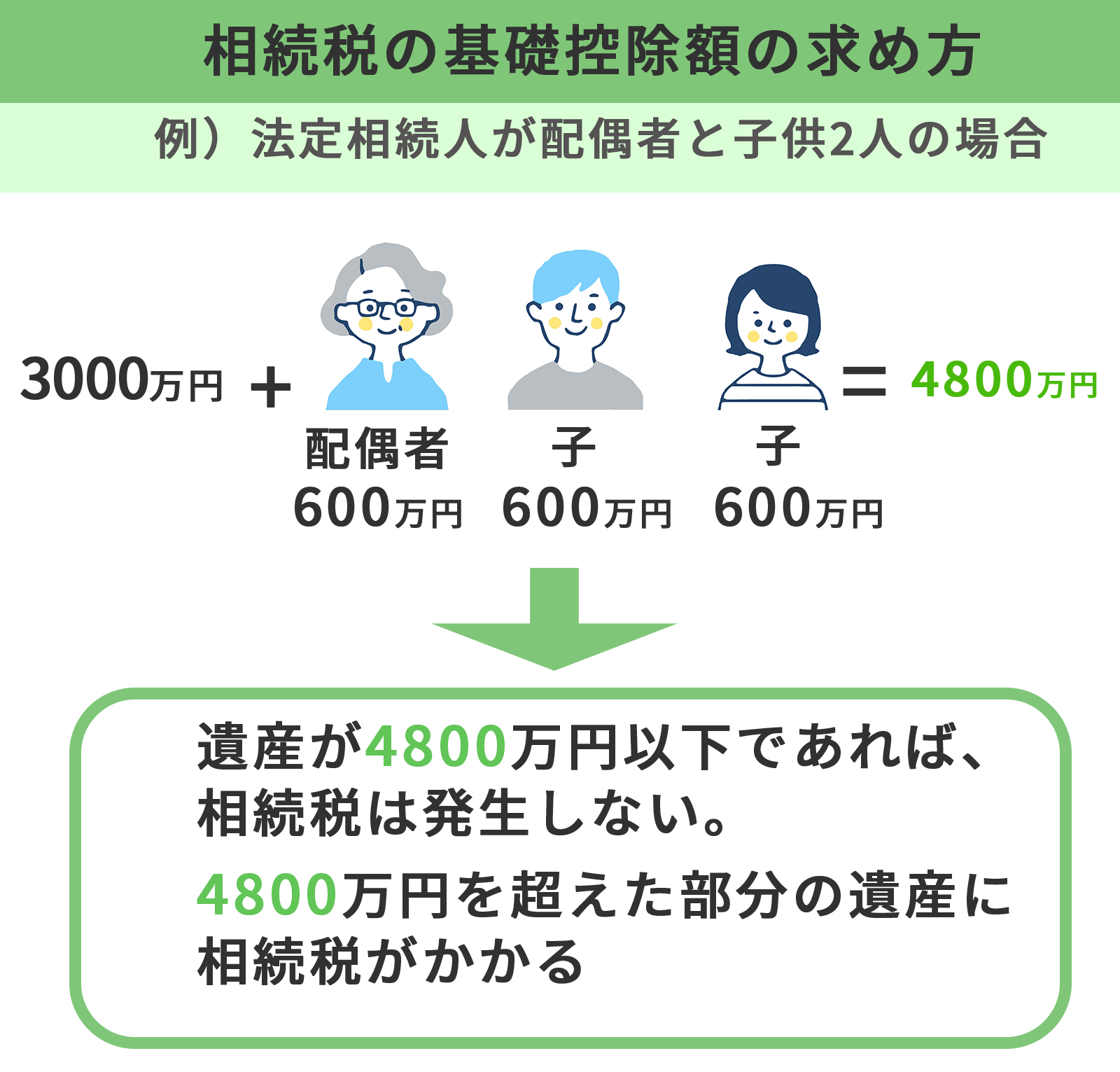

相続税の基礎控除の金額は「3000万円+600万円×(法定相続人の数)」で計算されます。

↑の図解の場合、法定相続人が「配偶者1人と子供が2人」となっているため、「3000万円+600万円×3人=4,800万円」が基礎控除額となります。つまり、相続財産が4,800万円以下であれば相続税がかからないということになります。

法定相続人って誰のこと?

法定相続人とは、民法で定められた相続人のことです。図解で分かりやすく解説いたします。

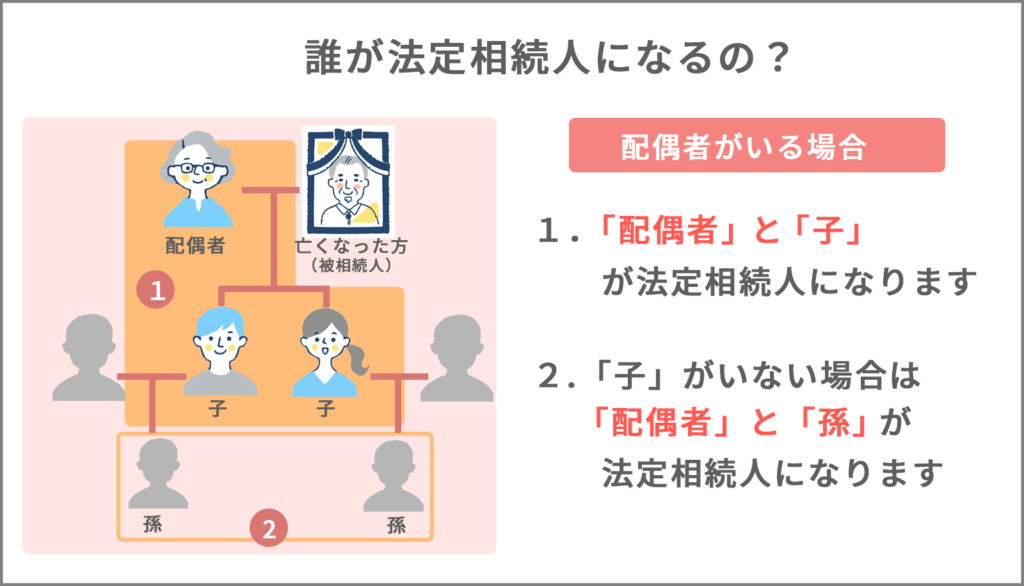

配偶者がいる場合の法定相続人

配偶者がいる場合、必ず配偶者は法定相続人となります。

(1)のケースでは、配偶者1人と子2人の計3人が法定相続人となります。

相続税の基礎控除額の計算は、

3000万円+600万円×3人=4800万円となります。

配偶者がいて、子がいない場合(先に亡くなっている)、「配偶者」と「孫」が法定相続人となります。

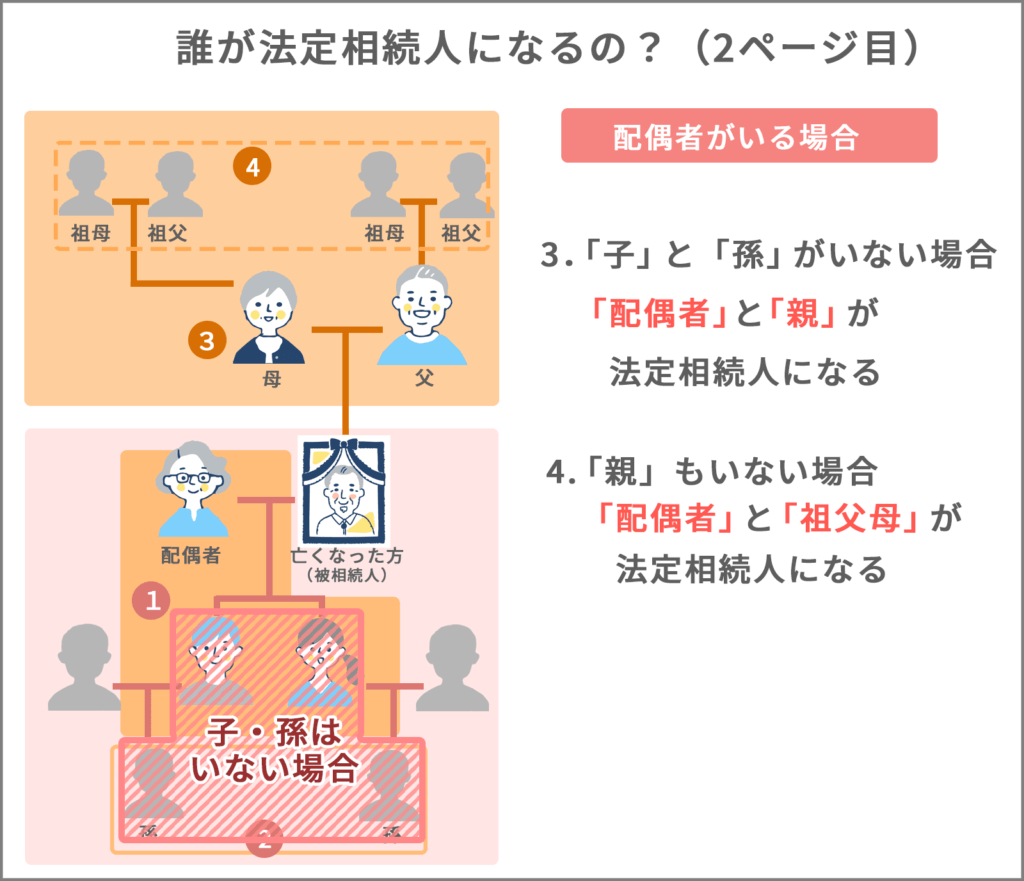

子・孫がいない場合の法定相続人

配偶者がいて、子も孫もいない場合、配偶者と被相続人の「親」が法定相続人となります。

図解の様に、被相続人の両親がいる場合は配偶者と被相続人の父、母の合計3人が法定相続人となるので、相続税の基礎控除額の計算は、

3000万円+600万円×3人=4800万円になります。

親がおらず被相続人の祖父母がいる場合、「配偶者」と「祖父母」が法定相続人となります。

配偶者と兄弟が法定相続人になるケース

被相続人と配偶者との間に子や孫がおらず、ご両親や祖父母も他界している場合、配偶者と兄弟が法定相続人になります。

この図解の(5)のケースですと、配偶者1人と兄弟1人で法定相続人は2人ですから、

基礎控除額は3000万円+600万円×2人=4200万円となります。

兄弟がいない場合には(6)の甥(おい)姪(めい)が法定相続人になります。

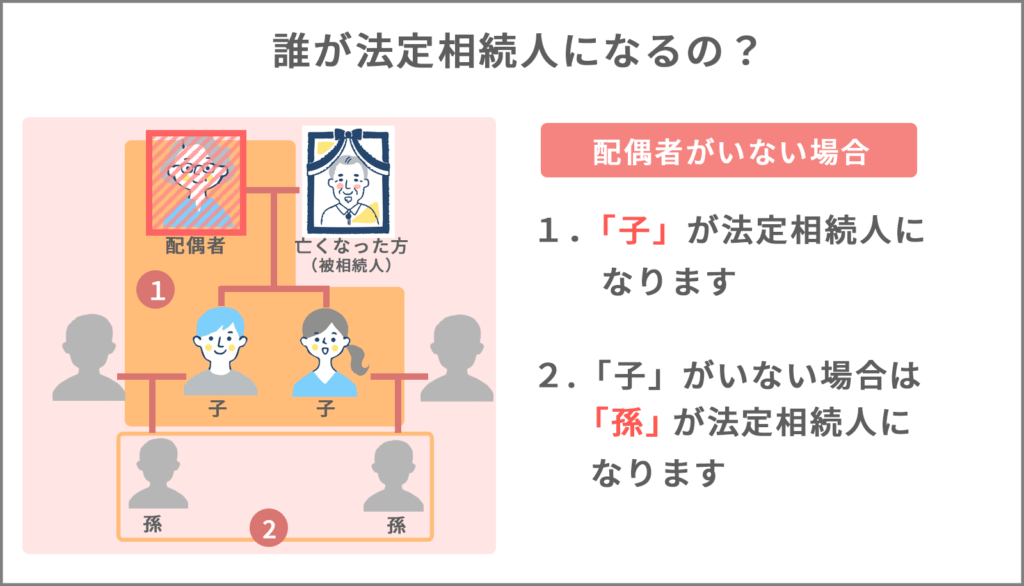

配偶者がいない場合の法定相続人

既に他界しているか、離別していて配偶者がいない場合、「子」のみが法定相続人となります。図解の(1)の場合、子が2人いるので、

3000万円+600万円×2人=4200万円が、基礎控除額になります。

子が既に亡くなっていて、孫が仮に1人いる場合は、

3000万円+600万円×1人=3600万円が、基礎控除額になります。

法定相続人の他の繰り上がりについては、「配偶者がいる場合」と同様です。

遺産総額の計算方法

相続税の財産は「プラスの財産」から「マイナスの財産」を引くことで求められます。

プラスの財産

| 現金・預金 | ・自宅にある現金(タンス預金) ・被相続人名義の預貯金 |

| 有価証券など | 株式、投資信託など |

| 不動産 | 家屋、土地(農地、山林、宅地など) |

| 動産 | 貴金属、宝石、骨とう品、車など |

| 保険金 | ・死亡保険金 ・損害保険金など |

| その他 | ゴルフ会員権、リゾート会員権、著作権、特許権、商標など |

マイナスの財産

| 借金・負債 | 住宅ローン等、借入金、未払金など |

| 滞納・未払いの税金 | 滞納中の所得税や住民税、固定資産税など |

| 葬式費用 | 通夜、葬儀社や寺に支払う葬式費用一式 ※注意「香典返し、初七日、四十九日」は除く |

| その他 | 損害賠償の責任など |

生命保険の非課税枠について

相続時の生命保険金にも基礎控除額が設定されています。

「500万円×法定相続人の数=非課税枠の金額」

生命保険が、下記の条件に該当する場合、非課税枠を使うことができます。

・契約者が被相続人本人であること

・保険が被相続人本人に対してかけられたものであること

・保険金の受取人が法定相続人であること

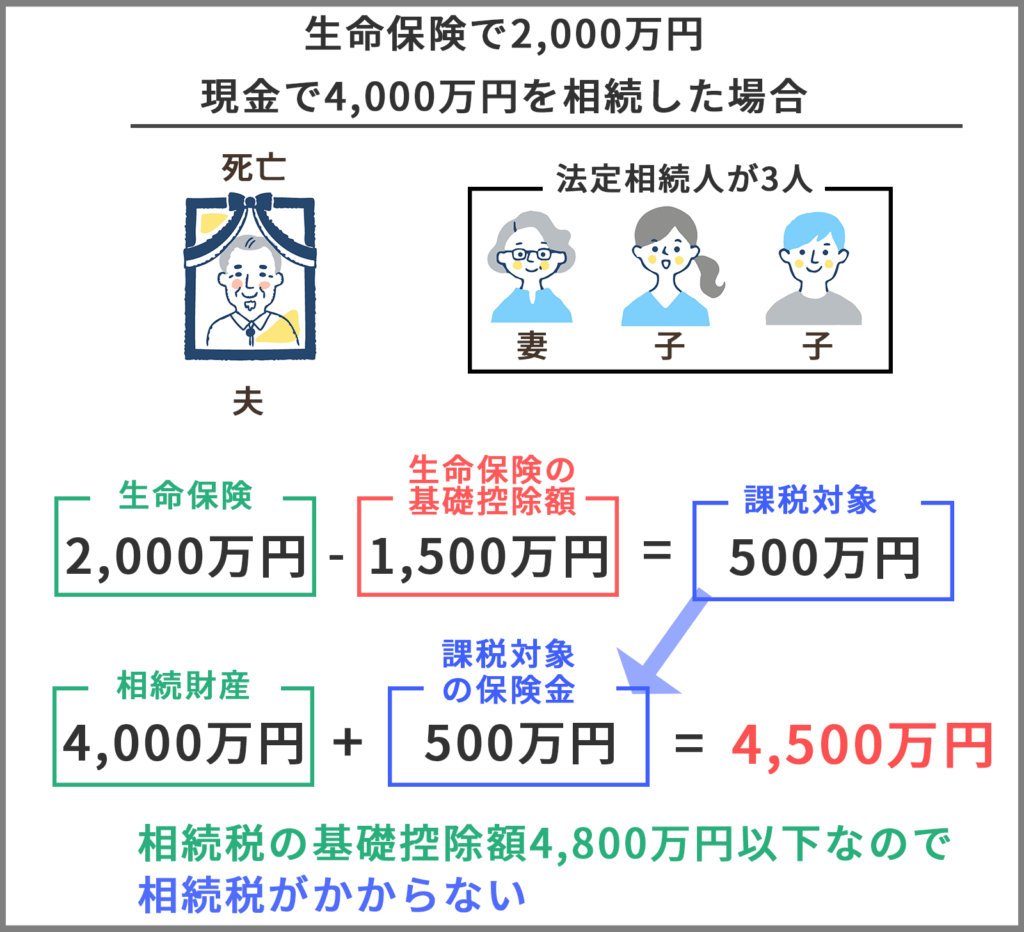

例えば、死亡保険金が2000万円あり、法定相続人が3人いた場合、

500万円×法定相続人3人=1500万円 が生命保険の非課税枠となり、

2000万円-1500万円=500万円、

つまり、2000万円のうち、500万円のみが、相続税の課税対象となります。

正確な評価は難しい場合、

まずは概ねの金額を把握しましょう

財産の一覧を見て「自分で判断するのは難しい」と感じられた方もいるのではないでしょうか?

実は、相続税の財産評価は税理士でも専門性が高く難しい内容なのです。

税理士が一般的に扱う「確定申告」と比べると「相続税申告」は医者でいうところの外科と内科ほどの違いがあり、相続専門でない税理士が相続財産の評価をした場合、税金が高くなってしまうこともあります。

そのため納税者自身が適正な財産評価を行うことも難しく、正確な財産評価を知るためには専門の税理士の協力が不可欠と言っても過言ではありません。

しかし「相続税がかかるか、かからないかの目安をつける」ということであれば、納税者自身でもある程度は可能ですのでこの後解説します。

自分で「相続税がかかるか?かからないか?」の目安をつける

相続した財産が基礎控除額を超えるか、超えないか、ある程度の「目安」をつけやすい場合があります。

「相続税がかかるか?」判断しやすいケース

(1)相続財産が現預金、保険金、上場株式など、評価が分かりやすいものに限る場合

(2)(1)の現預金を亡くなる直前に動かしていないこと

【注意点】

例えば、相続する財産が現預金のみだとしても、亡くなる直前に、被相続人名義の口座からお金を引き出していた場合、それが被相続人のために使ったものであれば問題はありませんが、ご家族が生活費に充てた場合などは、贈与として考えるのか、相続財産として考えるのかを判断する必要があります。

「相続税がかかるか?」判断が難しいケース

(1)不動産(土地と建物)・非上場株式など、評価が難しい財産が含まれる場合

(2)亡くなる直前に被相続人の現預金を動かしている場合

(3)財産を把握しきれていない場合など

土地・非上場株式・貴金属などの評価は相続税申告の中でも専門知識が求められる難しい内容となっており税理士によって評価額が異なることも多いです。

金額が間違っていたばかりに後から税務署から指摘を受けるリスクが伴いますので、専門税理士の無料相談を利用するなどで相続財産の計算だけでも専門家に依頼しておくと無難です。

基礎控除額を超えても

相続税を払わなくて良いケース

相続財産の総額が、基礎控除額を超えていても相続税を払わなくて良いケースがあります。それは、下記に紹介する「特例」を適用した場合です。

特例その1.配偶者控除

配偶者控除とは配偶者が相続する財産を1億6000万円、もしくは法定相続分(法律で定められた相続割合)まで、税金がかからないという特例です。

配偶者控除は相続税対策の中でも特に効果の大きい特例の一つです。

特例その2.小規模宅地等の特例

小規模宅地等の特例とは、被相続人と同居していた方が自宅を相続するなど、一定の場合に、自宅の評価を最大8割減額するという特例です。 配偶者控除と肩を並べるほど節税効果の高い特例となっています。

その他の特例

・未成年者控除

・障害者控除 など

遺産総額が基礎控除額を超えていたら、相続税がゼロでも申告が必要です

「配偶者控除」や「小規模宅地等の特例」などの特例を適用することで相続税がゼロになる場合でも、相続する財産(遺産)の総額が基礎控除額を超えているのであれば相続税の申告を行う必要があります。

相続税には申告期限(亡くなられた翌日から10カ月)があるのですが、この期限内に申告を行わなかった場合、「配偶者控除」や「小規模宅地等の特例」といった相続税を安くする特例が使えなくなる可能性がありますので注意しましょう。

相続税の申告期限は10カ月!

期限を過ぎるとデメリットが多いので注意!

相続税の申告は、被相続人が亡くなってから10カ月以内に行わなければなりません。

基礎控除額を超えていたにも関わらず10カ月以内に相続税申告をしなかった場合には、相続税を減額させる「特例」の適用が出来なくなる可能性があります。

それだけでなく「延滞税」「無申告加算税」といったペナルティー的な課税が追加されてしまうため、基礎控除額を超えている場合、申告期限を超過しない様に注意しましょう。

「税務調査」「ペナルティー的課税」

のリスクについて

国税庁の報道発表資料「令和2事務年度における相続税の調査等の状況」によると、令和2年は、5,106件の税務調査が行われ87.6%の確率で追徴課税(不足税額の徴収)されています。

1件あたりの追徴課税額は943万円です。

「相続税の金額が基礎控除額を超えていないため申告が不要だと思っていたが、後から基礎控除額を超えていて申告が必要であることが分かった」

ということになると、「無申告加算税」というペナルティー的な課税をされてしまう可能性があります。

基礎控除を超えるかどうか判断が出来ない場合は相続専門の税理士に財産の計算だけでもしてもらっておくと無難です。

相続専門の税理士事務所の中には、無料相談で財産の計算まで行っている事務所もありますので、積極的に利用しましょう。

相続税申告における税理士の必要性について

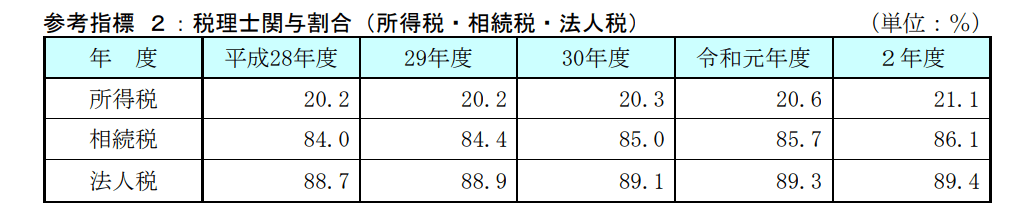

相続税の申告書の作成に税理士が関わっている割合は、令和2年の時点で86.1%となっています。

相続税申告は申告書の作成から難しい内容になっており、さまざまな書類や添付書類が必要です。特に財産の評価という点では、専門知識が求められる内容になっています。 その様な事情から、相続税申告は税理士に依頼することで「相続税申告の負担」や「罰金など失敗のリスク」を避けることにつながります。

まとめ

- 相続税の基礎控除額は、「3000万円+600万円×法定相続人の数」で求められる

- 相続財産の総額が基礎控除額以下であれば相続税はかからない

- 基礎控除額を超えていても相続税がかからない場合がある

- 基礎控除を超えていた場合、相続税がゼロでも申告は必須

- 基礎控除を超えていた場合、専門の税理士に依頼するのが一般的

- 基礎控除を超えるかどうか判断できない場合は税理士に相談を

【無料】相続専門の税理士が「相続税がかかるのか」電話で5分で案内しています。

全国対応の「相続オフィス」では、お電話口で5分程度で「相続税がかかるのか?」を確認できます。

その他、相続税に関する「気になること」「ご不安なこと」、相続に関することであれば何でもご相談いただくことが可能です。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。