※被相続人・・亡くなった方のこと

※相続人 ・・遺産を相続する(受け取る)方のこと

相続税の申告期限は10ヶ月

相続税の申告期限は、被相続人の死亡を知った日の翌日から10カ月以内です。

例えば、1月6日に亡くなられた場合、11月6日が申告期限となり、この期限内に、相続税の申告と納税を終える必要があります。

関連記事:申告が必要か不要かの判断はこちらから

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という方針でサービスとしての相続税申告を提供している。

相続税申告までの流れ

(1)死亡届けの提出

市町村へ死亡届けを提出します。

(2)取り引き金融機関への連絡

被相続人(亡くなった方)の銀行口座など名義人の死亡手続きを行います。この手続きをしなければ、被相続人の銀行口座に入金されている預貯金を相続することができないためです。

(3)相続人の特定を行う

財産を相続する人を特定します。戸籍謄本や遺言書を確認のうえ特定を行います。遺言書の内容が優先されます。

(4)遺産や債務を把握する

どんな遺産があるか?どれくらい借金があるのか?を確認し遺産を相続するかどうかを判断します。

(5)相続の放棄、または限定承認(3カ月以内)

財産の相続を全て放棄するか、債務の範囲内で引き継ぐかの判断をします。3カ月以内に行う必要があります。

(6)被相続人の所得税の申告と納税(4カ月以内)

被相続人が亡くなられてから、4ヶ月以内に、被相続人の所得税の申告と納税を行う必要があります。これを「準確定申告」と呼びます。被相続人が生前に確定申告をしていなければ不要です。

(!)事業を相続する場合、相続人の青色申告の届け出を4カ月以内(9月1日以降に亡くなられた場合は期限が変わります)に行います。

(7)遺産の評価・財産目録の作成

土地、不動産、など全ての遺産の総額が相続税の計算上、いくらになるのかを算出し、目録を作成します。相続税申告において最も難しいと言える部分です。

(8)遺産分割協議

遺言書があれば遺言書に基づいて遺産を分割します。遺言書がなければ法定相続人全員で協議します。その決定に基づいて「遺産分割協議書」を作成します。

(9)遺産の名義変更

遺産分割協議書の内容に従い、遺産の名義を変更します。専門家である司法書士に依頼するのが一般的です。相続税申告を依頼している税理士事務所と提携している司法書士ですと手続きがスムーズです。

(10)相続税の申告と納付

相続税の申告書を作成し、10カ月以内に申告と納付を済ませます。

相続税申告の期限を過ぎるデメリットは、税金が高くなること

期限を過ぎることで延滞税、無申告加算税といったペナルティーの課税がされるほか、税金が数百万円単位で安くなる特例が使えなくなる可能性があるなど、非常に大きなデメリットがあります。

期限を過ぎるデメリット1、ペナルティーの課税

延滞税

相続税の延滞税は、期限を過ぎて納税した場合に課税されます。

課税される金額はその年度によって変動し、例えば令和3年の時点では納期限から2ヵ月の間が、年2.5%、更に2ヵ月を過ぎると3倍以上に跳ね上がり、年8.8%がもともとの相続税に加算されます。

無申告加算税

正当な理由なく、期限内に相続税の納税どころか「申告」さえ行わなかった場合、無申告加算税が課税されます。

自主的に期限後に申告した場合は、納付した相続税の5%が無申告加算税として課税されます。税務調査によって無申告が判明した場合は納付する相続税の15%が課税され、期限後に納付する相続税が50万円を超える場合、越えた部分に20%が課税されます。

重加算税

重加算税は、意図的に相続財産を隠したり、誤魔化そうとしたりと、悪質だと判断された場合に課されます。特に悪質な場合は刑事事件として立件され懲役が科されることもあります。意図的な隠ぺいや過少申告の場合35%が相続税に対して加算され、無申告の場合は40%が加算されます。

過少申告加算税

こちらは無申告や延滞と異なり、申告書の相続税額が実際の財産よりも少ない場合に課される税金です。相続税申告とは難易度が高く、やることも多い、にもかかわらず申告期限までに「正確に」納める必要があるのです。

期限超過のデメリットその2、「特例」が使えなくなる

相続税申告の期限を超過すると、相続税を数百万円単位で減額できる特例が使えなくなることがあります。

小規模宅地等の特例

小規模宅地等の特例は、被相続人と同居しており持ち家を相続する必要がある場合に使える特例で、持ち家の評価額を8割減額できます。

ご遺族が相続税が払えずに家を手放さなければならなくなるという状況にならないためにこの制度があります。

配偶者控除

配偶者控除とは配偶者が相続した財産1億6000万円までは、相続税がかからないという制度です。

1億6000万円を超えても、法定相続分までは課税されず、例えば相続した財産が10億円で配偶者と子どもの2人で相続した場合、法定相続分の5億円までは相続税が課税されません。

小規模宅地等の特例、配偶者控除、共に数百万円単位で相続税が減額され得る制度です。いずれも10カ月の期限内に遺産分割協議を完了し相続税申告を行わなければ適用することができません。

期限内に遺産分割協議が完了しない場合は、分割見込書を提出し、分割できたタイミングで特例を受けることとなります。

その他にも相続税を安くできる特例があるため、期限を超過することで「特例が使えなくなる」というデメリットはとても大きいのです。

税理士報酬も期限まで3カ月を切ると高くなる

申告期限まで残り3カ月を切っている状態で税理士事務所へ依頼すると、税理士も急ピッチで業務にあたる必要があるため、基本料金の20%ほどの特急料金が加算される傾向にあります。

税理士事務所には余裕を持って相談しましょう。

相続税申告が遅れてしまう原因

- 資料集めが大変

- 財産の評価や目録を完成させるのが大変

- 遺産分割協議で揉める

- 申告書作成など手続きが専門的で難しい

- 身内が亡くなった後は忙しい

相続税申告が遅れてしまう原因は、申告書の作成や遺産の評価など、「相続税申告」というものが専門的で難しく、資料集めなど作業量も多いことにあります。

被相続人の亡くなった後、葬儀や四十九日、死亡届けの手続きなど、とても忙しい中で自分1人で手続きを進めるのは極めて困難であると言えます。

相続税申告は税理士に依頼すると罰金のリスクを最小限にとどめられる

結論として、相続税申告が必要なのであれば相続専門の税理士に依頼するのが無難です。

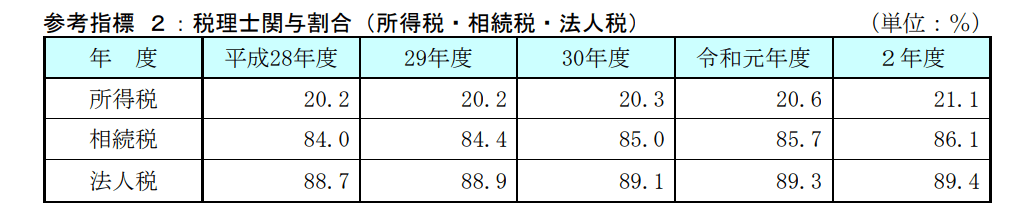

実際に、令和元年の相続税申告では85.7%、令和2年には86.1%の申告書に税理士が関与しています。

財務相資料:「実績目標(大)3(税理士業務の適正な運営の確保)」より

相続税申告を税理士に依頼するメリット

- 難しい膨大な作業を専門家に任せることができる

- 期限内に申告を終えられる

- 正確な申告を行ってもらえる

- 税務調査の対象になりにくい

- 税務署からの電話・文書・来所依頼による簡易調査の対応を代行してもらえる

- 相続税の節税をしてもらえる など

相続税申告は申告書作成や財産の評価など、税理士でも難しい分野です。

「相続税申告」は、一般的に税理士の扱う「個人事業主の確定申告」や「法人税」等に比べると、内科と外科ほどの違いがあります。そのため税理士であれば誰でも対応できるわけではなく「相続専門の税理士」に相談することが望ましいです。

一般個人の申告は税務調査の対象になりやすい

相続税申告は専門知識が求められるものであるため、一般個人ではどうしても間違えずに申告を行うことは難しいです。

そのことを税務署も良く分かっているため、税理士の署名や判子の無い申告書は税務調査の対象になりやすい傾向があります。

令和2年の国税庁で発表されている資料によると、税務調査を受けると87.6%の確率で申告漏れが見つかっており、平均して943万円の追徴課税が発生しています。(国税庁の報道発表資料「令和2事務年度における相続税の調査等の状況」より)

税理士に依頼する必要が無い場合

遺産額が基礎控除以下の場合は相続税申告は不要です。よって税理士に依頼する必要はありません。

相続に特化した税理士事務所の中には、無料相談で遺産の計算まで行っている事務所もあるので、財産の計算に不安がある場合は積極的に利用しましょう。

後から税務調査を受けてペナルティーの課税を受けるということを避けられます。

まとめ

- 相続税申告の期限は亡くなられた日の翌日から10カ月以内

- 期限内に申告を終えないとペナルティーの課税が加算される

- 期限内に申告をしないと特例が使えなくなる可能性がある

- 相続税申告は難易度が高く、やることが多い。税理士に依頼するのが無難

この記事は、「相続税申告の期限と、超過するデメリット」という内容でまとめました。

相続税の申告期限を過ぎると、本来払う必要のない加算税や、減額できたはずの税金を支払うことになったりと、とにかく出ていくお金が増えてしまうことになります。

まず相続税の申告が必要か不要かを判断し、必要な場合は早めに相続税申告を進めることを意識して、相続税の申告期限をくれぐれも過ぎてしまうことの無い様に気をつけましょう。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。