内縁関係にある二人がパートナーを失った場合、遺産相続に関して重大な問題が発生します。

遺産を相続する権利は法的な婚姻関係がないと与えられないため、長年付き添ったパートナーであっても遺産を相続することはできません。

しかし、生前のうちに対策をすれば、内縁関係の二人でも財産を引き継げますので、本記事では内縁関係の二人が遺産を相続するための具体的な方法を解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

近藤 洋司 税理士

VSG相続税理士法人横浜オフィスの代表税理士。

税理士になる前は不動産の仕事をしており「誰よりも不動産に詳しい税理士になる」という志のもと税理士になる。不動産の評価にとても強い。

内縁のパートナーは法定相続人ではない

相続が発生した際には、法定相続人が相続財産を取得することになりますが、内縁関係にあるパートナーは法定相続人には該当しません。

法定相続人は誰のこと?

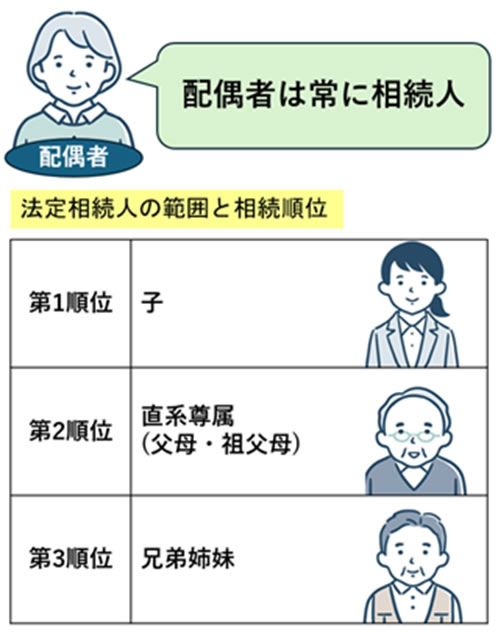

法定相続人については民法で定められており、次に該当する方は法定相続人になる可能性があります。

<相続順位と該当者>

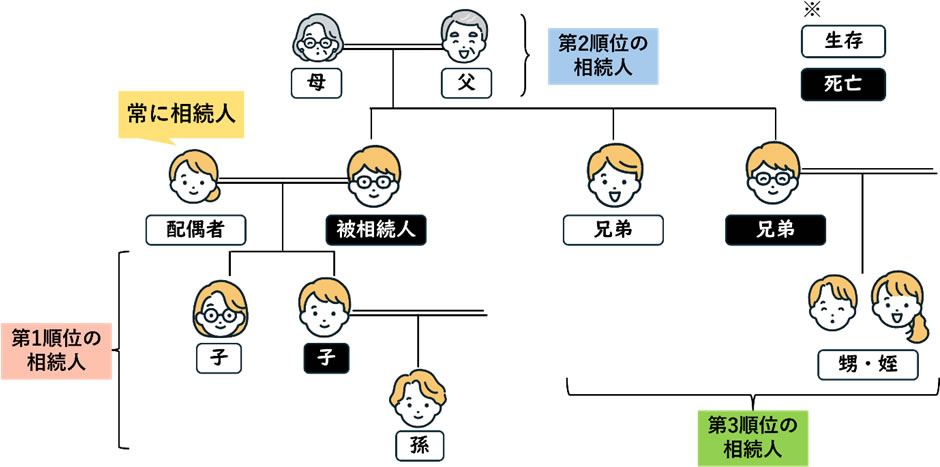

相続順位は、法定相続人になることができる順番をいい、相続開始時点で存命の配偶者と最も相続順位が高い人が法定相続人となります。

基本的には第1順位である被相続人(亡くなった人)の子が法定相続人となりますが、被相続人に子がいない場合には、第2順位である父母に相続権が移ります。

配偶者は民法第890条で常に相続人となると定められていますので、他の相続人の有無に関係なく相続財産を引き継ぐ権利を有しています。

しかし、民法における婚姻は、戸籍法に定める方法で届け出た場合に効力を発揮するものとしているため、戸籍法上の届出を行っていない内縁のパートナーは、民法上の配偶者には該当しません。

そのため、長年パートナーとして過ごしていた関係性があったとしても、未婚や内縁関係にある男女は民法上の配偶者ではないので、法定相続人として被相続人の財産を取得することはできません。

内縁のパートナーとの子はどうなる?

婚姻関係にある男女の間に生まれた子は「嫡出子(ちゃくしゅつし)」といい、父または母が死亡した際には法定相続人となります。

一方、法律上の婚姻関係にない男女の間に誕生した子は「非嫡出子(ひちゃくしゅつし)」といい、父となる男が子と認めない場合、その男の法定相続人にはなりません。

内縁のパートナーとの間に生まれた子が法定相続人となるためには、被相続人である内縁のパートナー(男)が子を認知する必要があります。

「認知」は、法律上の婚姻関係にない男女の間に誕生した子を、父または母が自分の子であること認める行為をいいます。

認知をしないと、内縁関係にあるパートナー(男)の子として相続することはできないため、必要に応じて子の認知手続きを行わなければいけません。

子を認知する方法は?

法律上の婚姻関係にない男女の間に誕生した子でも、父が子と認知すれば法定相続人になることができます。

母については、分娩の事実によって親子関係が当然に生ずるものとされているため、母の認知は通常は不要です。

認知する一般的な方法としては、「認知届」の提出と「遺言認知」があります。

認知届は、婚姻関係にない父母との間に生まれた子と、その父との間に法律的な親子関係を成立させるための届出です。

認知届には「任意認知」・「胎児認知」・「裁判認知」があり、男側が認知しない場合には、母や子などから男(父)を相手として家庭裁判所で調停を行い、裁判で認知させるのも手段の一つです。

遺言認知は、遺言書によって子を認知する方法です。

父が遺言書で子と認知する旨を記載し、一定の手続きをすることで、子は法定相続人として被相続人の財産を相続できるようになります。

ただし、遺言書は記載内容等に不備があると効力が発揮しないため、遺言認知をする際は必要事項の記載誤りや記載漏れに注意が必要です。

嫡出子と非嫡出子では相続分が違うのは本当?

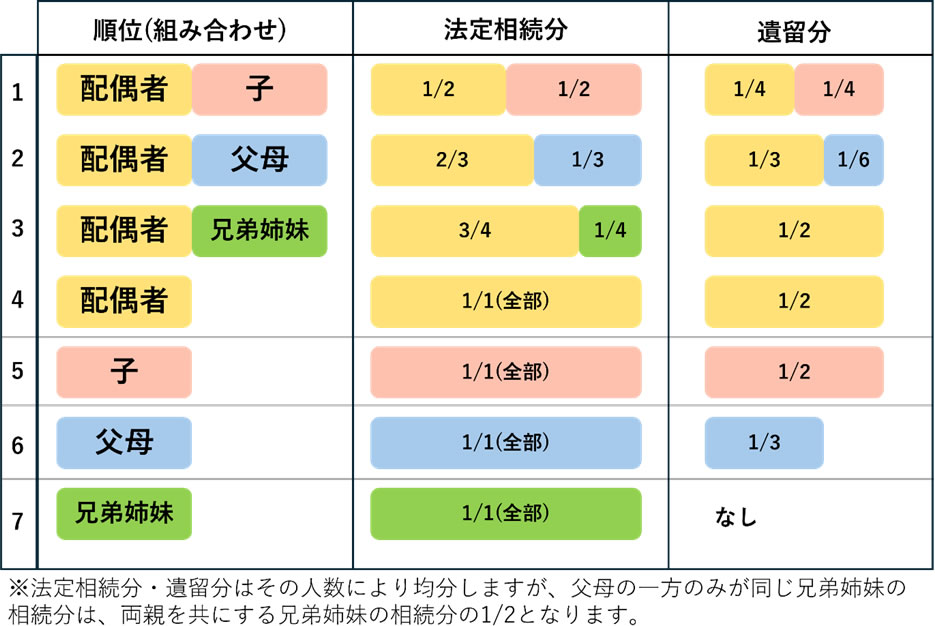

被相続人の子が法定相続人となる場合、配偶者の有無によって取得できる相続分は変わります。

法定相続人が配偶者と子のケースにおける法定相続分は2分の1ずつですが、子が複数人いる場合、残りの2分の1を子の人数で均等にわけることになります。

内縁のパートナーは法定相続人には該当しませんが、被相続人が子を認知していれば、内縁のパートナーとの子も、他の子と同様に相続権を有します。

内縁のパートナーとの間に認知している子が3人いるケースでは、子は1人当たり3分の1の法定相続分が与えられます。

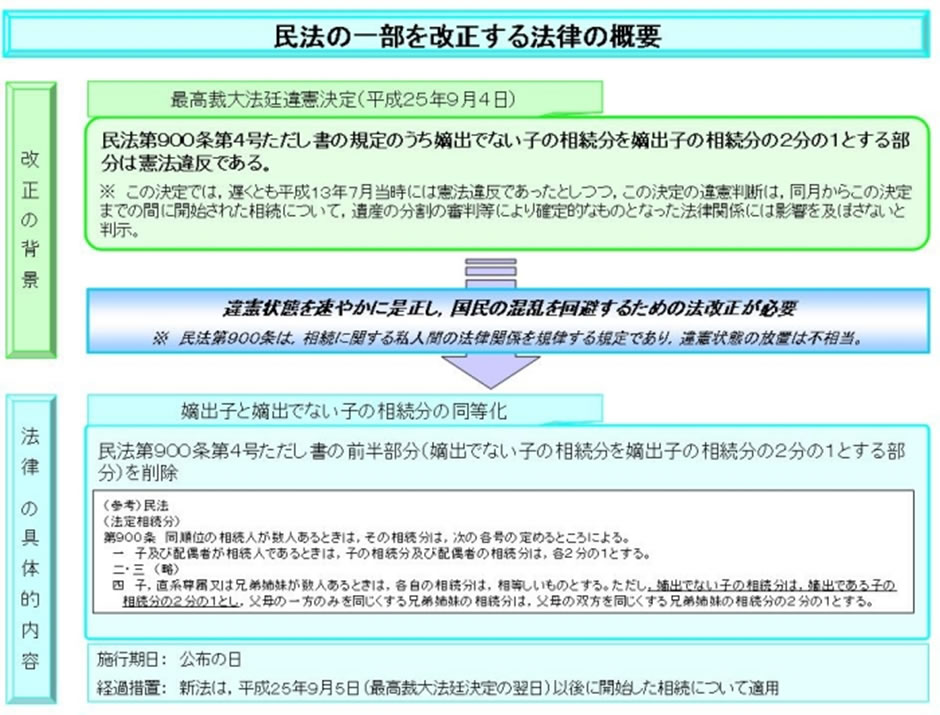

昔は被相続人の子であっても、嫡出子と非嫡出子では法定相続分が異なっていました。

しかし、平成25年9月4日の最高裁判決で、非嫡出子の相続分を嫡出子の2分の1とする民法の規定を違憲とする判断が下されたため、現在は非嫡出子の相続分は嫡出子の相続分と同等となっています。

出典:法務省

https://www.moj.go.jp/MINJI/minji07_00143.html

内縁のパートナーが財産を相続できるようにする方法

内縁のパートナーの財産を引き継ぐためには、次のような対策を講じる必要があります。

遺言書を作成しておく

遺言書で被相続人の財産を内縁のパートナーに渡す旨を記載しておけば、婚姻関係を結んでいなくてもパートナーは遺産を引き継ぐことができます。

遺言書は、被相続人が相続人等に意思を伝えるための書類です。

相続権は法定相続人にしかありませんが、遺言書を用いれば法定相続人以外の人に財産を遺贈することも可能です。

遺言書の主な種類は「自筆証書遺言」・「公正証書遺言」・「秘密証書遺言」の3つで、遺言書が法的に効力を発揮するためには、形式要件を満たしている必要があります。

自筆証書遺言は、作成者が手書きで記す遺言書です。

被相続人だけで作ることができますが、署名や日付などの必須事項を漏れなく記載することが求められますし、相続発生後に家庭裁判所の検認手続きも必要です。

公正証書遺言は、 公証人の立会いの下で作成する遺言書です。

公証役場で作成することになるので費用がかかりますが、専門家が遺言書作成に携わるため、記載不備で遺言が無効になるリスクを防げます。

また、遺言書の原本は公証役場で保管されるため、隠蔽や改ざんのトラブルも回避できます。

秘密証書遺言は、遺言内容を秘密にしたまま公証役場で遺言の存在を証明してもらう遺言書です。

証人2人以上の前で遺言書を封印するので、誰が作成した遺言書であるかを明確にしつつ、相続が発生するまで遺言内容を隠すことができます。

ただし、証人は遺言書の存在を証明するだけですので、遺言書としての効力を発揮するためには検認手続きが必要です。

生前贈与で財産を渡す

生前贈与は、生前に財産を無償で渡す行為をいいます。

相続と違い、贈与は財産を渡す「贈与者」と、財産を受け取る「受贈者」が同意していれば、誰でも行うことができます。

贈与者が口頭で贈与する旨を伝え、受贈者が了承すれば贈与は成立しますが、トラブルを避けたい場合には、贈与契約書を作成してから贈与するのが望ましいです。

贈与財産の種類に条件は無いため、現金や預貯金だけでなく、自宅などの不動産を贈与することも可能ですが、受贈者が受け取った年間の贈与金額が110万円を超えてしまうと、贈与税がかかります。

贈与税は受贈者が納める税金で、贈与金額が大きいほど贈与税額が増えるので注意してください。

また、多額の財産を生前贈与した場合、法定相続人から不満の声が入ることも考えられますので、内縁関係のある二人の間で財産を移動させるときは、専門家と相談しながら計画的に進めることが重要です。

特別縁故者の申立手続きを行う

特別縁故者は、被相続人に法定相続人がいない場合に、遺産の全部または一部を受け取ることができる人をいいます。

法定相続人以外の人は遺産を相続することはできませんが、故人との深いつながりや貢献が認められた特別縁故者に該当するときは、例外的に遺産を取得できます。

特別縁故者の対象となるのは、被相続人と生計を同じくしていた人、被相続人の療養看護に努めた人、その他被相続人と特別の縁故があった人です。

内縁のパートナーは、いずれの項目にも該当する可能性がありますので、家庭裁判所に申立てを行い、特別縁故者として認められた場合、相続財産の全部または一部を取得することができます。

なお、特別縁故者制度は法定相続人が不在の場合に適用される制度であるため、法定相続人がいるときに用いることはできません。

生命保険金の受取人に指定する

生命保険金の受取人は、法定相続人以外を指定することも認められているため、内縁のパートナーを受取人に指定することで、相続発生時に保険金を渡せるようになります。

ただし、受取人として指定できるのは一般的に配偶者や2親等以内の血族となっているため、内縁のパートナーを受取人として指定するときは、次の要件を満たす必要があります。

- 戸籍上の配偶者がいない

- 一定期間同居している

- 一定期間生計を共にしている

内縁のパートナーが受取人になることができる具体的な条件は保険会社によって異なり、受取人の指定や変更をする際は保険会社の手続きが必要です。

相続開始直前の受取人変更は相続トラブルの原因になりますので、内縁のパートナーに生命保険金を渡す意思があるときは、早い段階で保険会社に内縁関係や状況を伝えておくことが推奨されます。

婚姻関係になる

内縁関係のある二人が正式に婚姻関係を結べば、配偶者としての相続財産を取得できます。

被相続人が遺言書で内縁の妻に遺産を渡す旨を記載しても、他の相続人から申立て等が行われれば相続財産を巡る争いに発展する可能性があります。

しかし、婚姻関係を結んでおけば遺産の半分は相続する権利が与えられますので、相続財産を巡っての争いを最小限に留めることができます。

また、法律上の配偶者となることは、相続税におけるメリットも大きいです。

相続税の基礎控除額や、死亡保険金や死亡退職金などの非課税枠は法定相続人の数で決定するため、パートナーが法定相続人になるだけで相続税の節税効果を得られます。

内縁のパートナーが遺産を相続する際の相続税上の注意点

遺言書で内縁のパートナーに財産を渡す旨が記載されていれば、法律上の配偶者でない場合でも、遺産を引き継ぐことはできます。

しかし、法律上の配偶者に該当するか否かで、相続税における扱いは変わるので注意が必要です。

相続税の2割加算の対象になる

内縁のパートナーが遺産を相続する場合、相続税の2割加算の対象となります。

相続税の2割加算は、相続や遺贈等で財産を取得した人が、被相続人の一親等の血族および配偶者以外の人である場合、その人の相続税額が2割増しになる制度です。

相続税における「配偶者」は、民法と同様、婚姻関係にあるにある夫婦に限られます。

したがって、未婚や内縁関係にあったパートナーは相続税法上の配偶者には該当しませんので、相続税の2割加算が適用されてしまいます。

配偶者控除は適用対象外

相続税には、配偶者が取得した財産が1億6,000万円まで非課税になる「配偶者の税額軽減の特例」があります。

配偶者の税額軽減の特例を適用すれば、配偶者に対して課される相続税を無税または軽減できるため、相続税が発生するケースでは積極的に活用したい制度の一つです。

しかし、配偶者の税額軽減の特例を適用できるのは、結婚をしていた夫婦の配偶者に限られるため、内縁のパートナーは適用できません。

また、婚姻関係にある夫婦でも、遺産分割協議が完了していない「未分割」の状態にある財産に対しては、配偶者の税額軽減の特例を適用できないのでご注意ください。

小規模宅地等の特例を利用できない

小規模宅地等の特例は、特定の用途に供していた被相続人の土地に対して適用できる特例制度です。

要件を満たした場合、土地の相続税評価額を最大80%減額することができるため、相続税の大幅な節税効果が期待できます。

小規模宅地等の特例の対象となる土地は、自宅の敷地や貸付アパート等の敷地、事業用の敷地など様々あり、土地の用途に応じてクリアすべき要件は異なります。

また、小規模宅地等の特例を適用できるのは、被相続人の親族に限られるため、内縁のパートナーが取得した土地に対して小規模宅地等の特例は適用できません。

障害者控除が適用できない

相続税の障害者控除は、相続人が障害者である場合に適用できる税額控除で、控除額は次の算式で求めます。

◯障害者の場合

10万円×(85歳-障害者の年齢)=障害者控除額

◯特別障害者の場合

20万円×(85歳-特別障害者の年齢)=障害者控除額

相続税の障害者控除が適用できるのは、法定相続人に限られます。

内縁のパートナーは法定相続人ではないため、障害者であったとしても障害者控除の適用対象外です。

なお、障害者控除額が障害者本人の相続税額よりも大きい場合、控除しきれない額を障害者の扶養義務者の相続税額から差し引くことができます。

扶養義務者は、配偶者、直系血族、兄弟姉妹、3親等内の親族のうち一定の者をいいます。

内縁のパートナーは法律上の配偶者ではありませんが、相続人である子の親ですので、子が障害者控除を適用していたときは、障害者控除の残額を差し引くことができます。

寄与分が認められない

寄与分は、相続人が被相続人の財産の維持や増加に貢献した場合、法定相続分に加えて貢献に応じた金額を受け取れる制度です。

遺産を取得できる権利は、法定相続分として定められていますが、生前に被相続人の財産維持等を行った者として認められた場合、取得する財産を増やすことができます。

ただし、寄与分は法定相続人にしか認められていない制度ですので、被相続人の財産維持等に貢献したとしても、内縁のパートナーは寄与分を受け取ることはできません。

特別寄与料が認められない

特別寄与料は、令和元年(2019年)7月1日に施行された制度で、法定相続人ではない親族が被相続人に対して特別な貢献をした場合、その親族に報酬として支払われるものです。

寄与分は法定相続人を対象とする制度なのに対し、特別寄与料は法定相続人以外の親族を対象とした制度です。

法定相続人ではない親族が法定相続人に特別寄与料の請求を行い、法定相続人全員が支払うことに同意したときは、特別寄与料を受け取ることができます。

協議がまとまらない場合には、家庭裁判所に対して申立てを行うことも可能です。

ただし、特別寄与料を請求できるのは被相続人の親族に限られ、内縁のパートナーは法律上の親族には該当しないため、特別寄与料は認められません。

内縁のパートナーでも主張できる権利

内縁関係のある二人は、婚姻関係を結んでいる夫婦に比べると法的に認められている権利は少ないですが、主張できる権利もあるのでご紹介します。

賃貸借契約

内縁のパートナーが賃貸契約者である場合、内縁のパートナーは相続発生後も賃貸物件に住む権利を主張することができる場合があります。

相続が発生した際、相続人は被相続人が保有していた財産だけでなく権利も引き継ぐことになるため、内縁のパートナーには権利は移りません。

しかし、借地借家法第36条(居住用建物の賃貸借の承継)では、居住用として利用している賃借人が相続人なしに死亡した場合、婚姻または縁組の届出をしていないが、建物の賃借人と事実上夫婦または養親子と同様の関係にあった同居者があるときは、その同居者は建物の賃借人の権利義務を承継すると定めています。

そのため、内縁関係のパートナーが契約した賃貸物件に住んでいたときは、内縁のパートナーが被相続人の権利を引き継いで賃貸物件に住むことができます。

ただし、被相続人に相続人がいる場合は、この権利を主張することができません。相続発生後、直ちに相続人の有無の調査が必要です。また、内縁関係である場合は、被相続人の親族に関する書類を集めることはできないため、専門家への依頼が必要です。

なお、借地借家法第36条の規定では、相続人なしに死亡したことを知った後1月以内に建物の賃貸人に反対の意思を表示したときは、この限りでないとしていますので、実際に相続が発生したときは賃貸借契約書の内容を今一度確認してください。

遺族年金

遺族年金は、一家の大黒柱や年金を受け取っている方などが死亡した際、家族に対して給付される年金をいいます。

被相続人の年金の納付状況や、遺族年金を受け取る方の年齢・優先順位などの条件をクリアしている場合、家族は遺族年金を受け取ることができます。

配偶者は、遺族年金受給者の対象となりますが、遺族年金における配偶者には、婚姻の届出はしていないが、事実上婚姻関係と同様の事情にある人も含まれます。

したがって、内縁のパートナーであっても、一定の条件を満たすことで遺族年金を受け取ることが可能です。

なお、遺族年金を受け取るためには、内縁関係にある男女であったことを証明する書類を提出するなど、所定の手続きが必要です。

生前の財産分与

内縁関係にある場合でも、内縁関係を解消する場合は生前において財産分与が認められています。

これは、共同生活の中で築いた財産については、内縁のパートナーも分与を受ける権利があるからです。

分与方法や割合については、当事者間の合意や家庭裁判所の調停を通じて決定することになりますが、婚姻関係にある夫婦と同様、財産分与の割合は基本的に2分の1です。

なお、生前の財産分与は認められているのに対し、内縁のパートナーには相続権は無いので、相続が発生した際に法定相続人として遺産を引き継ぐことはできないので注意してください。

まとめ

パートナーと内縁関係や未婚である場合、法定相続人として遺産を取得できないなど、婚姻関係にある夫婦とは相続時の状況が異なります。

遺言によって財産を受け取ることができたとしても、相続税では配偶者控除などの税額控除や特例制度が適用できませんので、法律上の配偶者よりも税負担が重くなる可能性が高いです。

将来的に法整備が進み、内縁関係のある二人に対しても相続権が与えられるようになるかもしれませんが、相続は相続発生時点の法律に基づいて行いますので、現在の状況を鑑みて必要な相続対策を講じることが大切です。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。