遺産は基本的に相続人しか取得できないため、孫に財産を譲りたいときは渡し方を工夫しなければなりません。

しかし、財産を渡す際には贈与税や相続税の課税対象となってしまうため、財産を譲る際は税金対策を講じる必要があります。

本記事では、孫に財産を譲る方法と課税対象になる税金の種類、節税しながら財産を渡すためのポイントについて解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

近藤 洋司 税理士

VSG相続税理士法人横浜オフィスの代表税理士。

税理士になる前は不動産の仕事をしており「誰よりも不動産に詳しい税理士になる」という志のもと税理士になる。不動産の評価にとても強い。

孫が法定相続人になる場合・したい場合

孫は基本的に祖父母の法定相続人には該当しませんが、一定の条件を満たしたときは、法定相続人として遺産を相続することができます。

また、実子でなくても養子縁組をすることで、法定相続人の地位を得ることが可能です。

法定相続人とは?

相続が発生したときは、亡くなった人(被相続人)の相続人を特定し、相続人間で話し合って遺産を分けることになりますが、遺産を相続できるのは法定相続人に限られます。

法定相続人は、相続財産を取得する権利が与えられている人をいい、法定相続人の範囲は民法で定められています。

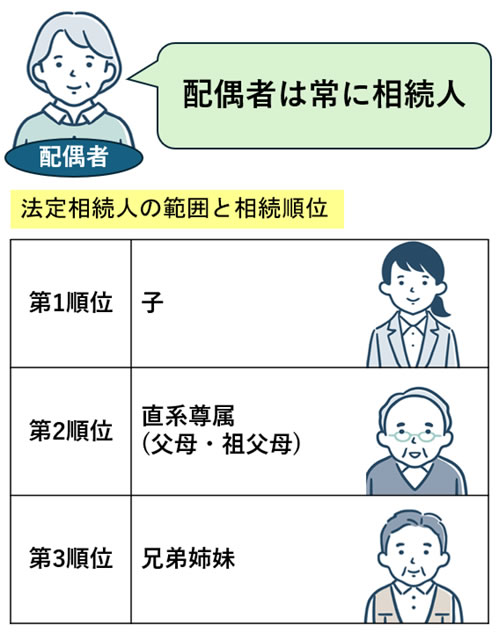

<法定相続人の範囲と相続順位>

被相続人の配偶者は、他の相続人に関係なく相続人の地位を得ることになるため、相続開始時点で被相続人に妻または夫がいる場合、その人は必ず法定相続人となります。

配偶者以外は、相続順位が最も高い人のみが法定相続人になり、それ以外の人は法定相続人にはなりません。

相続開始時点で相続順位が最も高い人が不在のときは、次に相続順位が高い人が法定相続人となります。

たとえば、被相続人に子がいないケースでは、第2順位の被相続人の両親が法定相続人となり、両親も死亡しているときは、第3順位である被相続人の兄弟姉妹が法定相続人の地位を得ます。

孫は原則法定相続人には該当しませんが、相続開始時点で孫の親(被相続人の子)が死亡している場合、例外的に相続人になりますので、相続が発生した際は誰が法定相続人に該当するか必ず確認してください。

代襲相続で孫が相続人になる場合がある

被相続人よりも先に子が亡くなっている場合、子の子(被相続人の孫)が代襲相続人として子の地位を承継します。

代襲相続は、本来相続人になる人が相続開始前に死亡するなどして相続権を失っている場合において、死亡した相続人の子が法定相続人の地位を引き継ぐ制度です。

相続開始時点で子が健在であれば、孫は法定相続人にはなりませんが、被相続人よりも先に子が死亡しているときは、孫が代襲相続人として被相続人の遺産を相続する権利を得ます。

先に死亡した子に複数人の子がいる場合、全員が平等に代襲相続人となりますので、死亡した相続人に2人以上の子がいるときは相続人の数が増えます。

また、相続開始時点で子および孫が死亡しているケースでは、孫の子(曾孫)が再代襲により、相続人の地位を引き継ぐことが可能です。

被相続人の兄弟姉妹が法定相続人となるケースについても、相続開始時点で兄弟姉妹が死亡しているときは甥姪が代襲相続人となりますが、甥姪の子(姪孫)は再代襲が認められていないため、相続開始前に被相続人の兄弟姉妹および甥姪が亡くなっていたとしても、甥姪の子が法定相続人になることはありません。

養子縁組制度を活用して相続人になることも可能

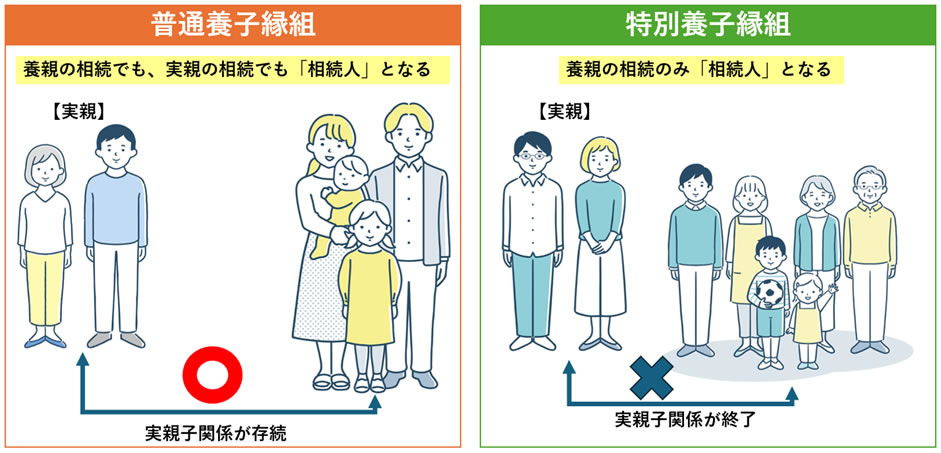

養子縁組は、養親と養子との間に法律上の親子関係を作り出す制度です。

被相続人と孫が養子縁組をした場合、法律上においては親子となるため、孫は被相続人の相続人として遺産を相続する権利を得ます。

一般的な養子縁組(普通養子縁組)は、成立後も実親と養子との間の親子関係は存続しますので、孫が被相続人の養子となったとしても、実親の相続が発生したときは、実子として実親の遺産を相続することができます。

一方、養子縁組には、養子となる子と生みの親である実親との法的な親子関係を解消し、実の子と同じ親子関係を結ぶ「特別養子縁組制度」があります。

普通養子縁組には養子となる人の年齢制限はありませんが、特別養子縁組については、養親になる人が家庭裁判所に審判を請求する時点で原則15歳未満でなければいけません。

また、養子となった人が養親の相続人になる点では普通養子縁組と同じですが、相続税法上の取扱いは、普通養子縁組と特別養子縁組制度では異なる部分があるので注意が必要です。

法定相続人以外に財産を譲る方法

遺産は法定相続人にしか相続する権利はありませんが、次にご紹介する方法を用いれば、孫や甥姪などの相続権を有していない人に対して財産を渡すことが可能です。

生前贈与

生前贈与は、財産を渡す「贈与者」が無償で財産を渡す旨を伝え、財産を受け取る「受贈者」が受け取ることを承諾したことで成立する法律行為です。

相続時に遺産を取得できるのは相続人に限られますが、生前贈与であれば、相続人以外の人に財産を渡すことができます。

お年玉やお盆玉なども生前贈与の一つで、贈与契約書を作成しなくても生前贈与をすることは可能です。

生前贈与の注意点として、贈与者からもらった財産は贈与税の課税対象となり、贈与財産の価値が一定の額を超えたときは、贈与税の申告・納税手続きをしなければなりません。

贈与税の申告は受贈者が行うことになるため、孫に贈与するときは、事前に贈与税がかかるか確認してください。

遺言による財産の遺贈

相続が発生したタイミングで財産を孫に渡したい場合、遺言書を作成して財産を遺贈することも選択肢です。

遺言書は、被相続人が相続人などに対して伝えたい思いなどを書き記す書類をいい、遺言書で相続財産を渡す人を指定することもできます。

遺産は基本的に相続人が話し合って分けますが、遺言書に相続財産の分け方が記されているときは、その内容に従って財産を分けることになります。

また、遺言書を作成すれば、法定相続人以外の人に財産を渡す(遺贈)することもできますので、被相続人が孫など特定の人に自らの財産を引き継いでもらいたいときは、遺言を残すことも検討してください。

孫に対する贈与税を抑える方法

贈与税は受贈者に対して課される税金なので、生前に孫へ贈与する際は贈与税対策もしなければなりません。

祖父母から孫に直接贈与するメリット

一般的なご家庭では、親が祖父母の財産を相続し、親が死亡した際に子が親の財産を相続することになります。

相続税は亡くなった人が保有していた財産に対して課される税金であるため、祖父母と親が死亡した際には、相続開始時点で保有していた財産に対する相続税を計算しなければなりません。

一方、祖父母の財産を親を経由せず直接子に渡した場合、祖父母の子である親は祖父母の財産を相続していないので、親の死亡時に課税対象となる財産は減少します。

そのため、祖父母だけでなく親の相続のことまで考慮するのであれば、孫に直接贈与した方がトータルの相続税の節税効果は高いです。

贈与税の計算のしかた

贈与税は、受贈者が1月1日から12月31日まで1年間で贈与により取得した財産に対して課される税金です。

贈与税には110万円の基礎控除額が設けられており、贈与金額が110万円以内であれば贈与税はかかりません。

1年のうちに複数回の贈与を受けているときは、それらの合計額が贈与税の対象となるので、贈与税を節税する際は基礎控除額の110万円を上手く活用するのがポイントになります。

110万円を超える財産の贈与を受けた場合、年間の贈与金額の合計額から基礎控除額の110万円を差し引いた金額に税率を乗じて贈与税額を算出します。

贈与税の税率には「一般税率」と「特例税率」があり、祖父母から未成年の孫への贈与では、一般税率を用いて贈与税を計算します。

<一般税率の速算表>

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

<一般税率を適用した場合の計算例>

〇祖父から未成年の孫に500万円を贈与した場合

500万円-110万円=390万円(基礎控除後の課税価格)

390万円×20%-25万円=53万円(贈与税額)

特例贈与の適用要件と計算方法

贈与を受けた年の1月1日において18歳以上の人が、父母や祖父母などの直系尊属から贈与を受けた場合、特例贈与の対象となります。

特例贈与は、特例税率を適用して贈与税を計算する方法で、税率は一般税率よりも低く設定されています。

<特例税率の速算表>

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

<特例税率を適用した場合の計算例>

〇祖父から18歳以上の孫に500万円を贈与した場合

500万円-110万円=390万円(基礎控除後の課税価格)

390万円×15%-10万円=48.5万円(贈与税額)

教育資金の一括贈与に係る贈与税非課税の活用

教育資金の一括贈与に係る贈与税の非課税制度は、教育資金に充てる目的で贈与を受けた際に適用できる特例です。

特例を適用できるのは、教育資金管理契約を締結する日において30歳未満の受贈者で、直系尊属である父母や祖父母などからもらった教育資金のみが対象です。

非課税控除額は最高1,500万円と大きく、学費の援助を受けるときなどに適用することができます。

特例を適用する際の注意点として、贈与税の申告は通常、税務署に申告書を提出することになりますが、「教育資金非課税申告書」は取扱金融機関の営業所等を経由して提出することになります。

また、贈与者の死亡時において教育資金として使っていない管理残額があるときは、その残額は相続等により取得したものとみなされ、相続税の課税価格に加算しなければならないことがあるので気を付けてください。

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度の活用

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度は、結婚・子育て資金に充てる目的で贈与を受けた際に適用できる特例です。

特例を適用できるのは、結婚・子育て資金管理契約を締結する日において18歳以上50歳未満の受贈者で、直系尊属である父母や祖父母などから受け取った結婚・子育て資金が対象です。

非課税控除額は最高1,000万円で、特例を適用する際は、取扱金融機関の営業所等を経由して「結婚・子育て資金非課税申告書」を提出することになります。

特例を適用した結婚・子育て資金のうち、贈与者が死亡した時点で結婚・子育て資金として使っていない管理残額があるときは、その残額を相続等で取得したものとみなされ、相続税の課税価格に加算しなければならないことがあるので注意してください。

結婚に関する費用の非課税上限は300万円

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度は、結婚式の費用に充てる目的でも利用できますが、結婚費用に充てる目的の贈与の非課税限度額は300万円です。

非課税特例の対象となる結婚に際して支出する費用は、次に該当するものをいいます。

<結婚に関する費用の範囲>

- 受贈者の婚姻日の1年前の日以後に支払われる、結婚披露宴を含む婚姻に係る婚礼のために要する費用で一定のもの

- 受贈者が締結する、受贈者または受贈者の配偶者の居住用に供する家屋の賃貸借契約のうち、婚姻日の1年前の日からその婚姻日以後1年を経過する日までの期間に締結されるものに基づき、その締結日以後3年を経過する日までに支払われる家賃、敷金その他一定のもの

- 受贈者が、受贈者および受贈者の配偶者が居住するための家に引っ越す際に生じた一定の費用

(婚姻日の1年前の日から、婚姻日以後1年を経過する日までの期間にする転居に限る)

妊娠、出産および育児に関する費用に該当する範囲

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度は、妊娠、出産および育児に関する費用も対象です。

受贈者だけでなく、受贈者の配偶者が妊娠や出産した際に生じた費用も非課税対象となります。

<妊娠、出産および育児に関する費用の範囲>

- 受贈者または受贈者の配偶者の不妊治療のために要する費用または、妊娠中に要する費用で一定のもの

- 受贈者または受贈者の配偶者の出産日以後1年を経過する日までに支払われる、出産に係る分娩費その他の費用で一定のもの

- 受贈者の小学校就学前の子の医療のために要する費用で一定のもの

- 幼稚園、保育所等を設置する者に支払う受贈者の子に係る保育料、その他の費用で一定のもの

住宅取得等資金の贈与を受けた場合の非課税制度の活用

住宅取得等資金に係る贈与税の非課税制度は、住宅を購入する資金の贈与を受けた際に適用できる特例です。

贈与を受けた年の1月1日で18歳以上の受贈者が、父母や祖父母などの直系尊属から住宅購入資金を支援してもらった場合、最高1,000万円まで贈与税が非課税となります。

住宅取得等資金に係る贈与税の非課税制度を適用する際は、特例を適用する旨を記載した贈与税の申告書を提出しなければなりません。

贈与税の申告期限を1日でも過ぎてしまうと特例は一切受けられませんので、必ず期限内に申告手続きを行ってください。

扶養義務者から生活費・教育費の贈与を受けた場合の取扱い

扶養義務者から生活費または教育費に充てるために贈与を受けた場合、その財産が「通常必要と認められるもの」に該当するときは、贈与税は課されません。

扶養義務者は次に該当する方々をいい、贈与時の状況で扶養義務者に該当するかを判断します。

<扶養義務者の範囲>

- 配偶者

- 直系血族および兄弟姉妹

- 家庭裁判所の審判を受けて扶養義務者となった三親等内の親族

- 三親等内の親族で生計を一にする者

生活費は、その人の通常の日常生活を営むのに必要な教育費を除く費用をいいます。

治療費や養育費、その他これらに準ずるものも生活費に含まれますが、保険金または損害賠償金により補てんされる部分の金額は除かれます。

教育費は、子や孫などの被扶養者の教育上、通常必要と認められる学資や教材費、文具費などです。

教育費の範囲は義務教育に限定されていませんので、高校や大学の学費等も教育費に含まれます。

相続時精算課税制度の活用

相続時精算課税制度は、18歳以上の受贈者が、60歳以上の父母または祖父母などから贈与を受けた際に適用することができる制度です。

相続時精算課税は暦年課税の代わりに選択して適用する制度なので、相続時精算課税制度を適用後に特定贈与者から受け取る贈与財産は、すべて相続時精算課税で計算しなければなりません。

本特例を適用した場合、相続時精算課税適用財産の合計額から相続時精算課税に係る基礎控除額110万円を控除し、特別控除額(最高2,500万円)を差し引いた額が課税対象となります。

贈与税は、受贈者が受け取った贈与財産の合計額を基に税額を計算しますが、相続時精算課税制度を適用した場合には、特定贈与者ごとに控除額を差し引いて課税対象額を計算します。

相続時精算課税の2,500万円の特別控除額は、生涯で使用する控除額ですので、前年以前に特別控除額を差し引いている場合、残額がその年の控除限度額となります。

贈与金額が特別控除額を超えた場合、一律20%の税率を乗じた額を贈与税として納めます。

ただし、贈与者が亡くなった際には納めた贈与税額を相続税額から控除することになるため、相続税額よりも先に納めた贈与税額の方が大きかった場合、相続税の申告書を提出することで差額が還付されます。

孫に贈与・遺贈する際の注意点

祖父母が孫に生前贈与する場合には贈与税の対象になりますし、孫が相続財産を取得したときは、配偶者や子よりも多く相続税が課される場合があります。

家族間でトラブルになりやすい

被相続人の財産は、相続人が取得する権利があるため、生前贈与や遺言により、特定の人に対して多くの財産を渡した場合、トラブルに発展する可能性があります。

たとえば法定相続人(兄弟姉妹以外)は、相続財産を最低限取得できる割合(遺留分)が民法で保障されています。

遺言書で特定の人が全財産を相続する旨が記載したとしても、一定の相続人(遺留分権利者)については、遺留分侵害額請求を行うことで遺留分相当額を取得できます。

遺留分侵害請求の対象となるのは遺贈だけでなく、被相続人の生前贈与も含まれるので注意が必要です。

多額の生前贈与・遺贈が行われた場合、遺留分権利者が遺留分を侵害されたと主張することもあるので、生前贈与・遺贈する財産の種類や金額には気を付けてください。

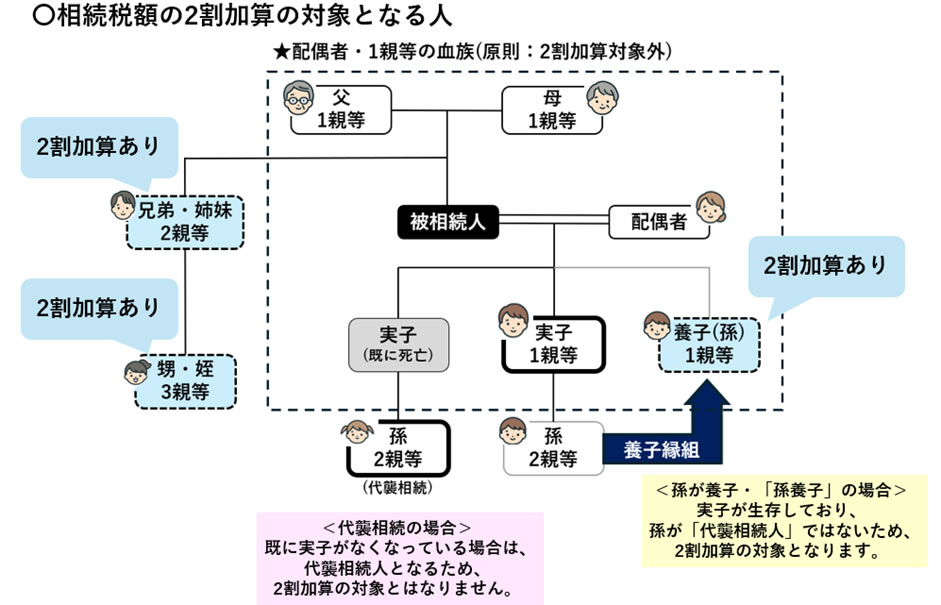

相続税の2割加算の対象になる

相続税には「相続税額の2割加算制度」があり、該当する人は相続税を2割増しで納めなければなりません。

相続税額の2割加算制度の対象となるのは、被相続人の一親等の血族および配偶者以外の人です。

被相続人の兄弟姉妹や甥姪が相続財産を取得したときは、法定相続人に該当する場合であったとしても、算出された相続税に2割上乗せした額を納めることになります。

孫は祖父母の二親等血族なので、孫が遺贈により相続財産を取得した場合には、原則2割加算の対象です。

被相続人の養子は被相続人の一親等の血族なので、一親等の血族以外の人が養子となっているときは2割加算の対象外ですが、養子となったのが被相続人の孫の場合は、例外的に2割加算の対象となります。

(代襲相続人となった孫や、被相続人と養子縁組をした後に実子が死亡し、代襲相続人となった孫を除く)

いわゆる「孫養子」が2割加算の対象となるのは、孫を養子にすることで相続税を過度に回避することを阻止する目的があります。

孫を養子にした際の2割加算は漏れやすいので、相続税の申告が必要になる方は加算漏れに注意してください。

孫を生命保険金の受取人にしている場合

死亡保険金は相続財産ではないので、被相続人が自身を被保険者とした保険契約を結び、孫を受取人に指定することも可能です。

しかし、死亡保険金は相続で取得した財産と同じような性質があることから、相続税法上の「みなし相続財産」に該当します。

みなし相続財産は相続財産ではありませんが、相続税の対象となるため、相続財産と合算して相続税を計算することになります。

死亡保険金や死亡退職金に対しては、相続税の基礎控除額とは別で非課税枠が設けられており、法定相続人が取得した死亡保険金等が非課税枠に収まれば、それらの死亡保険金等は相続税の対象から除かれます。

<死亡保険金・死亡退職金の非課税控除額の計算式>

500万円×法定相続人の数=非課税控除額

なお、死亡保険金・死亡退職金の非課税枠が適用できるのは、法定相続人が受取人になっているものに限られます。

法定相続人以外の人が取得した死亡保険金・死亡退職金に対して非課税枠は適用できませんので、相続人に該当しない孫が生命保険金の受取人となっているときは注意が必要です。

贈与契約書を作る必要性

贈与行為は口約束でも成立しますが、贈与や相続トラブルを避けたい方は、贈与契約書を作成するのが望ましいです。

贈与契約書を作成していれば、どのタイミングで生前贈与が行われたかを確認できますので、贈与事実の有無を巡っての争いを避けられます。

生前贈与をした財産は相続税の課税対象から除かれますが、贈与がなかったとみなされた場合、実際に贈与した財産であっても相続税の対象となってしまいます。

そのため、贈与税や相続税対策として生前贈与をする際は、贈与契約書を作成することも検討してください。

定期贈与とみなされないように工夫する

贈与税は、年間の贈与財産の合計額で計算することになりますが、当初から毎年贈与することが決まっている場合、贈与することが約束した年に一括で贈与が行われたものとみなされます。

1年間の贈与財産の合計額が110万円以下であれば、基礎控除額以内に収まるので、贈与税はかかりませんし、贈与税の申告も不要です。

しかし、100万円の贈与を10年連続で行うことが贈与者と受贈者の間で決まっている場合、贈与することが決まった年に1,000万円(100万円×10年)が課税対象となります。

結果的に毎年贈与を行ったケースのように、定期的に贈与することが最初から決まっていなければ定期贈与には該当しません。

しかし、定期贈与は税務署から指摘されやすいポイントなので、定期贈与とならないようなやり方で財産を渡してください。

まとめ

孫に財産を譲りたい場合、生前なら贈与、相続時には遺言によって渡すことができます。

しかし、生前贈与は贈与税、遺贈は相続税の課税対象となりますし、金額によっては税金の支払いも生じます。

孫に財産を譲る際に利用できる特例制度はいくつも存在しますが、制度を活用するためには要件をクリアするだけでなく、必要に応じて申告手続きをしなければいけません。

相続税・贈与税に関する法律は毎年改正されていますので、具体的な節税方法は専門家と相談して決めてください。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。