相続税は所得税や法人税とは違い、多い人でも生涯で数回しか申告手続きをする機会がない税金です。

相続人の方だけで申告に必要な情報を集めるのは大変ですので、相続税の無料相談を上手に活用してください。

本記事では、相続税の相談を無料でできる場所と、各相談先のメリット・デメリットについて解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

武田 秀哲 税理士

VSG相続税理士法人が運営する、神戸・三宮相続オフィスの代表。もともと税理士の専門学校で「相続税」を教える講師をつとめており、現在は「相続税」という自身の強みを活かして相続専門の税理士法人の神戸支部の代表をつとめる。

相続税の無料相談先は5か所

相続税の相談を無料で行っている場所は、次の5か所です。

<相続税の無料相談先>

- 国税局電話相談センター

- 税務署窓口

- 税理士会

- 税理士事務所(税理士法人)

- 相続税セミナー

国税局電話相談センターと税務署窓口は、公務員である国税局や税務署の職員が相談に応じてくれます。

税理士会や税理士事務所、相続税セミナーは民間人である税理士等が相談対応しますので、相談する内容や目的によって相談先を決めてください。

相続税の相談をする際の注意点として、具体的な税金相談は有償無償問わず、原則税理士資格を有している人(または法人)しか行うことができません。

相続税の基礎控除額や申告期限などの一般的な説明でなく、ご家庭の状況に応じた節税アドバイスなど具体的な相談をしたいときは、国税局・税務署・税理士事務所等の正式な組織や税理士資格を有する個人に相談してください。

国税局電話相談センターの無料相談の特徴

税金に関する相談を電話でしたい方は、国税局電話相談センターを利用してください。

国税局電話相談センターってどんな場所?

国税局電話相談センターは、国税に関する一般的な質問に対する回答をしてくれる相談先です。

「国税に関する一般的な質問」とは、制度や法令等の解釈・適用についての相談や手続案内などをいい、応対するのは国税局の職員等です。

全国には12か所の国税局(沖縄国税事務所を含む)がありますが、どの場所に住んでいる方でも気軽に電話相談ができます。

メリット

国税局電話相談センターは、電話で相続税の相談をすることができます。

相続が発生した場合、定められた期間内に必要な手続きをしなければなりませんが、相続の経験がない人は、相続税に関する手続きの方法を知らない人がほとんどです。

国税局電話相談センターは、基本的なことでも気軽に質問することができますし、電話料金以外の費用はかかりません。

回答してくれる内容は国税に関する一般的な事項に留まりますが、個別相談を要するケースについては、管轄税務署に電話を引き継いでくれますので、最初に相談する場所として選びやすいです。

デメリット

国税局電話相談センターで相談対応する担当者は国税局の職員等ですが、電話相談の担当者が必ずしも相続税に精通しているとは限りません。

国税局電話相談センターの職員は、すべての税金の相談対応を行っているため、実務で相続税を扱った経験がない職員が相談担当者になることもあります。

相談を断られることはないですが、個別的な相談や、具体的な特例の適否等については回答してくれないことが多いです。

そのため、相続税の申告手続きが必要となる場合には、国税局電話相談センターの相談だけで相続税に関する疑問点をすべて解消するのは難しいです。

国税局電話相談センターの利用方法

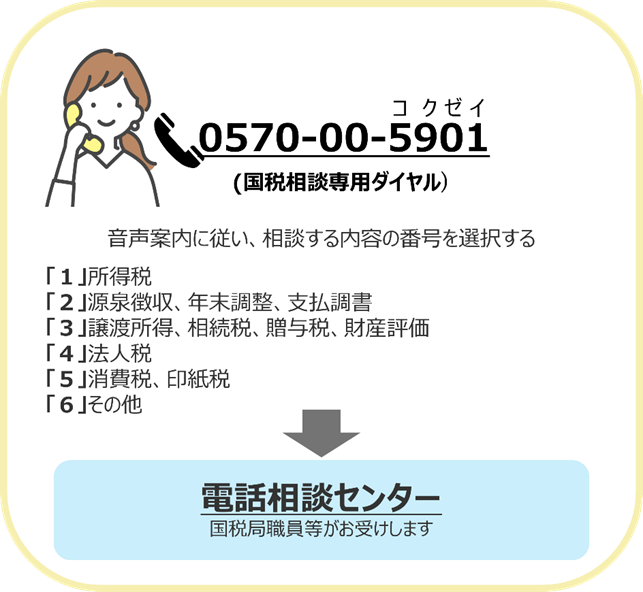

国税局電話相談センターは、国税相談専用ダイヤル(ナビダイヤル)と税務署の代表電話番号から電話をかける方法があります。

国税相談専用ダイヤルに電話をかけると音声案内に従って、相談する税金の番号を選択してください。

国税相談専用ダイヤル以外から利用したい場合は、所轄税務署の代表電話にかける方法もあります。

税務署に電話をかけると音声案内が流れますので、「1」を選択し、案内に従って番号を選択すると国税局電話相談センターに繋がります。

受付時間は平日8時30分〜17時00分で、夜間や土日祝日、12月29日〜1月3日に利用することはできません。

国税局電話相談センターで相談するのに向いている人

相続税に関する基本的なことを質問したい方は、国税局電話相談センターに相談するのがオススメです。

日中の空いた時間に電話で相談できますので、初歩的なことでも気兼ねなく聞くことができます。

相続税について何もわからない方は最初に国税局電話相談センターに電話していただき、具体的な相続税に関する相談をしたくなったときは、他の場所で相談することを検討してください。

税務署窓口の無料相談の特徴

税務署ってどんな場所?

税務署は国税を扱っている機関で、全国に524か所設置されています。

相続税の申告手続きを要することになった場合、被相続人が住んでいた場所を管轄する税務署に対して申告・納税を行うことになります。

税務署は税務調査のイメージが強いですが、相談を担当する職員も手配されていますので、相談だけを目的に利用することも可能です。

一般的な税金相談だけでなく、個別相談にも対応していますので、特別な事情がある場合における特例の適否を確認することもできます。

メリット

税務署の窓口相談は、税務署の職員と直接話し合いながら相談できるのがメリットです。

窓口の職員は相続税を専門としている者ではありませんが、一般的な話であれば回答してくれますし、個別相談については相続税担当の資産課税部門(資産税担当)の職員が応対します。

資産課税部門は実際に相続税の申告書を扱っている部署なので、特例制度の適否判定や手続き上で必要になる書類等についても説明してくれます。

相続税の申告が必要になる方であれば、申告書作成の補助も行っていますので、無料で相談する際の選択肢となる場所です。 また、税務署に電話相談することもできますので、窓口に行くのが難しい方は電話で相談してください。

デメリット

税務署窓口で対応する職員は相続税を担当する部署の職員ではないので、個別相談に関しての回答はしてくれません。

資産課税部門の職員に相談する場合には事前予約が必要で、予約してから相談までの日数があいてしまうことがあります。

国税当局は税務調査に人員を割り当てるために、税務署の相談対応する人数を削減する傾向にあるため、予約が1か月以上先まで埋まっている税務署も存在します。

また、相続税の申告書を提出する税務署以外では、予約する時点で個別相談を断られる可能性がある点にも注意してください。

被相続人が住んでいたのが北海道だった場合、相続人が東京都在住であったとしても、申告書の提出先は北海道の税務署になりますので、相続人が住んでいる場所の税務署では個別相談に応じてくれないことも考えられます。

税務署窓口の利用方法

税務署で一般相談をしたい方は、税務署に直接出向いていただき、窓口で相続税の相談をしたい旨を伝えてください。

一般相談については、全国どこの税務署でも相談することができます。

税務署の開庁時間は平日8時30分〜17時00分で、土日祝日や年末年始は税務署が閉まっているので相談できません。

税務署で個別相談をしたい方は、電話または窓口で予約してください。

電話予約は管轄税務署に電話をかけていただき、資産課税部門の職員に個別相談をしたい旨を伝えます。

窓口予約については、相談する税務署の窓口で相続税の個別相談をしたい旨を伝えてください。

予約する際は相談者の名前と連絡先、質問事項を聞かれますので、予約の時点で質問する内容をある程度まとめておく必要があります。

また、質問内容によっては関係書類の持参を求められますので、必要になる書類の有無についても確認してください。

税務署窓口で相談するのに向いている人

相続人だけで相続税の申告書を作成したい場合や、相続税の申告手続きに費用をかけたくない人は、税務署で相談するのがオススメです。

資産課税部門の職員は実務で相続税を担当していますので、相続税に精通していることはもちろんのこと、実際に必要となる書類等も教えてくれます。

税務署での相談は無料ですし、予約をすれば複数回相談することも可能です。

特例の適否は税務調査で問題になることもあるため、判断が難しい事項をあらかじめ税務署で確認しておくことで、調査リスクを軽減することもできます。

税理士会の無料相談の特徴

税理士会は世間一般にはあまり知られていませんが、税理士会も相続税の無料相談を行っています。

税理士会ってどんな場所?

税理士会は税理士が所属する組織で、全国には15の税理士会が存在します。

各税理士会は、それぞれで相続税の無料相談会を実施していますので、知り合いの税理士がいない方は税理士会の無料相談会を利用するのも選択肢です。

<全国の税理士会>

- 北海道税理士会

- 東北税理士会

- 関東甲信越税理士会

- 千葉県税理士会

- 東京税理士会

- 東京地方税理士会

- 東海税理士会

- 名古屋税理士会

- 北陸税理士会

- 近畿税理士会

- 中国税理士会

- 四国税理士会

- 九州北部税理士会

- 九州南部税理士会

- 沖縄税理士会

メリット

税理士会を利用するメリットは、税理士会に所属する税理士が無料で相談対応してくれる点です。

通常、専門家に相談する際には相談時間等に応じて報酬費用が発生しますが、無料相談会であれば報酬を支払うことなく専門家に相談することができます。

税理士は税の専門家なので相続税の疑問点・不明点を解消できますし、税務署には聞きにくいことを質問できるのもメリットです。

また、税理士会はその地域の税理士が所属していますので、税理士会を通じて近くの税理士を知ることもできますし、税理士会を通じて知った税理士に相続税の申告書作成を依頼することも可能です。

デメリット

税理士会の無料相談で質問できる内容は、一般的な範囲の内容に留まるため、具体的な相続税の特例制度の適否や、節税手段について相談することは難しいです。

相談対応する税理士は会場ごとに違いますので、税理士会の無料相談会で同じ税理士に何度も相談することはできません。

無料相談会が予約制の場合、予約者数が上限に達すれば相談できない可能性もあるため、税理士会の無料相談会を利用する際は、お住まいの地域の無料相談会がいつ実施されるかを事前に調べる必要があります。

税理士会の利用方法

税理士会の無料相談会を利用する場合、お住まいの場所にある税理士会のホームページで相談日時等を確認してください。

開催日は税理士会によって違いますし、毎月相続税の無料相談会が実施されるとは限りません。

予約方法もそれぞれで異なるため、相談のしかたが不明な場合には、直接税理士会にお問い合わせください。

税理士会で相談するのに向いている人

相続税に関する知識が少ない方は、税理士に相談することで基礎的な知識を身に着けることができますし、相続税の申告をするのに必要な情報も確認できます。

税理士会の無料相談会は、役所や区民センターで実施することが多いため、税務署が遠方にある方は税理士会に相談するのも選択肢です。 相談内容は一般的な範囲に留まりますが、税務署よりも相続人の立場で相談に応じてくれますので、税務署に相談するハードルが高い方は税理士会の無料相談をご利用ください。

税理士事務所の無料相談の特徴

相続税に関する具体的な相談をしたい方は、税理士事務所の無料相談がオススメです。

税理士事務所ってどんな場所?

税理士事務所は、税金に関する手続きや申告を代行する事務所をいい、税務相談も業務の一つなので、税理士事務所に相続税に関する相談をすることもできます。

税理士事務所は1000人以上の全国規模の事務所もあれば、5人未満の個人事務所もあり規模がまちまちです。代表税理士が複数いる法人は、税理士法人の名称になります。規模感も一定の安心材料にはなりますが、相続税の相談をする際は、相続税に強い税理士事務所に相談するのがポイントです。

メリット

税理士事務所は、個別・具体的な相談ができるのが大きなメリットです。

税理士資格を有していない方は、有償・無償問わず個別相談を受けることができませんし、税務署も管轄外の納税者の個別相談は基本的に受け付けていません。

それに対し、税理士事務所は具体的な相談に応じることができるだけでなく、節税アドバイスも行えますので、相続税を節税する目的で相談したい方は有力な選択肢となります。

専門家への相談は有料であることが多いですが、初回の相談を無料で行っている税理士事務所も存在します。 相続税の相談をしてから、税理士事務所に申告書の作成依頼をするか決めることもできますので、相続税の申告をする予定がある方は、当初から税理士事務所に相談することを検討してください。

デメリット

無料相談の実施の有無は、税理士事務所ごとに異なります。

有料相談のみしかない税理士事務所や税理士法人もありますし、無料相談がある事務所でも、初回のみを無料にしている場所が多いです。

相談内容が相続税の基本的な部分の話であれば、無料で何度でも相談できる税務署や、国税局電話相談センターを利用した方が費用を抑えられます。

また、相続税を専門としていない税理士事務所に相談してしまうと、満足する回答が得られないこともあるので注意してください。

税理士事務所の利用方法

税理士事務所に無料相談をする場合、税理士事務所に連絡して相談日時の日程調整を行います。

相談料や無料相談の有無については、税理士事務所のホームページで確認できますので、指定されている方法に従って申し込みをしてください。

税理士事務所で相談するのに向いている人

相続税に詳しい民間の税理士は、相続財産の種類や相続人の家族構成等に応じた節税対策を提案してくれます。

複数の場所で税金相談をするとなれば、相談のたびに一から説明しないといけませんが、税理士事務所に相談した流れで申告書の作成依頼をすれば、説明する回数を減らせます。

税務署も税の専門家ですが、税金の徴収機関という立場上、節税のアドバイスはしてくれませんので、相続税を節税したい方は税理士事務所に相談してください。

相続税セミナーの無料相談の特徴

相続税セミナーは全国各地で定期的に実施されていますので、相続が発生する前に相続税の相談をしたい方は、相続税セミナーを受講するのも選択肢です。

相続税セミナーってどんな場所?

相続税セミナーは、銀行や証券会社、保険会社などが主催するセミナーです。

銀行等は相続税の専門家ではありませんが、実務で相続関連の手続きを行っていますので、相続税に関する知識・情報を持っている職員も少なくありません。 相続税の節税は生前から対策することも大切なので、相続税セミナーで知った対策を相続開始前に実行することで、相続税を抑えられることもあります。

メリット

相続税セミナーには、現役の税理士が講師になるケースが多いので、相談しながら相続税の知識を身に着けることができます。 主催者によっては、そのジャンルに沿った相続税の節税方法を教えてくれますので、実践的な節税方法を知りたい方にオススメできる相談先です。

デメリット

セミナーである以上、講師の話を複数人で聞くことになるため、相談できる回数は限られますし、個別に相談したい場合には別途申し込みを要します。

壇上した講師は主催者に依頼された人ですので、その講師に個別相談ができるとは限りません。

また、相続税セミナーは銀行や保険会社などが主催していることから、主催者が扱っている金融商品等が紹介される可能性があります。

相続税セミナーの利用方法

相続税セミナーは全国で実施されていますので、普段使っている金融機関や加入している保険会社が開催するセミナー情報を確認してください。

予約制の相続税セミナーは定員がありますので、早めに申し込んでください。

相続税セミナーで相談するのに向いている人

相続税セミナーで相談するのに向いている方は、相続が発生していない段階で、相続に関する知識・情報を入手したい人です。

たとえば、銀行の相続税セミナーであれば不動産関連、証券会社であれば金融商品を使った節税方法を知ることができます。

相続税には生命保険を活用した節税手段も存在するため、保険会社が主催する相続税セミナーに参加すれば、生命保険に関する具体的な節税情報が得られます。

相続税の無料相談先が決められない場合

相続税の相談先を選べない人は、次のポイントで相談先を決めてください。

相続税を節税したいなら「税理士事務所」

相続税の節税をしたい場合は、税理士事務所の無料相談を活用してください。

税務署は税金手続きや特例制度の内容を教えてくれることはありますが、聞かれた質問にしか回答しません。

節税アドバイスをすることもないため、特例制度の存在を知らないまま申告すれば、相続税を余分に支払うことになります。

税理士事務所は税の専門家であるだけでなく、ご家庭や相続財産の状況に応じた節税方法や特例制度の活用を提案できます。

無料相談で相続税の申告が不要であると判明すれば費用もかかりませんので、節税を第一に考える方は税理士事務所にご相談ください。とくに、相続税の実績豊富な税理士事務所を探すことがポイントです。

一番お手軽なのは「国税局電話相談センター」

相続税に関する基本的なことから知りたい方は、国税局電話相談センターを活用してください。

国税局電話相談センターは平日の日中であれば、どなたでも相談できますし、電話なので匿名性も確保されています。

管轄税務署の場所や、申告手続きで必要な書類等も教えてくれますので、何もわからない場合には、最初に国税局電話相談センターに相談してみてください。

費用をかけたくないなら「税務署窓口」

税務署は何度相談しても料金はかかりませんので、費用を抑えて相談したい方は税務署を活用してください。

面接相談の予約が取りにくいデメリットはありますが、早めに予約を取り、相談当日までに相続税以外の手続きを進めれば、相続に関する作業が停滞することもありません。

相続税を相談するなら税理士事務所がオススメ

相続税の無料相談の選択肢はいくつもありますが、最もオススメできる相談先は税理士事務所です。

家庭ごとに活用すべき節税手段は異なる

相続税には数多くの特例制度が存在し、相続財産の種類によって適用できる制度は異なります。

特例制度の適否は相続ごとに違いますし、特例制度の種類によっては相続が発生する前から準備を要するものもあります。

税理士事務所は相談者の方から必要な情報を聞くことで、適用できる特例制度の種類や節税方法を提示することができます。

また、相続税は申告だけでなく、納税資金の確保も重要なので、それなりの財産額以上の方は税理士に相談することを強く推奨します。

相続税対策は生前から実施しなければならない

相続税対策は、可能であれば相続が発生する前から講じることが望ましいです。

相続税は相続が発生した時点の財産に課される税金なので、相続開始前に財産を相続人等にうまく渡していれば、相続税の対象から外すことができます。

生前贈与は贈与税の対象となりますが、贈与税の特例制度を活用すれば贈与税を支払わずに済むものもあります。

税理士事務所以外の無料相談は、一般的な質問にしか回答してくれませんので、より深い相続税の相談をしたい方は、税理士事務所をお尋ねください。

相続税は税務調査対策も必須事項

相続税の申告書を提出した人のうち、10%程度は税務調査の対象となります。

所得税の税務調査を受ける確率は1%程度とされていますので、相続税は調査を受ける確率が高い税金です。

税務署は申告内容に誤りや疑義があるものを優先的に調査対象としますが、税理士が関与していない申告書のほうがどうしても計算誤りが多いため、税務署に狙われやすいと言えます。

税理士が作成した申告書は、表紙に税理士事務所の名前が明記されますし、ソフトを使って計算・印字がなされるため、単純な計算ミスを起こすことはまずありえないということを、税務署側もよく理解しています。

税務調査についてより詳しく知りたい方はこちらをご覧ください。

相続税に関する相談は税理士事務所へ

本記事でご紹介した相談先は、いずれも無料で相談することができますし、無料相談でも相続税に関する疑問点・不明点を解消できることが多いです。

ただ相続税の申告手続きが必要となる場合には、無料相談だけで不明点等を解消するのは難しく、効果的な相続税対策を実施するためには、より具体的な相談が必要です。

税理士事務所は初回相談を無料としている場所も多く、相談した流れで申告書作成を依頼することもできます。無料相談で見積りを出してもらい、依頼するかどうかは持ち帰って家族みんなで考えるというのも問題ありません。

相続税は、節税方法を知らないだけで納税額が数百万円、数千万円変わることがある税金ですので、相談先に迷っている方は税理士事務所に相談することをご検討ください。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。