相続で亡くなった人が保有していた株を引き継ぐ場合、相続税が課される可能性があります。

相続税における株価は納税者が計算しなければならず、相続する株の種類によって評価方法は異なります。

税務署から評価誤りとの指摘を受ければ、ペナルティが課されてしまいますので、本記事で株価の計算方法と、相続税を節税するために押さえるべきポイントをご確認ください。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人の代表税理士(VSG相続税理士法人)。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

三ツ本 純 税理士

相続専門の税理士(VSG相続税理士法人)。税理士業界に就職した後、10年以上相続税の専門税理士として活動、これまで600件以上の相続税申告に関わっている。横浜出身。書籍「令和3年度版 プロが教える! 失敗しない相続・贈与のすべて (COSMIC MOOK)」など

株式を取得した際にかかる相続税はどれくらい?

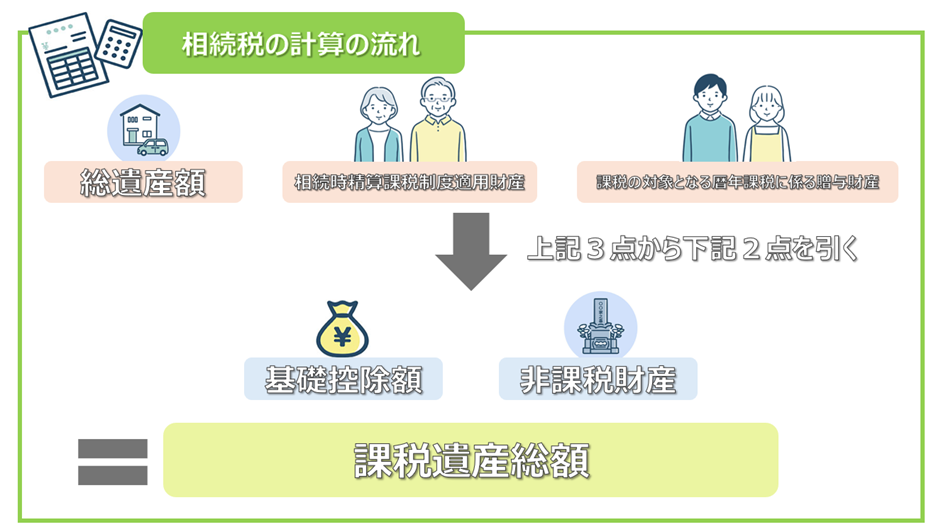

相続税は被相続人が保有していた財産全体に対して課される税金なので、取得した株式の価額だけで相続税の有無や、納税額を確認することはできません。

遺産が相続税の基礎控除額以内なら非課税

相続税には基礎控除額が設けられており、被相続人の遺産が基礎控除額以内であれば遺産に対する相続税はすべて非課税です。

相続税の基礎控除額は法定相続人の数によって変動し、相続人の数が多いほど基礎控除額は多くなります。

<<相続税の基礎控除額の計算方法>>

3,000万円+600万円×法定相続人の数=相続税の基礎控除額

たとえば相続人が3人のご家庭であれば、相続税の基礎控除額は4,800万円ですので、遺産が4,800万円以内であれば相続税は非課税です。

遺産が4,800万円を超えるときは、超過部分に相続税が課されますので、期限までに相続税の申告・納税手続きが必要です。

株式を相続した場合、株式を含めた相続財産全体の額が基礎控除額以内であれば、株式に対して相続税が課されることはありません。

しかし、被相続人が基礎控除額を超える財産を保有していたときは、株式の価額が少額でも相続税を納めることになります。

【相続税の計算の流れ】

相続財産が多いほど税率は高くなる

正味の遺産総額が、基礎控除額より多い場合には、基礎控除額を超える部分に相続税がかかってきます。

相続税は累進課税方式を採用していますので、相続財産の総額が大きいほど適用される税率は高くなります。

税額計算に当たっては、最初に課税遺産総額を民法に定める法定相続分に従って取得したものと仮定して、各法定相続人ごとの法定相続分に応じた取得金額を計算します。

計算した各々の仮の取得価額は、相続税の速算表に当てはめて税額計算を行い、算出した法定相続分ごとの税額を合計した額が相続税の総額となります。

<<相続税の総額の計算例>>

課税遺産総額・・・1億円

相続人3人(配偶者、長男、長女)

【法定相続分に応じた取得金額】

- 1億円÷1/2(配偶者の法定相続分)=5,000万円(配偶者の法定相続分に応じた取得金額)

- 1億円÷1/4(長男の法定相続分)=2,500万円(長男の法定相続分に応じた取得金額)

- 1億円÷1/4(長女の法定相続分)=2,500万円(長女法定相続分に応じた取得金額)

【取得金額に応じた税額】

- 5,000万円×20%-200万円=800万円(配偶者の取得価額に応じた税額)

- 2,500万円×15%-50万円=325万円(長男の取得価額に応じた税額)

- 2,500万円×15%-50万円=325万円(長女の取得価額に応じた税額)

- 800万円+325万円+325万円=1,450万円(相続税の総額)

<相続税の速算表>

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

株式の種類と評価単位

相続税における株式および株式に関する権利の価額は、1株(1個)ごとに評価しますので、亡くなった人(被相続人)が複数の銘柄を保有していたときは、銘柄別で株価を計算します。

また、相続税評価額の計算方法は、株式および株式に関する権利の区分ごとに定められています。

<株式および株式に関する権利の区分>

| 区分 | 控除額 |

| 上場株式 | 金融商品取引所に上場されている株式 |

| 気配相場等のある株式 | 次に該当する株式 ・登録銘柄および店頭管理銘柄 ・公開途上にある株式 |

| 非上場株式(取引相場のない株式) | 上記以外の株式 |

| 株式の割当てを受ける権利 | 株式の割当基準日の翌日から、株式の割当ての日までの間における株式の割当てを受ける権利 |

| 株主となる権利 | 株式の申込みに対して割当てがあった日の翌日から、会社の設立登記日の前日までの間における株式の引受けに係る権利 |

| 株式無償交付期待権 | 株式無償交付の基準日の翌日から、株式無償交付の効力が発生する日までの間における株式の無償交付を受けることができる権利 |

| 配当期待権 | 配当金交付の基準日の翌日から、配当金交付の効力が発生する日までの間における配当金を受けることができる権利 |

| ストックオプション | 会社法上の新株予約権が無償で付与されたもののうち、下記の「上場新株予約権」に該当するものを除いたもの (その目的たる株式が上場株式または気配相場等のある株式であり、かつ、課税時期が権利行使可能期間内にあるものに限る) |

| 上場新株予約権 | 無償で割り当てられた新株予約権のうち、金融商品取引所に上場されているものおよび上場廃止後権利行使可能期間内にあるもの |

上記の中で相続財産として計上されることが多い上場株式と非上場株式の評価方法を解説します。

上場株式の相続税評価額の計算方法

上場株式の相続税評価額は、次の価額のうち最も低い価額を評価額として採用します。

- 課税時期の最終価格

- 課税時期の属する月の毎日の最終価格の月平均額

- 課税時期の属する月の前月の毎日の最終価格の月平均額

- 課税時期の属する月の前々月の毎日の最終価格の月平均額

相続税における「課税時期」は、被相続人の死亡日をいいますので、株式を評価するときは相続発生日を基準に計算を行います。

課税時期に金融商品取引所が公表する最終価格がない場合や、その株式に権利落ちなどがあるときは、一定の修正を要します。

たとえば、課税時期に最終価格がないケースの「課税時期の最終価格」は、課税時期に最も近い日の最終価格です。

相続発生日が日曜日の場合、基本的には翌日(月曜日)の最終価格が課税時期の最終価格となりますが、祝日等の関係で課税時期に最も近い日の最終価格が2つあるときは、その2つの平均額を課税時期の最終価格とします。

上場株式の株価はインターネットで調べることもできますが、証券会社が発行する残高証明書で確認することもできます。

残高証明書には保有株式数だけでなく、課税時期の最終価格や各月の平均額などが記載されていますので、株式を預けていた証券会社等に残高証明書の発行依頼をしてください。

非上場株式の相続税評価額の計算方法

非上場株式は上場株式とは違い、株式を発行している会社の規模などによって相続税評価額の計算方法が変わります。

非上場株式の評価方法

非上場株式の評価方法は次の3種類です。

- 類似業種比準方式

- 純資産価額方式

- 配当還元方式

非上場会社の株式は上場株式とは違い、頻繁に取引されません。

そのため同じ株式でも、株式を発行した会社の経営支配力を持っている同族株主等と、それ以外の株主では、実質的な株式の価値が異なります。

非上場株式は原則として、純資産価額方式または類似業種比準方式を用いて株価を計算することになり、会社の規模によって用いる評価方法は定められています。 一方で、同族株主等が保有する株式に該当しない場合には、配当還元方式で評価額を計算します。

<会社の規模に応じた評価方法(同族株主等の場合)>

| 会社の規模 | 評価方法(原則) |

| 大会社 | 類似業種比準方式 |

| 中会社 | 併用方式 |

| 小会社 | 純資産価額方式 |

類似業種比準方式

類似業種比準方式は、評価対象となる会社に類似する業種の上場会社の株価をベースに株価を算定する方法です。

評価する会社の1株当たりの「配当金額」・「利益金額」・「純資産価額(簿価)」を比準させて、相続税評価額を計算します。

類似業種の業種目および業種目別株価等は、国税庁ホームページで確認することができます。

算出される株価は、一般的に類似業種比準方式の方が低くなる傾向にありますが、類似業種比準方式のみで計算できるのは、原則大会社に該当する企業に限られます。大会社は上場企業に近いといえるからです。

純資産価額方式

純資産価額方式は、会社の資産価値から株価を算定する方法です。

相続が開始した時点で会社を解散させたら株主にいくら返還されるかという視点から株価評価をするので、会社の総資産や負債を時価に洗い替え、その評価額をベースに株価を算出します。

資産価値が評価額に直結するため、保有資産が大きい会社ほど1株当たりの評価額が高くなります。

配当還元方式

配当還元方式は、同族株主以外の株主が取得した株式を評価する際に用いる評価方式です。

株式に対する年間の配当金額をベースに株式の価額を評価する方法で、純資産価額方式または類似業種比準方式といった原則的評価方式よりも算出される株価は低くなります。

非上場会社の株式は、原則的評価方式で計算するのが基本です。

しかし、同族株主以外の株主が取得した株式については、評価対象株式を発行している会社の規模にかかわらず、原則的評価方式に代えて、特例的評価方式である配当還元方式を用いて評価します。経営支配権のない人にとって、会社の価値はそれほど高くないからです。

ただし、配当還元方式による評価額が原則的評価方式よりも高くなる場合には、原則的評価方式で算出した価額を相続税評価額として採用することが認められています。

特定の評価会社に該当する株式の評価方法

非上場株式は会社の規模等に応じて評価方法が定められていますが、類似業種比準価額方式を使用することはできず、特殊な会社においては評価方法が別途定められています。

<特定の評価会社の種類>一般的な経営活動を行っていない状態の会社等

- 類似業種比準方式で評価する場合の3つの比準要素である「配当金額」、「利益金額」および「純資産価額(簿価)」のうち、直前期末の比準要素のいずれか2つおよび、直前々期末の比準要素のいずれか2つ以上がともにゼロである「比準要素数1の会社」に該当する株式

- 株式等の保有割合が一定の割合以上の会社である、「株式等保有特定会社」に該当する株式

- 土地等の保有割合が一定の割合以上の会社である、「土地保有特定会社」に該当する株式

- 課税時期において開業後の経過年数が3年未満の会社や、類似業種比準方式で評価する場合の3つの比準要素である「配当金額」・「利益金額」・「純資産価額(簿価)」の直前期末の比準要素が、いずれもゼロである「開業後3年未満の会社等」の株式

- 開業前または休業中の会社の株式

- 清算中の会社の株式

特定の評価会社のうち、「清算中の会社の株式」以外は原則として純資産価額方式、「清算中の会社の株式」については、清算分配見込額により相続税評価額を計算します。

ただし、同族株主以外の株主等が「開業前または休業中の会社の株式」と「清算中の会社の株式」以外の株式を取得した場合には、配当還元方式を用いて評価します。

株式を相続する際にやるべき相続税対策

相続はいつ発生するかわかりませんので、生前から株式を相続することが判明している場合には、相続開始前から対策するのがポイントです。

株式を生前贈与する

株式の相続税対策として効果的なのが、被相続人が保有する株式を生前に贈与する方法です。

相続税は相続開始時点で被相続人が保有する財産に対して課される税金なので、株式を生前に相続人等の名義に変更することで、課税対象となる相続財産を減らすことができます。

生前贈与した株式は贈与税の対象となりますが、贈与金額が年間110万円以内であれば贈与税はかかりません。 贈与税における上場株式の評価方法は、基本的に相続税の評価方法と同じなので、市場価値が高くなることが予想される上場株式については、株価が低い段階で贈与した方が節税になります。

同族会社の評価額を引き下げる

被相続人が同族会社を経営している場合、相続人は非上場株式を相続することになります。

非上場株式の評価方法は会社の規模などによって異なりますが、いずれの評価方法においても会社の資産価値が株価に反映されます。

相続開始時点で会社の資産価値が高ければ、相続税評価額も大きくなるため、状況次第では評価上の会社の資産価値を抑制する対策も必要です。

資産価値を引き下げる手段としては、役員報酬の引き上げや退職金の支給、不良在庫を処分して資産を組み換えるなどの方法があります。

なお、過度な節税行為は否認される恐れがありますので、同族会社の評価額に関する相続税対策は税理士と協議しながら実施してください。

相続税の特例制度を活用

相続税には数多くの特例制度があり、要件を満たせば複数の特例制度を併用して適用することもできます。

たとえば配偶者が取得した相続財産が1億6,000万円以下なら、「配偶者の税額軽減」の特例を適用することで、配偶者に対する相続税を全額非課税にできます。

同族会社の株式を後継者が引き継ぐときは、株式に対する納税猶予制度を活用することも選択肢です。

納税猶予制度は、相続税の支払いを先延ばしにする制度ですが、要件をクリアすれば猶予されている相続税の支払いが免除されます。

納税猶予制度の要件は厳しいため、適用できる相続人は限られますし、相続税の申告書を提出した後に守るべき要件もあります。

猶予期間中に要件を守れなくなった場合には、猶予されている相続税だけでなく、利子税も納めることになるため、適用するかは慎重に判断しなければなりません。

相続税の申告・納税手続きのしかた

遺産総額が相続税の基礎控除額を超える場合、相続税の申告手続きが必要です。

相続税の申告期限は10か月以内

相続税の申告期限は、被相続人が死亡したことを知った日の翌日から10か月以内です。

通信網が発達している現代において、被相続人が亡くなったことを知ったのが死亡日より後になるのは、先順位の相続人が放棄したなど、特殊なケースだと思われますので、知った日を証明できる手紙など、記録を残しておくことが必要です。基本的には死亡日の翌日から10か月以内に手続きします。

相続税の申告手続きは財産を取得した相続人等が行うことになりますが、申告書の提出先は被相続人が死亡した時点の住所地を管轄している税務署です。

相続税の申告書は、基本的に各相続人が協力して1部作成することになります。

各相続人がそれぞれ申告書を作成し、提出することも認められていますが、内容が違うと税務署から連絡がきますので、それぞれ依頼を受けた税理士同士で内容をすり合わせて申告をすることもあります。

相続税の支払いも10か月以内

相続税の納期限は申告期限と同じで、被相続人が死亡したことを知った日の翌日から10か月以内です。

相続税の申告書を提出する税務署の窓口や、金融機関などで税金を納めることになります。

<相続税の納付方法>

- 税務署窓口

- 金融機関

- コンビニ納付

- クレジットカード納付

相続税の支払いは、現金一括払いが原則です。

しかし、要件を満たせば、延納制度または物納制度を利用して相続税を納めることも認められています。

延納制度は税金を分割して納める方法で、制度を利用すれば納期限までに相続税を全額納める必要がなくなります。

ただし、納付が遅れた金額に対して利子税がかかりますので、納める税金の総額が増える点には注意が必要です。

物納制度は、現金ではなく物で税金を納める方法で、相続財産に金銭が少なく、現金で相続税を納めるのが困難な場合に適用ができます。

延納制度や物納制度を適用する際は、相続税の申告書の提出期限までに、申請書などの必要書類を提出しなければなりません。

申請が認められない場合には、納期限までに現金で一括払いすることになりますので、制度を利用する際は事前に税務署で適否確認を行ってください。

相続税の期限に関して詳しく知りたい方はこちらの記事をご覧ください。

申告ミスは加算税・延滞税の対象

申告期限までに相続税の申告書を提出しなかった場合や、申告内容に誤りがあった場合、ペナルティとして加算税・延滞税が課されます。

加算税は期限までに適正な申告書を提出しなかったことに対するペナルティで、脱税など悪質な納税者は重加算税が課されるので気を付けてください。

延滞税は、期限までに税金を納めなかったことに対するペナルティです。 相続財産の評価額に誤りがあれば、相続税の納税額が変わってしまいますので、すべての財産を正しく評価し、税額計算を行うことが大切です。

被相続人が死亡した年に譲渡した株式は準確定申告が必要

被相続人が生前に株式を売却し、その年に相続が発生した場合、準確定申告が必要となります。

準確定申告は、1月1日から死亡した日までに確定した所得金額および税額を計算して、相続の開始があったことを知った日の翌日から4か月以内に申告・納税をするものです。

相続人等が2人以上いる場合には、原則相続人等が連名で1つの準確定申告書を作成・提出することになります。

他の相続人等の氏名を付記して、各人が別々に準確定申告書を提出することも可能ですが、申告書を提出した相続人等は、他の相続人等に申告した内容を通知しなければなりません。

相続した株式を売却した際には譲渡所得税が課される

株式を売却した場合、利益に対して譲渡所得税が課されます。

利益は株式の売却金額から取得費を差し引いた額をいい、相続した株式は被相続人が購入した金額を取得費として計算します。

上場株式の場合、証券会社の「特例口座(源泉徴収有)」で取引した場合には、原則確定申告手続きは不要です。

しかし、相続した株式の種類によっては、「特例口座(源泉徴収有)」で取引できないものもありますので、その際は株式を売却した相続人等が所得税の確定申告をすることになります。

所得税の確定申告期間は、翌年2月16日から3月15日までの1か月間です。

所得税の確定申告では譲渡所得だけでなく、給与所得などその年に発生したすべての所得を合算して税額計算することになるので、譲渡所得以外の所得の記載漏れに注意してください。

相続税を支払った場合に適用できる特例制度

株式を取得する際に相続税を納めた人は、次の特例制度を適用することができます。

譲渡所得の取得費加算の特例

相続で取得した不動産や株式などの譲渡資産を一定期間内に売却した場合、譲渡資産を相続する際に納めた相続税を譲渡資産の取得費に加算できる、「取得費加算の特例」を適用できます。

<取得費加算の適用要件>

- 相続・遺贈で譲渡資産を取得した者が売却した

- 譲渡資産を取得する際に相続税を納めている

- 相続開始日の翌日から相続税の申告期限の翌日以後3年を経過する日までに、譲渡資産を売却した

- 株式等の譲渡が事業所得および雑所得に該当しない

相続した株式等を売却する場合、被相続人が譲渡資産を取得した金額を取得費として計算することになりますが、取得費加算の特例を適用できれば、納めた相続税の一部を取得費に加えられます。

相続した株式等を処分する予定があるときは、相続発生から3年10カ月以内に売却することも検討してください。

取得費加算の特例を適用する場合、所得税の確定申告書に特例を適用する旨を記載し、次の書類等を添付して提出する必要があります。

<添付書類>

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用](不動産に対して適用する場合)

- 株式等に係る譲渡所得等の金額の計算明細書(株式に対して適用する場合)

相続した非上場株式を発行会社に譲渡する際の特例制度

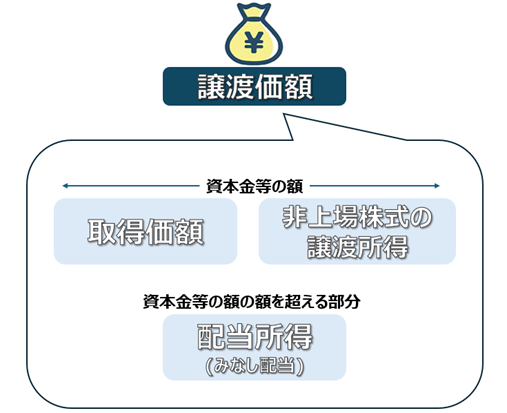

個人が所有する非上場株式を発行会社に直接譲渡する場合、発行会社から対価として受け取った金銭等は譲渡所得ではなく、配当所得とみなされるケースがあります。

実際には配当を受け取っていないにも関わらず、配当金を受け取ったとされ、配当所得として税金がかかります。いわゆる「みなし配当」というものです。

配当所得とみなされる部分(みなし配当)は、交付を受けた金銭の額および金銭以外の資産の価額の合計額が、発行会社の資本金等の額のうち、交付の基因となった株式に対応する部分(譲渡所得)の金額を超える場合における、超過部分の金額です。

非上場株式に対する配当所得は、所得税の総合課税で計算することになりますが、総合課税の最高税率は45%と非常に高いです。

しかし、次の要件を満たした相続または遺贈で取得した株式を譲渡する場合、譲渡対価が譲渡した非上場株式に係る資本金等の額を超えていたとしても、超過部分の金額はみなし配当課税ではなく、非上場株式の譲渡所得の収入金額とする特例制度を適用できます。

<特例制度の適用要件>

- 相続した個人が相続税を納めている

- 相続開始日の翌日から、相続税の申告書の提出期限の翌日以後3年を経過する日までの間に、相続税の課税の対象となった非上場株式をその発行会社に譲渡している

本特例を適用した場合、非上場株式の売却代金は全額譲渡所得の収入金額として計算することになりますが、譲渡所得税の税率は一律15%なので、非上場株式の売却代金が大きいほど高い節税効果が得られます。

また、譲渡所得の計算をする際、「譲渡所得の取得費加算の特例」を併用適用することが認められているため、適用要件を満たしていれば取得費の額を増やして利益を抑えることができます。

なお、本特例を適用するためには、非上場株式をその発行会社に譲渡する日までに、「相続財産に係る非上場株式をその発行会社に譲渡した場合のみなし配当課税の特例に関する届出書」を発行会社に提出しなければなりません。

発行会社については、譲り受けた日の属する年の翌年1月31日までに、本店または主たる事務所の税務署へ届出書を提出する必要があります。

まとめ

相続で株式を取得した場合、株式の種類によって相続税評価額の計算方法は異なります。

上場株式であれば、証券会社等に残高証明書の発行依頼をすることで評価額を確認できますが、非上場株式については相続人が会社の資産等から会社の価値を算出しなければなりません。

株式の評価額だけでは相続税がどの程度かかるかわかりませんので、相続が発生しましたら被相続人の全財産を把握し、財産ごとに評価額を計算してください。

相続税は、他の税金に比べて税務調査が実施される確率が高い税目ですので、評価のしかたや節税方法が不明な場合には、早い段階で税理士にご相談することをオススメします。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。