任意売却とは?競売との違いや条件、メリット・デメリットをわかりやすく解説

この記事でわかること

- 任意売却とは何かがわかる

- 任意売却と通常売却・競売との違いについて理解できる

- 任意売却のメリット・デメリットがわかる

住宅の購入は人生の中で、最も大きな買い物のひとつです。

大半の方が金融機関からの借り入れによって住宅を購入し、そして長期にわたる返済を続けます。

何事もなく返済を続けている方がいる一方で、想定外のアクシデントにより、住宅ローンの支払いが厳しくなる方がいらっしゃるのも事実です。

そのようなときに、任意売却という制度を利用し、苦しい住宅ローンの支払いから抜け出す方法について説明します。

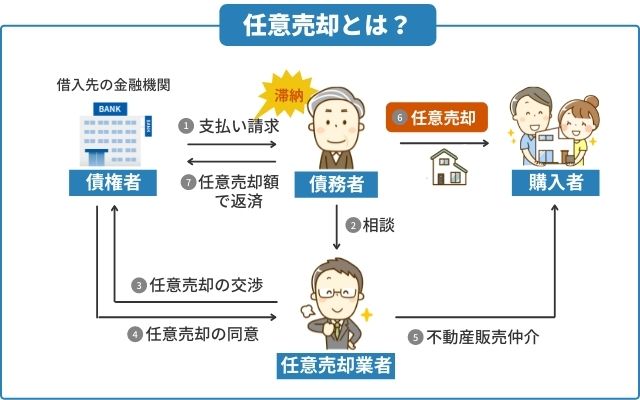

任意売却とは?

任意売却とは、借入先の金融機関(債権者)の同意を得て売却することです。

任意売却を行うのは、金融機関から住宅ローンを借りた方(債務者)が、何らかの事情によって住宅ローンの返済を滞納してしまっているケースが多いです。

一般的には、住宅ローンを滞納している状況が3~6ヶ月続いてしまうと、借入先である金融機関(債権者)は対象不動産を差し押さえて競売を実行します。

これは、融資している住宅ローンを少しでも多く回収しようとするためです。

しかし、住宅ローンの債務者はこれまで住んでいた家から半ば強制的に退去しなければいけません。

こうした場合に任意売却を実行すると、競売の実行をストップさせることができ、引越代金を確保しやすくなります。

任意売却と通常売却の違い

任意売却と通常売却には、どのような違いがあるのでしょうか。

| 任意売却 | 通常売却 | |

|---|---|---|

| 借入先金融機関(債権者)の同意は? | 必要 | 不要 |

| 売却金額は誰が決めるのか? | 債権者 | 債務者 |

通常の不動産売却であれば、抵当権の解除が必要です。

住宅ローンを組んでいる場合でも、売却価格が住宅ローンの残債を上回っていれば通常売却できます。

売却で得た金銭で抵当権を解除できるからです。

住宅ローンの残高が売却価格を上回っていたり、その他融資の担保になっていたりするケースでは、抵当権の解除は許されません。

しかし、任意売却を利用し債権者の了承を得れば抵当権の解除が可能です。

基本的に債権者は住宅ローンの借入先である金融機関であることが多いです。

任意売却は、返済を滞納していることが条件に設定されています。

3~6ヶ月ほど返済が滞ることで、債権者はローン残高の一括返済を求められます。

この際に滞納を解消するだけのお金がない場合に、任意売却を考える流れとなるのです。

任意売却と競売の違い

競売とは、債権者が抵当権の対象不動産を差し押さえ、法的手続きを経て強制的に売却することです。

所有者の意思は考慮されません。

流れとしては、まず借入先金融機関が所有不動産の売却について裁判所への申し立てを行います。

裁判所が借入先金融機関の申し立てを認めると、所有不動産を一般競争入札に出し、債務者は強制的に不動産を売却することとなります。

任意売却と通常売却との違いについては前述しましたが、ここでは「競売」との違いをみていきましょう。

まずは以下の表をご覧ください。

上記の通り、各項目で比較しても、任意売却の方が債務者側のメリットが多いことがわかるでしょう。

住宅ローンの返済を3~6ヶ月滞納すれば、融資を実行した金融機関(債権者)から「期限の利益の喪失」と判断され、住宅ローンの残債の一括返済が請求されます。

期限の利益は、期限と利益を分けて考えます。

- 期限・・・約束した期日通りに住宅ローンを返済すること

- 利益・・・期限を守っている限り、一括返済を求められないこと

つまり、住宅ローンの返済が滞ることにより、債務者が所持していた期限の利益が喪失すれば、債権者は強制的に競売にかけられる権利を得るのです。

任意売却のメリット

任意売却のメリットをご紹介します。

任意売却後もそのまま住み続けられる

任意売却すると、その後に住む場所を探さなければなりません。

しかし、任意売却が成立した場合、その後に引っ越さなくてもいい場合があります。

売却した家の新しい所有者から家を借り家賃を払うことで、今までの自宅に住み続けることができるからです。

買主がこのような契約に応じてくれるのであれば、生活環境を変更する必要がなく、大きなメリットとなります。

所有者の情報を公開しなくていい

競売が決まれば、裁判所は競売情報サイトに、競売対象の不動産や所在地、物件写真を公開します。

誰もが閲覧できるため、知人や近隣住民に競売にかかっていることを知られる可能性があります。

任意売却になれば通常売却と同じく、所有者の情報はどこにも公開されません。

ただし、不動産会社の販売活動により、売却物件であることを知られる可能性はあります。

売却後にローン残債の分割返済可能

売却価格にて住宅ローンを完済できないケースでは、残債が発生します。

通常売却の場合、手持ちの自己資金にて一括返済をしなければなりません。

しかし任意売却であれば、売却後は分割返済が可能です。

一般的には、0.5万円から2万円のレンジとなるため、無理のない返済が実現しやすいです。

引っ越し費用の軽減・時期の選択が可能になる

通常売却とほぼ同じく、買主との調整によって、ある程度の要望が叶います。

住宅所有者の意向によって、引っ越し時期等が左右されることはありません。

一方、競売では裁判所による強制的な手続きで落札者が裁判所にお金を納めれば、登記簿上も新所有者となるため、退去などのスケジュールは裁判所からの命令待ちとなります。

任意売却のデメリット

ここからはデメリットもご紹介します。

早めに売却活動を始める必要がある

任意売却で重要なのは、できる限り早く売却することです。

もし売れなかった場合は、住宅ローンを払い続けなければならないからです。

また任意売却の売却活動が長引いてしまうと、ローン支払いを待っている金融機関側は資金を回収できない恐れを考えて、競売を実行する可能性があります。

このような事態に陥らないためにも、できるだけ早く売却活動を始めるのがおすすめです。

借入先金融機関の承諾が難しい

任意売却を実行するためには、住宅ローンの抵当権を抹消するため、借入先金融機関からの承諾が必要です。

しかし、金融機関側からすると住宅の売却資金を住宅ローンに充当後、それでも住宅ローンの残債が残る場合は無担保状態のローン貸し出しとなります。

貸し倒れリスクが高まるため、一般的にはやむを得ない事情(離婚や住宅ローンの滞納)を除き、金融機関の承諾を得ることが難しいです。

金融機関との交渉や交渉するための専門業者を探すことなど、通常売却と比べ時間がかかるケースも珍しくありません。

売却した資金は手元に残らない

通常売却の場合、売却した資金を何に使うかは住宅所有者の自由ですが、任意売却の場合は、売却した資金は全て住宅ローンの返済をしなければなりません。

売却価格―(住宅ローン残債+仲介手数料+引っ越し費用)の差額があったときだけ、売却資金を自由に使えます。

任意売却のメリット・デメリットは以下の記事でも詳しく紹介しています。

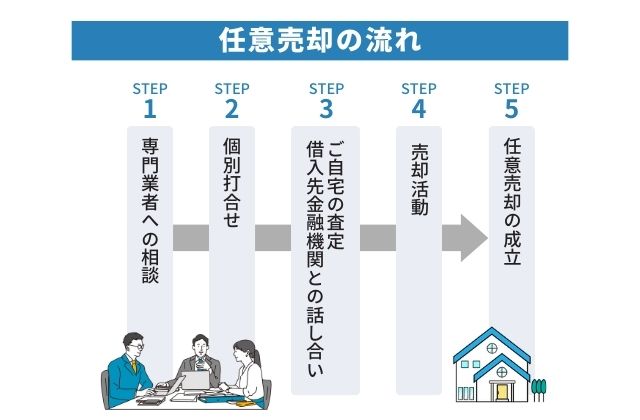

任意売却の流れ

任意売却の流れは次の通りです。

ステップ1:専門業者への相談

任意売却を目指す場合は、まず不動産会社に相談します。

債権者と相談する前に、専門業者であり任意売却の実績がある不動産会社なら、任意売却成功の可能性が高まります。

電話やメールの他、サイトに専門フォームを設けている場合もあるので活用しましょう。

最初は、個別打ち合わせの日程を決めます。

ステップ2:個別打合せ

不動産会社との個別打合せでは、債権者とどのように交渉するかについて話し合います。

任意売却は、債権者の許可が必要です。

綿密に打ち合わせて、許可が得られるように努めましょう。

打ち合わせには、住宅ローンの残高証明や滞納状況の提示が必要です。

マンションの場合は管理費、修繕積立金などの滞納有無も確認してから相談してください。

固定資産評価額、住宅ローンの返済状況などを考慮しながら、個別打合せを進めます。

ステップ3:ご自宅の査定・借入先金融機関との話し合い

不動産会社との個別打合せが終わったら、債権者との交渉に移ります。

前述の通り、任意売却は所有不動産の売却価格を債権者が決定します。

不動産会社の物件査定は必須の情報であるため、所有者と不動産会社・債権者が価格設定のたたき台となるのです。

ステップ4:売却活動

債権者との交渉が成功して任意売却の利用ができれば、不動産の売却活動へと進みます。

まずは、不動産会社と媒介契約を結びますが、媒介契約には専任媒介契約と専属専任媒介契約があります。

専任媒介契約は、特定の不動産会社1社と契約しますが、所有者自身が購入者を探すことも可能です。

一方で専属専任媒介契約は、特定の不動産会社1社と契約し、契約した不動産会社のみが購入者を探すことになります。

ステップ5:任意売却の成立

対象物件の買い手が現れ、契約の合意を得れば任意売却契約成立へと進みます。

債権者へ買い手が記載した申込書と売買代金配分表を提出し、債権者の許可を得なければなりません。

債権者の許可を得てから買い手と売買契約を締結し、契約後は明け渡し日までに速やかに引っ越す必要があります。

売買契約内容によって若干異なりますが、決済は1ヶ月~1ヶ月半となります。

任意売却後に残債が残った場合の対処法は?

任意売却は債権者が売却価格を決定しますが、場合によっては所有物件の売却後も住宅ローンを完済できないこともあります。

残債+諸費用が売却金額より多い場合

所有物件を任意売却しても、住宅ローンが残るケースも少なくありません。

購入時よりも土地や評価が下がるなどした場合に起こります。

いわゆるオーバーローン状態です。

任意売却の目的の1つは、債権者にとって不良債権にならないことです。

債権者が恐れることは債務者の自己破産であるため、不動産会社を交えて債権者と話し合いましょう。

話し合いがこじれるようであれば、弁護士などの専門家への相談を検討することをおすすめします。

売却金額が残債+諸費用より多い場合

所有物件を任意売却した売却金額が住宅ローンの残債と諸費用を足した金額よりも多い場合は、所得を得ることになります。

いわゆるアンダーローンとなり、場合によっては確定申告をして所得税や住民税を納めなければなりません。

任意売却ではめずらしいケースですが、債務者は住宅ローンの残債がなくなり自由に使えるお金も手に入れられます。

アンダーローンを目指すのであれば少しでも高く売却できるように、一括サイトなどの利用と実績のある不動産選びが重要です。

自己破産になることもある

任意売却が成立しても住宅ローンの残債が多ければ、返済が難しい場合もあります。

このようなケースでは自己破産も選択肢に入れなければ、生活が立ち行かなくなるかもしれません。

自己破産すれば債務はなくなりますが、クレジットカードなどが数年間作れなくなります。

判断に迷うようなら、弁護士に相談して状況に応じた適切な対応を決定しましょう。

まとめ

任意売却とは、債権者の同意を得て不動産を売却することです。

ローン滞納による競売を避けるために利用されることが多く、ローンが残った状態でも売却できます。

任意売却は競売よりも高値で売却できる可能性が高く、所有者の情報が公開されないためプライバシーが守られることなどがメリットです。

一方で、借入先金融機関からの承諾が難しく、売却資金が手元に残らないなどのデメリットもあるため、任意売却という手法をよく理解してから検討するようにしましょう。

任意売却について前向きに検討している方、任意売却すべきなのか見極めたいと考えている方は、不動産の専門家と税の専門家の徹底したサポートを受けられる不動産売却マップまでご相談ください。