マンション売却時にかかる税金と利用できる控除を徹底解説

マンションを売却すると所得としてお金を得ることになりますが、仲介手数料や税金など意外と出費も多いものです。

あらかじめマンションの売却にかかる諸費用や税金の全貌を把握しておかなければ、のちのち大きな支払いが待ち受けていた!という事態になりかねません。

ここではマンションを売るときに発生する売却税や利用できる控除について解説します。

マンションが高く売れたのに、損をしないためにも最後まで読んでみてください。

マンション売却時にかかる税金

マンションを売却するときには、以下の税金がかかります。

- 印紙税

- 登録免許税

- 譲渡所得税

- 復興特別税

印紙税と登録免許税はマンション売買の利益が出ても出なくでも必要な税金ですが、譲渡所得税と復興特別税は利益が出たときにのみ支払い義務が発生する税金です。

それぞれについて詳しくみていきましょう。

印紙税

印紙税とは、マンション売却時に取り交わす契約書などの文書に課税される税金で、収入印紙税とも呼ばれます。

印紙税の金額は、マンションの売却金額によって以下のように異なります。

| 売買価格 | 印紙税額 |

|---|---|

| 100万〜500万円以下 | 2,000円 |

| 500万〜1000万円以下 | 10,000円 |

| 1000万〜5000万円以下 | 20,000円 |

| 5000万〜1億円以下 | 60,000円 |

印紙税が課される代表的な文書は、不動産売買契約書、工事請負契約書、約束手形などが挙げられます。

マンション売却の際契約書は買主用と売主用に1通ずつ作成されるので、印紙税は買主と売主で1枚分ずつ負担します。

登録免許税

住宅ローンを組んで購入したマンションを売るときは、そのマンションには抵当権が設定されています。

抵当権とは、銀行が債務者に融資する際に、万が一支払いができない、滞ったときにその土地やマンションを担保として売り払う権利のことです。

住宅ローンを完済し、抵当権を抹消しなければマンションを売却することができません。

この抵当権抹消登記は、不動産1つにつき1000円必要です。

この手続きは専門性が高いため司法書士などに依頼することになるでしょう。

また登録免許税とは不動産の名義変更にかかる税金で、売主・買主どちらにも支払い義務がありますが、通常は買い手側が支払う税金です。

譲渡所得税

譲渡所得税とはマンションを売却して、利益が出た場合に発生する税金です。

譲渡所得税は住民税と所得税それぞれに課税されます。

譲渡所得税は以下の計算で、おおよその金額を知ることができます。

【譲渡所得税の計算方法】

譲渡所得税 = 課税譲渡所得(譲渡所得-特別控除) × 税率

課税譲渡所得とは、マンションを売却して得た金額から、マンションを購入費用と譲渡に際してかかった費用を差し引いたものです。

取得費用は購入代金だけでなく仲介手数料や印紙税、登記費用など不動産の購入に必要な費用を含みます。

そして譲渡費用も売却時に必要となった仲介手数料や印紙税などをいいます。

税率はマンションを売った年の1月1日の時点で、所有期間が5年以下なら短期譲渡所得となり税率は39.63%、所有期間が5年を超えていれば長期譲渡所得となり税率は20.315%です。

復興特別税

復興特別税とは、東日本大震災の復興のために使われる税金で、復興税とも呼ばれています。

この復興特別税がかかるのは、2013年から2037年までに所得税を納める義務のある人でマンションを売却した年の所得税が対象です。

【復興特別税の計算方法】

復興特別所得税 = (譲渡所得 × 所得税率) × 2.1%

復興特別所得税の税率は一律2.1%です。

この税金はマンションを売却して利益がでた場合のみ課税されますが、売却した不動産が居住用財産(マイホーム)の場合には、3,000万円の特別控除を適用できます。

3,000万円以上の利益がないのであれば、この控除によって復興特別税も発生しません。

マンション売却時にかかる税金を払う時期

マンション売却時にかかる税金は、以下のタイミングで支払います。

| 税金の種類 | 支払い時期 |

|---|---|

| 印紙税 | 契約時 |

| 登録免許税 | 引き渡し時 |

| 譲渡所得税 | 原則として売却した翌年の2月16日~3月15日 |

| 特別復興税 | 原則として売却した翌年の2月16日~3月15日 |

| 住民税 | 売却した翌年度の6月以降 |

特に譲渡所得税・住民税などは引っ越し時期が1年の早いうちであれば、支払いはかなり先になるため忘れずに売却して得た利益から残しておきましょう。

またこれらは金額が大きめになる可能性があるので注意しましょう。

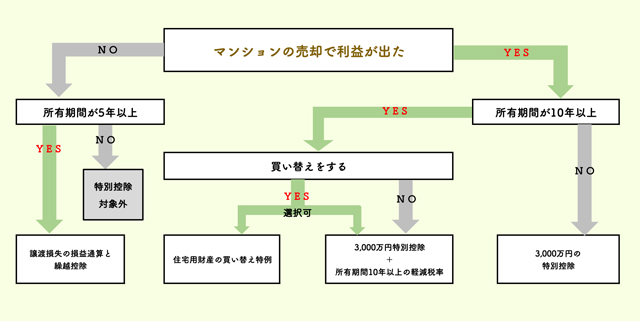

マンション売却時に利用できる控除

マンションを売却したときに適用できる控除は、さまざまあります。

大きな控除が受けられるものもあるため、せっかく得た利益を無駄にしないためにも、利用できるものを把握しておきましょう。

3000万円特別控除

3000万円特別控除とは、マイホームの定義を満たした物件を売却したときに、譲渡所得から最大3000万円を差し引くことができるものです。

つまり譲渡所得が3000万円以下であれば譲渡所得税はかからないことになるため、該当するのであれば、必ず利用しましょう。

【マイホームの定義】

- 1.現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

- 2.転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 3.災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 4.転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取り壊し後1年以内か、いずれか早い日までに譲渡する場合(取り壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

3000万円特別控除を利用するためには、売却した翌年に税務署へ申告と、確定申告が必須です。

申告時期は通常の所得税の確定申告と同様、2月16日~3月15日です。

申告の方法は、税務署に出向いて提出するほか、郵送で送付する方法、電子申告・納税システム(e-Tax)で申告する方法などがあります。

住宅用財産の買い替え特例

住宅用財産の買い替え特例は、マイホームの所有期間が10年超え、売却価格よりも高い価格で新しい物件に買い換えた場合に利用できる特例です。

新築の住宅に買い替えた際などに起こり得る事例でしょう。

住宅を売却したときにえら利益は(譲渡益)は、売却した年の課税の対象になるのが基本です。

しかし、新居の購入金額が売却金額よりも高い場合は、買い換えた新居を売却するときまで、課税が繰り延べできます。

これは課税を先延ばしにしているだけで、免除されているわけではないことに注意しましょう。

この特例を利用するためには要件を満たした上で、確定申告をすることが条件となります。

確定申告に必要な書類は、以下の通りです。

確定申告に必要な書類

- 内訳書

- 所有が10年を超えることを証明する書類

- 面積を明らかにするもの

- 住民票

- 売買契約書の写し

- 耐火耐震建築物であることの証明書

譲渡損失の損益通算および繰越控除の特例

譲渡損失の損益通算および繰越控除の特例とは、マンションの売却額が購入額より低く、譲渡所得がマイナスになった場合に使える特例です。

譲渡した年に発生した損失を翌年以後3年間にわたって、ほかの給与所得と損益通算することができます。

確定申告時に申告しましょう。

取得費加算の特例

取得費加算の特例とは、親から相続したマンションを売却する際にそのマンションの取得費として相続税の一定額を加算できる控除です。

この特例を受けるためには確定申告をすることが必要です。

確定申告書には、以下の書類と添付しましょう。

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書

マンション売却時にかかる税についての注意点

マンション売却時に課税される税金について以下のことについて確認しておきましょう。

- 投資用のマンションを売却する場合、消費税がかかる

- 税の仕組みを理解しておくこと

投資用のマンションを売却する場合、消費税がかかる

通常個人がマンションやアパートを売った場合、消費税は課税されませんが、これは居住用の物件を売る場合に限ります。

個人であっても投資用のマンションを売却する場合は、法人と同等に消費税にも課税されます。

ただし以下の例外もあることを知っておきましょう。

- 2年前の事業所得が1,000万円以下の場合は対象とはならない

- 土地は課税対象とはならない

初めて投資用のマンションを売却する場合は、消費税は課税されません。

また投資用であっても土地と建物を売る場合に課税されるのは建物のみです。

税の仕組みを理解しておくこと

不動産を売却する際にはさまざまな税金が課税されます。

課税の仕組みを理解していないと後から想定外の納税額に驚くことになるので注意しましょう。

特に所得税や住民税は翌年の納税になるため、売り上げから残しておくようにしましょう。

またマンション売却時に確定申告が必要です。

申告漏れがあると、控除を受けられないばかりかペナルティを受ける可能性もあるため注意しましょう。

まとめ

マンションの売却や売却に伴って発生する税金は、複雑ですが、避けては通れないものです。

全てを理解しなくてもいいですが、売却後には税金が発生すること、確定申告が必要であること、利用できる控除があるかもしれないことは覚えておきましょう。

おおよその税金額が把握できれば、自身にとっていつマンションを売るのが最適なのか、売却価格の判断がしやすくなりますよ。