居住用財産とは?売却時に使える控除・特例をわかりやすく解説

この記事でわかること

- 居住用財産とは何かがわかる

- 居住用財産の判定基準がわかる

- 居住用財産を売却するときに活用できる控除や特例の手続きがわかる

身近な不動産売却の例は様々であり、不要な土地を売却して固定資産税を抑える、または相続した家を売却してマンションの購入資金にするようなケースもあります。

しかし不動産売却で得た利益には譲渡所得税がかかり、自由に使えるお金は限定されるため、何らかの節税対策も必要になるでしょう。

一方、居住用財産として使っていた土地・建物にはいくつかの優遇税制があり、有利な売却が可能となります。

ただし、居住用財産は厳密に定義されているので、売却予定の不動産が居住用財産にあたるかどうか、しっかり把握しておく必要もあります。

今回は居住用財産となる不動産の種類や、売却時に使える特例や控除を解説しますので、不動産売却を検討中の方はぜひ参考にしてください。

居住用財産とは

居住用財産とは、簡単にいうとマイホームのことで、生活拠点となっている家屋や敷地を指します。

売却予定の不動産が居住用財産に該当する場合は控除や特例などが利用できるため、税負担はかなり軽くなるでしょう。

居住用財産として認められるのは、一時的ではなく継続して住んでいる家屋です。

売却時の優遇税制が関係するため、一時的な利用かどうかは税法上の判断になります。

短期的な仮住まいの住宅や別荘は対象外ですが、建物の設備や家族の生活実態などを考慮するため、住民票が別の住所でも居住用財産になる可能性があります。

居住用財産かどうかの判断基準

売却予定の不動産が居住用財産になるかどうか、以下の基準によって判断します。

- 個人が居住用に使っている国内不動産であり、各特例の要件となる所有期間を満たしている

- 居住用として使わなくなった日から、3年後の12月31日までに売却する

- 家屋を解体した場合、解体した年の1月1日から現在まで各特例の要件となる所有期間を満たしており、解体から1年以内に売買契約し、かつ居住用に使わなくなった日から3年後の12月31日までに売却する

- 居住用家屋を災害等により滅失した場合、滅失した年の1月1日時点で、当該家屋の敷地が各特例の要件となる所有期間を満たしており、滅失日から3年後の12月31日までに売却する

単身赴任していた場合は居住用財産になる?

継続して住んでいることが居住用財産の条件ですが、仕事都合などにより、自宅を離れて単身赴任するケースもあります。

このような場合は自宅に継続して配偶者が住んでおり、単身赴任の期間終了後、本人が戻ってくることが明らかであれば、居住用財産として認められます。

なお、病気療養などのために自宅を離れており、その後自宅に戻ってくる場合も同様の扱いです。

居住用財産の3,000万円特別控除

居住用財産を売却した場合、以下の計算がプラスになれば利益が出ている状態であり、利益に対して譲渡所得税(所得税・復興所得税・住民税)が課税されます。

居住用財産の所有期間によって税率は約20%、または約40%になりますが、一定要件を満たすと3,000万円の特別控除を受けられます。

譲渡所得から3,000万円を控除できるので、税金がゼロ円になる可能性もあります。

居住用財産の3,000万円特別控除については、以下の記事で詳しく解説しているので、ご覧ください。

居住用財産の3,000万円特別控除の要件

以下の要件を満たして居住用財産を売却した場合、譲渡所得から3,000万円を控除できます。

- 居住用財産の売却であること

- 売却先が親子や夫婦、同族会社など特別な間柄にないこと

- 居住しなくなった日から3年後の12月31日までに売却すること

- 家屋を解体した場合は解体日から1年以内に譲渡契約を結び、3年後の12月31日までに売却すること

- 家屋の解体日から譲渡契約の締結日まで、賃貸として使っていないこと

- 売却した年の前年および前々年に、3,000万円の特別控除やその他の特例を使っていないこと

居住用財産の所有期間は問われませんが、基本的には他人に売却(譲渡)するケースで使える特例です。

居住用財産の3,000万円特別控除に必要な手続き

3,000万円の特別控除を受けるためには確定申告が必要であり、毎年2月16日~3月15日の間に税務署へ申告します。

確定申告書は「B」の様式を使いますが、申告の際には以下の書類も添付してください。

必要な書類

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- マイナンバーカード

- 本人確認書類(運転免許証等)

- 売買契約書(自宅購入時の契約書と売却したときの契約書)

- 自宅の購入時にかかった各種費用の領収書

- 売却にかかった各種費用の領収書

なお、居住用財産の所有期間が10年超であれば、次に解説する軽減税率の特例も併用できます。

参考:確定申告書B(国税庁)

居住用財産の軽減税率の特例

3,000万円の特別控除と併用できる特例ですが、居住用財産の所有期間が10年を超える場合、譲渡所得に対する税率が軽減されます。

本来であれば約20.315%の税率ですが、特例を受けると14.21%に下がります。

居住用財産の譲渡所得税の軽減税率については、以下の記事で詳しく解説していますのでご覧ください。

居住用財産の軽減税率の特例の要件

10年以上所有していた居住用財産を売却する場合、以下の要件を満たしていれば軽減税率が適用されます。

所有期間を間違えないよう、取得時の売買契約書や登記事項証明書で確認しておきましょう。

- 譲渡した年の1月1日現在で居住用財産を10年以上所有していること

- 親子や夫婦など特別な関係にある者への売却ではないこと

- 居住しなくなった日から3年後の12月31日までに売却すること

- 家屋の解体日から1年以内に譲渡契約を結び、3年後の12月31日までに売却すること

- 家屋を解体して更地にした場合、譲渡契約の締結日まで賃貸として使っていないこと

- 3,000万円の特別控除以外の特例を使っていないこと

- 過去3年間に軽減税率の特例を使っていないこと

なお、過去に同じ特例を使っていた場合は3年経過している必要があります。

居住用財産の軽減税率の特例に必要な手続き

軽減税率の特例にも確定申告が必要なので2月16日~3月15日の間に済ませましょう。

特例を使った結果、税金が発生しない場合でも申告は必要であり、申告の際には以下の書類を提出します。

必要な書類

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 売却した居住用財産(土地と家屋)の登記事項証明書

- 居住用財産として使っていたことを証明できる書類

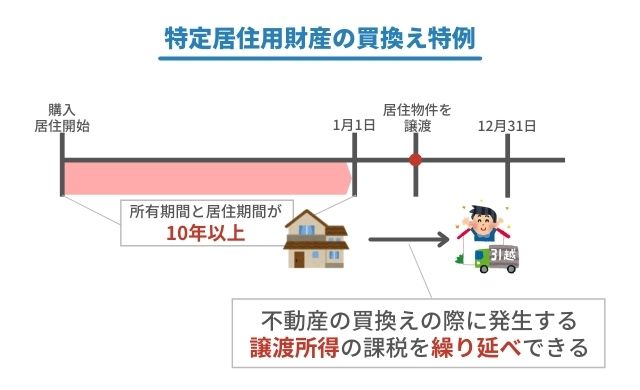

特定の居住用財産の買換え特例

現在住んでいる居住用財産より、買い換え後の金額が大きい場合に使える特例であり、譲渡所得にかかる税金を将来に繰り延べることができます。

ただし、買い換え後の居住用財産を売却すると、「以前の住居+現在の住居」の譲渡所得に課税されるので、特例を使うかどうかは慎重な検討が必要になります。

居住用財産の買換え特例については、以下の記事で詳しく解説しているので、ご覧ください。

特定の居住用財産の買換え特例の要件

居住用財産の買換え特例は2023年(令和5年)12月31日までの措置であり、以下の要件も満たす必要があります。

【売却する居住用財産の要件】

- 2023年(令和5年)12月31日までの買い換え

- 所有期間と居住期間が10年以上

- 居住しなくなった日から3年後の12月31日まで売却

- 売却価格が1億円以下

- 自宅の売却先が特別な関係の者ではない

- 他の特例を使っていない

【買い換え後の居住用財産の要件】

- 建物の床面積が50㎡以上、敷地面積が500㎡以下

- 取得した年の翌年12月31日まで住み続ける

- 中古住宅の場合は一定の耐震基準をクリアしている

大変厳しい要件で、期間も限定されているため、検討する際には専門家の意見も必要になるでしょう。

特定の居住用財産の買換え特例の手続き

他の特例や控除と同じく確定申告が必要であり、申告書には以下の書類を添付します。

必要な書類

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 所有期間が10年超であることを証明する書類(登記事項証明書など)

- 売却価格が1億円以下であることを証明する書類(売買契約書の写しなど)

居住用財産の控除・特例を受けられないケース

同一生計の親族や同族会社へ居住用財産を売却すると、特例や控除が受けられなくなるので注意しましょう。

生計が別であっても、配偶者や直系血族(親や子どもなど)へ売却する場合、また同族株主が過半数の株式を保有する会社に売却する場合も、特例や控除は使えません。

なお、同一生計については以下のように判定します。

- 同一の家屋に居住する親族であり、それぞれ独立した生活を営んでいない

- 勤務や修学、療養などにより別に生活しているが、親族間で生活費や学資金、療養費などの送金があり、余暇の際には親族とともに生活している

まとめ

居住用財産の判定は生活実態に直結しているため、別荘や別宅が居住用財産として判定されるケースもあります。

税制的には、人が住み続けている土地・家屋に優遇税制を適用するスタンスなので、売却予定の不動産が居住用財産かどうかで税負担は大きく変わるでしょう。

特に10年以上所有している居住用財産には、3,000万円の特別控除と軽減税率が併用可能であり、さらに2023年末まで買換え特例も選択できます。

ただし、特例の要件は複雑であり、見逃しやすい項目もあるため、不動産会社や税理士に相談しながら検討するとよいでしょう。