特定の居住用財産の買換え特例とは何かわかりやすく解説!

これからマイホームを買い換えたいとお考えの方はいらっしゃいませんか?

そんな方のためにお得な特例情報を今回お伝えできればと思っております。

特定の居住用財産の買換え特例を活用すれば、お得にマイホームを買い替えられる可能性が高まります。

しかし、この記事を読んでいる人の中には、特例を利用する条件や手続きの方法を知らない人もいるでしょう。

そこで本記事では、特定の居住用財産の買換え特例を詳しく解説します。

利用条件や注意点について分かりやすく解説をしていきますので、ぜひ最後までお読みください。

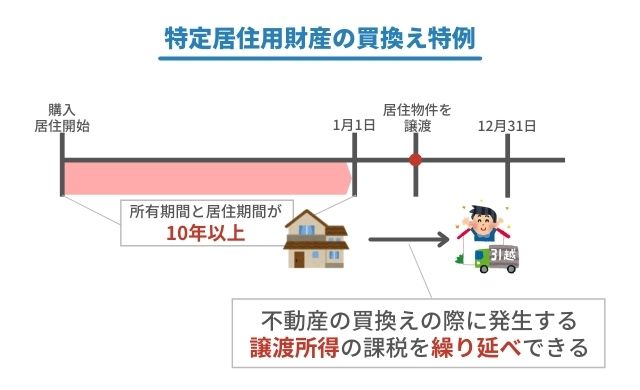

特定居住用財産の買換え特例とは

特定居住用財産の買換え特例とは、一定の条件を満たした人が居住用の不動産を買い替える際に適用できる特例のことです。

対象者の一例として、1993年4月1日から2021年12月31日の期間内の1月1日時点で居住年数が10年以上の住宅や土地を譲渡された人が挙げられます。

特例が適用されると、不動産の買換えの際に発生する譲渡所得の課税を繰り延べできます。

譲渡所得とは、居住用の不動産を売却した際に発生した金額から不動産の取得費用と売却時にかかった費用を足した金額を差し引いた売却益です。

譲渡所得は、以下の計算式で算出できます。

また、売却益が3,000万円以上発生した場合は、特別控除や分離課税などを活用するよりも、特定居住用財産の買換え特例を利用した方がお得になる可能性があります。

特例の要件

特例を受けるためには現状としてその建物に居住しているのか、すでに取り壊されてしまったのかが問題となります。

前者の場合には、居住建物を売却すること、借地権又は敷地も一緒に売却すること、そして居住していた日より3年目の年末までに住宅を売却することが必要です。

一方で、後者の場合には、以下の要件を満たさなければいけません。

- ・建物を取り壊してから契約までに駐車場等の利用に供していない

- ・敷地を建物が取り壊された1月1日時点で10年超所有している

- ・建物が取り壊されてから1年以内に譲渡契約を結ぶこと

- ・居住をしなくなった後に3年以内に売却をしていること

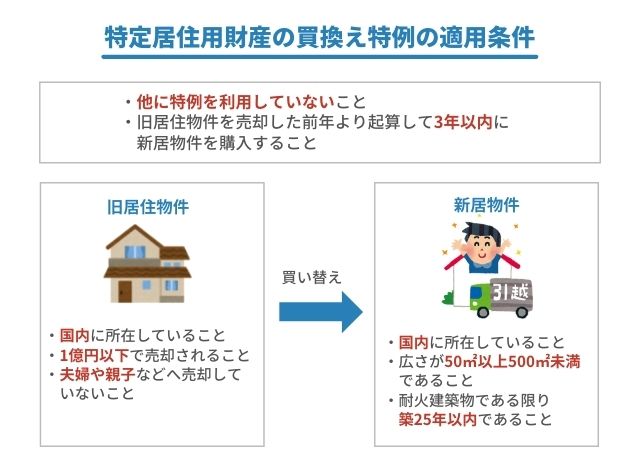

他に特例を利用していないこと

本特例を利用するためには、その他の特例が前々年までに適用されていないことが条件となります。

損益通算等の特例を受けている場合もあるため、見落としのないようにご確認ください。

国内に所在していること

買換えの対象となるマイホームのみならず、売却した不動産も国内に所在していることが必要です。

残念ながら海外の不動産の場合には特例適用の対象とはなりません。

1億円以下で売却されること

マイホームは1億円以下で売却されることが必要です。

分割して売却したときは、5年以内である限り通算することで対応されます。

10年を超えて所有していること

マイホームを売却した年の1月1日時点で10年を超えて所有していることが必要です。

床面積が所定の広さであること

買換え対象のマイホームの床面積は、50平米以上500平米未満でなければいけません。

特例適用対象のために、一定の範囲が要求されています。

相手と夫婦・親子などの関係性でないこと

買換えを行う当事者が親子など関係性の深いものであってはいけません。

買換えの特例は、夫婦や親子などへ不動産を売却した場合は、適用外となっています。

夫婦でなくとも内縁関係や生計を一にする親族、売却後に売主と買主が同居する場合なども適用外で、事前に調査が行われます。

このほかにも、特殊な関係にある法人に不動産を売却した場合にも特例は適用されません。

買い換えのタイミング

マイホームを売却した前年より起算して3年以内に買換えマイホームを購入することが必要で、さらに一定期間内に居住することが求められます。

建物の耐火性

マイホームが中古である場合には、耐火建築物である限り築25年以内であることが求められます。

ただし、耐震性を有する場合には、築年数は問題になりません。

このほかにも、特例が適用になるケースもあり、詳細な要件が設けられているため、詳しい情報を知りたい人は、国税庁のホームページをご確認ください。

現在の住宅の金額が元の住宅より低い場合は?

売却した住宅よりも金額が低い住宅に買い替えた場合は、売却価格と購入価格に基づいて譲渡益を算出し、譲渡益から割り出された譲渡所得に対して課税されます。

具体的な計算方法は、以下のとおりです。

- 1.収入金額を計算する

売却価格-購入価格=収入金額(譲渡益) - 2.必要経費を算出する

(売却した居住用住宅の取得費用+譲渡費用)×(収入金額÷売却価格)=必要経費 - 3.住宅の買換えで発生した収入から必要経費を差し引いて、譲渡所得を計算する

収入金額-必要経費=譲渡所得が課税される対象金額

特定居住用財産の買換え特例に関する注意点

特定居住用財産の買換え特例を利用する場合は、以下で解説する注意点に気をつけるようにしましょう。

譲渡税の繰り延べは免除ではない

買換えの特例を利用しても、譲渡税の支払を免除されるわけではありません。

免除とは支払いの必要性がなくなることを意味しますが、繰り延べはあくまでも支払いを将来に先延ばしにできることを指します。

特例を利用すれば居住用の住宅を買い替えした年度に譲渡税を支払わなくても済みますが、翌年以降に支払う義務があります。

将来の家計負担を考慮せずに特例を利用した場合、先延ばしにした譲渡税の支払いによって将来の家計にしわ寄せがいく可能性があるため、注意が必要です。

確定申告を行うこと

本特例の適用を受けるためには確定申告をしていることが必要となりますので、必要書類を準備して適切に行うようにしましょう。

確定申告を行う際に必要な書類の一例は、次のとおりです。

- ・譲渡所得計算明細書

- ・譲渡に関する書類(売買契約書、譲渡の対価が1億円以下を証明できるもの)

- ・譲渡した不動産の登記事項証明書もしくは登記簿謄本・抄本

- ・住民票の写し

- ・買換え資産の明細書

- ・買換え資産の購入金額を証明する書類(契約書、領収書のコピー)

- ・買換え不動産の登記事項証明書もしくは登記簿謄本・抄本

- ・住民票の写し(買換え資産の所在地に変更したもの)など

譲渡所得における確定申告の期限は、資産を譲渡した年の翌年2月16日から3月15日までです。

この期間中に確定申告が難しいときは、原則、最長5年間まで遡って申告が可能です。

ただし、場合によっては無申告加算税や重加算税が係る可能性があるため、本来の期間中に確定申告を完了させておく方が良いでしょう。

他の特例についても知っておく

買換えの特例のほかにも利用できる可能性のある特例として、「3,000万円特別控除の特例」「軽減税率の特例」「譲渡損失の損益通算及び繰越控除の特例」があります。

「3,000万円特別控除」とは、居住用の不動産を売却した場合、所有年数にかかわらず譲渡所得のうち3,000万円まで控除できる特例です。

一方、軽減税率の特例とは、一定の条件を満たした人で長期譲渡所得の税額を低くしてもらうための特例です。

そして、譲渡損失の損益通算及び繰越控除の特例は、所有する居住用の建物を売却し、新たに居住用の建物を購入した際の差額が損失だった場合に適用できます。

譲渡損失の損益通算もしくは繰越控除ができるため、節税につながる可能性があります。

まとめ

特定居住用財産の買換え特例とは、一定の条件を満たした人が居住用の不動産を買い替える際に適用できる特例のことです。

適用できれば、不動産の買換えの際に発生する譲渡所得の課税を繰り延べできるため、税金の負担額が少なく済みます。

特定居住用財産の買換え特例の他にも、住宅の購入時に利用できる特例にはいくつかの種類があります。

自分で調べたり、手続きしたりするのが難しい場合は、不動産と税金の専門家のサポートが受けられる不動産売却マップにご相談ください。