不動産取得税はいくらかかる?簡単にわかる計算方法と軽減措置の適用条件を解説

この記事でわかること

- 不動産取得税の計算方法がわかる

- 不動産取得税の軽減措置が理解できる

- 不動産取得税の具体的な例がわかる

目次

不動産取得税とは?

不動産取得税というのは、土地や建物の不動産を取得した際に支払いが求められる税金です。

ここで、不動産を取得する原因が問題となるのですが、すぐ思いつきそうな売買や贈与以外にも、建物を新築した際や、建物を改築・増築した際にも不動産を「取得した」ということになり、税金を納めなければいけないことになっています。

不動産取得税は不動産に関する税金ということで、固定資産税と比較されることがあります。

固定資産税は不動産を保有していることにより毎年納めなければいけませんが、不動産取得税は「取得した」という一回の行為に対して課税されるので、納税をするのも一度のみとなります。

一方で、相続により不動産を取得する場合には不動産取得税を支払わなくても問題ありません。

相続により不動産を取得する場合には、法的効果として前の所有者の権利義務をそのまま承継するという扱いになるため、改めて別の所有者の不動産を取得したということにはなりません。

不動産取得税は、各都道府県によって課せられる税金であるため、都道府県によって扱いが異なることも当然考えられます。

納税通知書に記載された内容等を確認して、所定の方法に修めましょう。

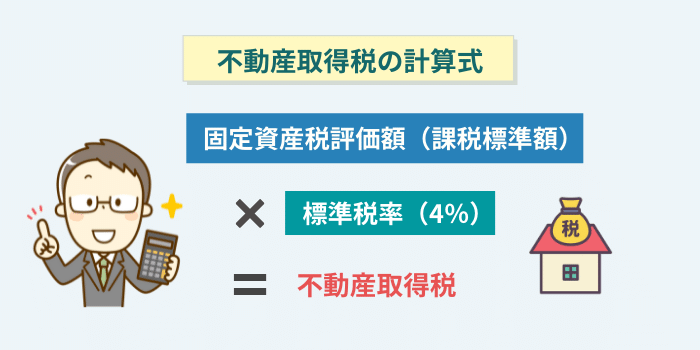

不動産取得税の計算方法

不動産取得税の計算式は、以下のようになります。

不動産取得税の計算式

固定資産税評価額(課税標準額)× 標準税率(4%)=不動産取得税

標準税率は原則として4パーセントですが、軽減措置があるため、該当する建物については税率が下がります。

不動産取得税の計算に必要な固定資産税評価額を調べる方法

不動産取得税の計算に必要な固定資産税評価額を調べる方法

- (1)課税明細書

- (2)固定資産課税台帳

- (3)固定資産評価証明書

不動産取得税の計算に必要な固定資産税評価額は、上記の3つから調べることができます。

課税明細書は、毎年送られてくる固定資産税の納税通知書に付いており、固定資産税評価額が記載されています。

また、各市町村に備えている固定資産課税台帳で、自分が所有している土地や家屋の価格等を確認することができます。

固定資産課税台帳に登録されている事項を証明するための、固定資産評価証明書を取得する方法もあります。

固定資産課税台帳と固定資産評価証明書は役場に行かなければならないので、最も手軽なのは課税明細書で確認する方法です。

不動産取得税の軽減措置

不動産取得税には、軽減措置があります。

「新築住宅」「中古住宅」「宅地」の3つの軽減措置について見ていきましょう。

新築住宅の軽減措置

新築住宅の不動産税の軽減措置が適用された場合の計算式は、以下のようになります。

新築住宅の不動産税の軽減措置が適用された場合の計算式

不動産取得税=(固定資産評価額-1,200万円)×3%

また、不動産取得税の軽減措置が適用される条件には、以下の2つがあります。

新築住宅の軽減措置が適用される条件

- (1)建物が建てられたばかりであること(新築性)

- (2)建物の延べ床面積が50㎡以上かつ240㎡以内であること

中古住宅の軽減措置

中古住宅も計算の際に用いられる控除がありますが、新築された年月日により控除額に違いがあります。

一目で判断しやすいように、<中古住宅において適用される控除額早見表>を作成致しました。

<中古住宅において適用される控除額早見表>

| 新築年 | 控除される金額 |

|---|---|

| 1997年4月1日~現在 | 1,200万円 |

| 1989年4月1日~1997年3月31日 | 1,000万円 |

| 1985年7月1日~1989年3月31日 | 450万円 |

| 1981年7月1日~1985年6月30日 | 420万円 |

| 1976年1月1日~1981年6月30日 | 350万円 |

| 1973年1月1日~1975年12月31日 | 230万円 |

| 1964年1月1日~1972年12月31日 | 150万円 |

| 1954年7月1日~1963年12月31日 | 100万円 |

このとき、不動産取得税の計算式は以下のようになります。

中古住宅の不動産税の軽減措置が適用された場合の計算式

不動産取得税={固定資産評価額-(100万円~1,200万円)}× 税率

また、中古住宅で不動産取得税の控除を受けるための条件は以下の5つです。

中古住宅の軽減措置が適用される条件

- (1)取得者が居住目的で取得した場合

- (2)建物の延べ床面積が50㎡以上かつ240㎡以内であること

- (3)昭和57年以降に新築された住宅であること

- (4)昭和57年以前に建てられた住宅で、新耐震基準を満たすものであること

- (5)現在新耐震基準を満たさない場合で、居住前に新耐震基準を満たすリフォーム等を行うものであること

宅地の軽減措置

宅地の不動産取得税の軽減措置が適応された場合の計算方法は、以下の通りです。

宅地の不動産取得税の軽減措置が適応された場合の計算方法

不動産取得税=(固定資産評価額 × 1/2 × 3%)-控除額

また、宅地の軽減措置の条件には、次の3つがあります。

宅地の軽減措置が適用される条件

- (1)宅地の上に建つ住宅の床延べ面積が50㎡から240㎡であること

- (2)土地を取得した後に新築建物を建てる場合は、土地取得後3年以内であること

- (3)土地を賃貸しており、その上に新築建物を建てる場合は、新築建物建築後1年以内にその賃貸している土地の名義を取得すること

新築住宅の不動産取得税はいくら?

それでは、実際に新築住宅の軽減措置を利用して算出してみましょう。

事例

ケース:先日購入した建てられたばかりの不動産は3階建てで、1階が100㎡、2階が60㎡、3階が60㎡。固定資産評価額は、1,300万円となっていました。

この時、

不動産取得税

=固定資産評価額 × 税率

=1,300万円 × 3%

=39万円

となります。

しかしながら、今回の場合には、不動産の床面積は220㎡となり、「建物の延べ床面積が50㎡以上かつ240㎡以内であること」の条件を満たすことになります。

よって、今回の新築建物には軽減措置を適用することが出来ると考えられます。

従って、

不動産取得税

=(固定資産評価額-1,200万円)× 3%

=(1,300万円-1,200万円)× 3%

=3万円

もし、不動産取得税の軽減措置を利用していなければ支払う税金は、36万円(=39万円-3万円)も多く支払うことになります。

中古住宅の不動産取得税はいくら?

次に、中古住宅の軽減措置のケースより算出してみましょう。

事例

この地域は何度か地震が発生しており、新しい耐震基準等を満たしていないことを危惧して、新耐震基準に適合するための改修工事を業者に依頼することにしました。

今回のケースでは、

不動産取得税

=1,000万円 × 3% =30万円

となるところ、与えられた情報より軽減措置が適用されないか検討すると、居住用で床面積の要件を満たし、昭和57年以前に建てられた建物ではあるが新耐震基準に適合するように改修工事をするように準備がなされていることから、条件を満たし軽減措置が適合出来ることが分かります。

よって、計算式は以下のようになります。

不動産取得税

=(1,000万円-230万円) × 3%

=770万円 × 3%

=23.1万円

ここから軽減措置を利用していなければ、不動産取得税は約7万円程度多く支払わなければいけないことが分かります。

宅地の不動産所得税はいくら?

次に、宅地の軽減措置の例を見てみましょう。

事例

ケース:先日建物が建てられた土地の固定資産評価額は、1,200万円です。

面積300㎡の土地の上には、1年前に建築された建物があり、延べ床面積は合計190㎡となっていました。

このときは、

不動産取得税

=1,200万円 × 1/2 × 3% - 控除額

=18万円 - 控除

今回の場合は、床面積及び取得の時期の条件を満たしているため、軽減措置を利用することが出来ると考えられます。

控除について計算すると、

(1,200万円/300㎡ × 1/2)×(建物の延べ床面積×2)× 3%

=2 × 380 × 3%

=760 × 3%

=22.8万円

よって、

不動産取得税

=18万円-22.8万円

=0円(マイナスとなるため)

この場合、軽減措置を活用することで18万円も得をすることが分かります。

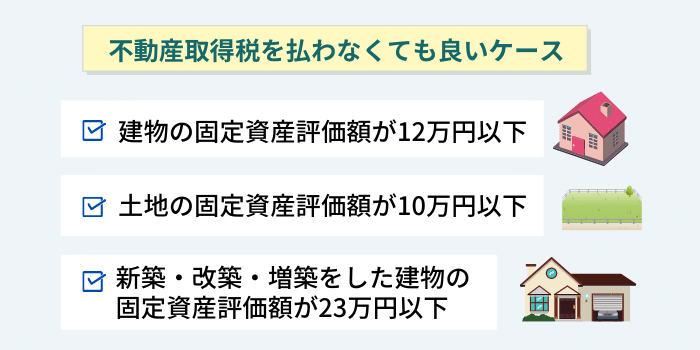

不動産取得税を払わなくても良いケース

不動産取得税は、以下の一つでも該当すれば免税となるため、支払わなくてよくなります。

不動産取得税を払わなくても良いケース

- (1)建物の固定資産評価額が12万円以下である場合

- (2)土地の固定資産評価額が10万円以下である場合

- (3)新築・改築・増築をした建物の固定資産評価額が23万円以下である場合

支払うはずの不動産取得税が0円になる基準ということで、上記3パターンについては覚えておきましょう。

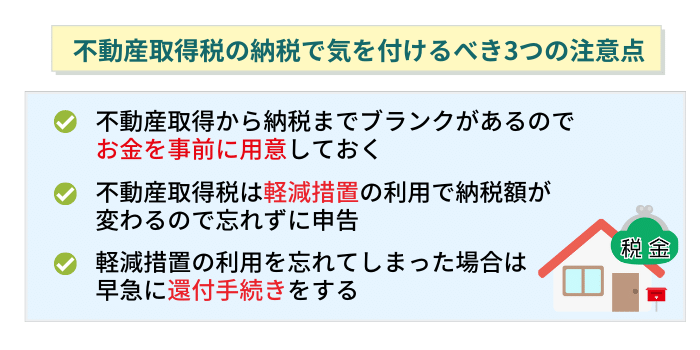

不動産取得税の納税で気を付けるべき3つの注意点

不動産取得税は不動産を取得した一度のみ納める税金ではありますが、取得直後に納めるのではなく、しばらくブランクが空いた後に支払いをすることが求められますので、急な出費に慌てることがないよう準備しておきましょう。

不動産取得税は、上記でも確認した通り軽減措置を利用するのとしないのとでは、10万円程度支払額が変わってくることもあります。

もし、申告を忘れてしまい余分な税金を支払ってしまった場合には、早期でれば還付手続きにより払いすぎた税金を取り戻すことが出来ますので豆知識として覚えておきましょう。

また、今回ご紹介した情報は執筆当初の情報によるものです。

最新の軽減措置の内容については、管轄する都道府県に問い合わせを行うなどして、ご自身で確認をするようにしてください。

それでも難しい場合には、税理士等の専門家に相談することも検討してみましょう。

まとめ

不動産取得税の計算方法は慣れるまでは大変な作業です。

どのような条件があれば特例で軽減措置を利用することが出来るのか、しっかりと整理をして、事前に十分な準備をしておきましょう。

今回のケースを参考にして頂けますと、ご自身でも計算が出来るようになっていると思います。

本記事をお読み頂いて、皆様の不動産取得税の理解に少しでもお役に立てられれば幸いです。