抵当権設定登記とは?手続きの流れや必要書類・費用を解説

この記事でわかること

- 抵当権とは何かを理解できる

- 抵当権設定登記が必要になるケースがわかる

- 抵当権設定登記の手続きや流れがわかる

- 抵当権設定登記に必要な書類やかかる税金・費用がわかる

「不動産に抵当権の設定をする」そんな言葉を聞いたことはあるけれど、抵当権とは何か、どのように設定するのか、詳しいことを知らない方は多いでしょう。

第1抵当権、第2抵当権というように複数の抵当権が設定される場合もあれば、根抵当権という種類の抵当権もあります。

当記事では、抵当権とは何か、抵当権の種類や抵当権設定登記の流れ、必要な書類や費用について詳しく解説します。

目次

抵当権とは?

抵当権とは、お金を貸す代わりに、返済不能になった時に担保にした物品を金銭貸出者が処分できる権利です。

不動産を売買する際、抵当権は主に住宅ローンの借り入れ時に設定されます。

住宅ローンを借り入れた人は融資を金融機関から受け取る代わりに、購入した不動産を抵担保(抵当)に入れます。

もし住宅ローンの借入者が返済できなくなったとき、金融機関は抵当権を実行し担保にした不動産を売却します。

抵当権を設定することで金融機関は融資の貸し倒れを防ぐことができ、借り入れする人は不動産を担保にすることにより多額の資金を借り入れできます。

つまり、抵当権はお金を貸す人にとっても、借りる人にとっても重要な役割となる権利です。

借り入れたお金とその利息をすべて支払い終わったら抵当権は消滅します。

抵当権と根抵当権の違い

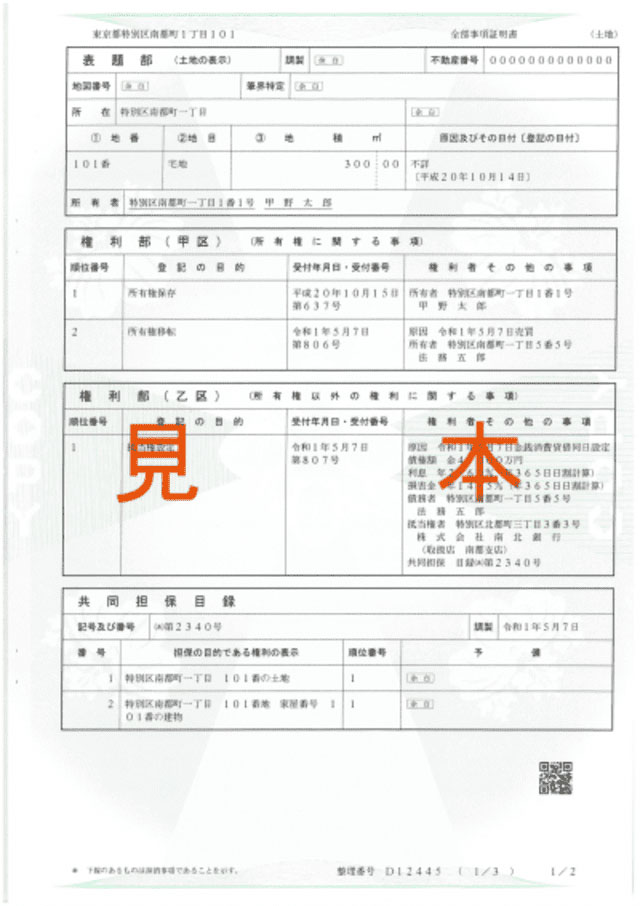

登記簿謄本の権利部乙区に記載されている抵当権の中に、根抵当権という権利があります。

金融機関が不動産の担保価値に沿って貸し出せる上限(極度額)を決めて、その範囲内で何度もお金を借りたり返したりできるのが根抵当権です。

多くは、会社や個人事業主が事業の運転資金を借りたいときに、その会社や経営者が所有する不動産に設定されるものです。

短期間に多額の資金が必要になる事業の場合、その都度、抵当権の設定登記をしたり抹消登記をしたりする必要がないため、利用しやすいといえます。

また、登記にかかる費用を節約することもできます。

抵当権設定登記とは

抵当権を登記する理由は、抵当権の実行による担保処分の優先順位をつけるためです。

金融機関は、返済不能な場合に担保にした不動産を売却して融資の残額を回収します。

ただし、複数の金融機関が抵当権を持つ場合、登記の順番に基づいて回収が行われます。

最初に登記された抵当権を「第一順位」、二番目に登記されたものを「第二順位」と呼びます。

この順位を元にして融資の残額を回収します。

たとえば、A社が抵当権の第一順位で融資3,000万円、B社が第二順位で1,000万円融資したとします。

そして、担保にした不動産が3,500万円で売却できたとしたら、第一順位のA社は3,000万円を回収できますが、B社は残りの500万円しか回収できないということです。

また、抵当権を登記は、物品に抵当権が設定されていることを公に示すためにも必要です。

抵当権を登記していないと、抵当権が設定されていることを知らずに購入した人に対して抵当権が実行できません。

不動産の登記簿謄本に抵当権設定登記をする

住宅ローンの契約と同時に抵当権の設定登記を行い、住宅ローンの返済が終了したら抵当権の抹消登記を行います。

厳密にいえば抵当権設定契約をしていれば登記がなくとも効力はありますが、登記を行うことで抵当権を公にできます。

登記簿謄本の権利部乙区に記載される

不動産の登記簿謄本は、表題部と権利部に分かれています。

表題部には、その不動産の不動産番号・所在・地番や家屋番号といった情報が記載されています。

そして権利部は甲区と乙区に分かれており、甲区には所有権の保存や移転といった記載が、乙区には抵当権の設定や抹消の記載がされています。

登記簿謄本には、抵当を設定した日時・債権額・抵当権者として金融機関の名称などが全て記載されているため、謄本を見れば住宅ローンの内容が詳しくわかります。

抵当権には順位がある

登記簿謄本の権利部乙区に記載されている抵当権ですが、ひとつの不動産に対して複数の抵当権が登記できます。

早い日付で登記されているものを第1抵当権と呼び、それ以降を第2抵当権、第3抵当権と呼びます。

この第1、第2といった順のことを抵当順位といい、抵当をつけた不動産について優先的に弁済を受けられる順位を表しています。

例えば、第1抵当権が3,000万円、第2抵当権が1,500万円設定されている不動産があったとします。

ローンが滞ってこの不動産が競売になり、4,000万円で競り落とされた場合、第1抵当権者は3,000万円の弁済を受けられますが、第2抵当権者は1,000万円の弁済しか受けられません。

抵当権設定登記が必要になるケース

抵当権設定登記は、金融機関からお金を借りるときにその借金の担保として行うものです。

抵当権設定登記が必要になるケースをみていきましょう。

自宅を購入して住宅ローンを組む

一般の方が一番多く経験するのは、住宅ローンを組む場合に抵当権を設定するケースでしょう。

金融機関の住宅ローン審査では、購入者の属性だけでなく購入予定の物件も影響します。

これは、抵当権を設定する物件の担保価値が低いと、万が一ローンの返済ができなくなったときに貸した金額を回収できないためです。

不動産投資をする

投資用のアパートやマンションを購入して購入資金を金融機関から借りた場合には、そのアパートやマンションに抵当権が設定されます。

投資用のアパートやマンションを購入する場合住宅ローンは使えないので「不動産担保ローン」や「アパートローン」といったローンを組みます。

不動産担保ローンとは、その名のとおり不動産を担保としてお金を借りられるローンです。

住宅ローンに比べると金利が高く、ローン期間も短いのが一般的です。

事業資金を借りる

会社や個人事業主が金融機関から事業資金を借りる場合、通常は事業ローンを組みます。

しかし、その会社や個人事業主が不動産を所有していれば、その不動産に抵当権を設定して不動産担保ローンを組むことが可能です。

事業計画書をもとにして組む事業ローンに比べて、不動産担保ローンは金額が大きい・返済期間が長い・金利が安いなどのメリットがあります。

抵当権設定登記の手続きの流れ

不動産の抵当権設定登記は、次のようなステップで行います。

- ステップ1 金銭消費貸借契約と抵当権設定契約を締結する

- ステップ2 必要書類をそろえる

- ステップ3 登記申請を行う

- ステップ4 登記事項証明書を取得して金融機関に提出する

自宅を購入して住宅ローンを組む場合を例にして、実際の流れを見てみましょう。

ステップ1:金銭消費貸借契約と抵当権設定契約を締結する

自宅の売買契約が終わりローン審査も通過すれば、金融機関と住宅ローンの契約を締結します。

住宅ローンの契約は正式には金銭消費貸借契約といい、一般的に金銭消費貸借契約と抵当権設定契約は同時に行われます。

ステップ2:必要書類をそろえる

金銭消費貸借契約と抵当権設定契約の締結が終われば、あとは引き渡しを待つばかりです。

引き渡しが完了したら抵当権の設定が行われるので、それまでに必要書類を用意しましょう。

抵当権設定登記に必要な書類は下記のとおりです。

必要な書類

- 抵当権設定契約書

- 不動産の権利証

- 所有者の印鑑証明(3か月以内)

- 所有者の実印

不動産の権利証については、不動産の購入と同時に抵当権設定をする場合は必要ありません。

ステップ3 登記申請を行う

不動産の購入と同時に抵当権の設定を行う場合、登記申請については金融機関が紹介する司法書士に依頼するのが一般的です。

司法書士が法務局に出向いて窓口で直接申請するか、郵送やインターネット上での登記申請を行います。

登記申請をしたら、通常であれば1〜2週間ほどで登記が完了します。

ステップ4 登記事項証明書を取得して金融機関に提出する

抵当権設定登記が完了したら、完了したことを金融機関に報告します。

法務局で登記事項証明書を取得して、金融機関に提出しましょう。

金融機関の依頼を受けている司法書士なら、登記事項証明書の提出までやってくれる場合があります。

抵当権設定登記の必要書類

抵当権設定登記に必要な書類は前述のとおりですが、それぞれ詳しく説明します。

抵当権設定契約書

登記原因証明情報として、金融機関と締結した抵当権設定契約書が必要となります。

登記原因証明情報に契約書を使用できない場合は、司法書士が書面として作成するケースもあります。

不動産の権利証

不動産の権利証は所有権登記をすることで発行されるものなので、購入と同時に抵当権設定登記を行う場合は不要です。

所有者の印鑑証明・実印

所有者全員の、発行されてから3か月以内の印鑑証明が必要となります。

共有名義の場合は、全員分の印鑑証明が必要です。

その他の必要書類

そのほか、司法書士に依頼する際の委任状が必要となります。

また、所有者の運転免許証やパスポートなど顔写真入りの身分証明書の写しが必要になることもあります。

抵当権設定登記は司法書士に依頼

インターネットで抵当権設定登記について調べると、抵当権設定登記を司法書士に依頼せず自分ですれば節約になる、とうたっているサイトもあります。

確かに司法書士に依頼すると手数料がかかります。

しかし、そもそも不動産に抵当権を設定するということは、そのローン金額と同じくらいの責任が発生します。

また、設定された抵当権はローン期間と同じく長期間にわたって効力があります。

そのような重要な手続きを素人がするのは極めてリスクが高いため、費用をかけてでもプロである司法書士に依頼することをおすすめします。

抵当権設定登記は司法書士でなくとも行えますが、住宅ローンを借りる金融機関側が司法書士の手続きでないと許可を出さない場合があります。

金融機関にとって、抵当権がきちんと登記されていることは何より重要です。

もしローンの支払いが滞ってから「実はきちんと登記されていなかった」ことがわかったら、金融機関は大損害を被ります。

そのためほとんどの金融機関が司法書士による登記手続きを指定していますし、またその費用はローンを借りる人が支払うことになっています。

抵当権設定登記に必要な費用と税金

抵当権設定登記にかかる費用と税金を詳しく見てみましょう。

司法書士費用

前述のとおり、金融機関は抵当権設定登記について購入者負担で司法書士に依頼することを義務付けている場合がほとんどです。

ローン額が3,000万円前後の場合、司法書士費用の相場は4~7万円となります。

住宅ローンの金額やその手続きの複雑さによって変動することを理解しておきましょう。

税率0.4%の登録免許税

抵当権設定登記をする際に、登録免許税を納める必要があります。

ローン額が3,000万円の場合の登録免許税は12万円ですが、その計算方法は下記のとおりです。

課税標準額とは今回抵当権を設定するローン金額のことです。

課税標準額を3,000万円とすると「3,000万円×0.4%=12万円」となります。

その他の雑費

そのほか、抵当権設定登記にかかる費用として下記のものがあります。

・印鑑証明を発行する手数料

印鑑証明を発行するのに自治体に支払う手数料です。

目安としては、1通あたり300〜450円です。

・登記事項証明書の発行手数料

登記事項証明書を発行するために、法務局に支払う手数料です。

1通あたり600円です。

まとめ

抵当権設定登記は、金融機関が貸し付けるお金の担保として不動産を登記する手続きです。

住宅ローンを組んだり、不動産を買うために借り入れをしたりする際に必要になります。

ほとんどの金融機関では司法書士を通じて登記手続きを行うように指定しているため、抵当権設定登記は司法書士に依頼することが一般的です。

登記手続きの際は司法書士に支払う手数料のほかに、登録免許税も支払う必要があるため、費用の準備を忘れないようにしましょう。

登記申請自体はプロである司法書士にお任せするのがベストですが、自分の不動産に設定された抵当権についても理解しておくことが大切です。