【不動産売買】土地に消費税はかかる?取引時の注意点もあわせて解説

この記事でわかること

- 消費税その他不動産売却に関連する税金について理解できる

- 不動産売買で消費税がかかるもの、かからないものがわかる

- 非事業者と事業者で、消費税がかかるかどうか、違うことがわかる

食品は8%、日用品、洋服などには10%もかかる消費税は、家計の負担です。

少額の商品を買う時でも気になる消費税ですが、土地や建物の売買でも消費税がかかるのでしょうか。

土地は日用品などとはその額が違うため、消費税がかかるかどうかで、購入予算にも影響するほどの額となることもあるでしょう。

土地の売買では譲渡所得税や不動産取得税など、さまざまな税金がかかるので、できれば消費税は負担したくないと思う方もいるかもしれません。

本記事では、土地の売買で発生しうる関連する消費税その他の税金を詳しく解説します。

目次

土地の売却には消費税がかからない

土地を売却した場合、土地の値段そのものに消費税はかかりません。

なぜなら、消費税は商品や提供されたサービスなど「消費されるもの」に対して課税されるルールになっているからです。

土地は消費されるものではないため、消費税もかからない仕組みになっています。

国税庁のホームページでも、以下内容が明記されています。

2 主な非課税取引

(1)土地の譲渡及び貸付け

土地には、借地権などの土地の上に存する権利を含みます。

ただし、1カ月未満の土地の貸付け及び駐車場などの施設の利用に伴って土地が使用される場合は、非課税取引には当たりません。

引用:国税庁 | 非課税となる取引

土地を売却した場合には、買主から売却額をそのまま受け取る形になります。

売主が消費税分の納税を行う必要もありません。

土地の売却関連で消費税が非課税であるものは全部で4つ

土地の売却関連で消費税が非課税であるものは、以下の4つです。

土地の売却関連で消費税が非課税のもの

- ・土地・借地権の売買

- ・土地の定着物

- ・個人で建物を売却する場合

- ・各種税金

それぞれ詳しく見ていきましょう。

土地・借地権の売買

消費税は、消費するものに対して課されるものです。

土地や借地権は消費するものではないため、その売買の際に消費税が課されることはありません。

この場合、売り手が個人であるか法人であるかに関わらず消費税がかからないという点にも注意が必要です。

消費税は売買を行う相手ではなく、売買の対象となるものに対して課されます。

ただし、次の土地取引には消費税が課税されます。

- ・1か月未満の土地の貸付け

- ・駐車場などの施設の利用に伴って土地が使用される場合

土地の定着物

土地の定着物とは、庭木や石垣・庭園などのことです。

土地の定着物は土地と一体で売買されるため、消費税の課税対象とはなりません。

しかし、付属建物は消費税の対象になります。

具体的には、車庫や母屋、小屋、物置など人や物が留まれる建物を指します。

また、売買する土地に埋設された車庫がある場合にも、土地の定着物としては扱われないため注意が必要です。

この場合は設備の譲渡と判断されるため、消費税の課税対象とされます。

個人で建物を売却する場合

土地の取引は原則として消費税が課税されませんが、建物の取引の場合も同様でしょうか。

建物の取引は課税されるケースと課税されないケースがあります。

個人の方が自宅や別荘を売却する場合、基本的に消費税はかかりません。

つまり、個人の方から建物を買う場合、買主は代金の消費税を負担する必要がないということです。

ただし、前前年の収入が1,000万円を超えている投資用マンションの売却の場合、売主が個人であっても消費税がかかります。

各種税金

土地の売買を行う際には消費税以外にも税金が関係してきますが、いずれも消費税の課税対象外です。

たとえば、不動産登記の際には登録免許税が必要です。

売買契約書などを交わす場合にも、印紙を貼って印紙税を納めます。

また、不動産を売却した際に得た金額に応じて課せられる所得税や住民税なども主な税金として挙げられます。

各種税金はすでに税金として納めているものであるため、各種税金に消費税を課すと二重の課税になってしまいます。

したがって、登録免許税や印紙税など、土地などの売買によって生じた各種税金に消費税が課されることはありません。

土地取引で消費税が課税されるものとは

土地の取引、個人の自宅や別荘の売却は消費税がかからないことがわかりましたが、消費税の一般的なルールも見ておきましょう。

消費税は誰にでも、どんな取引にでも課税されるわけではなく、次の条件をすべて満たした場合に課税されます。

消費税の課税条件

- ・対価を得て行う取引

- ・事業者に当たる者が事業として行う取引(免税事業者を除く)

- ・課税対象となる「資産の譲渡など」に当たる

対価を得て行う取引

「対価」とは、商品の代金、家賃などのことです。

これに対して、贈与や寄付などは「対価を得て行う取引」になりません。

事業者に当たる者が事業として行う取引

事業に当たらない取引には消費税は課税されません。

「事業として」の意味ですが、対価を得て資産の譲渡等を反復、継続、独立して行うことをいいます。

事業者に当たるかどうかは、個人か法人かで違います。

法人はすべての法人が「事業者」に当たるので、株式会社などの営利法人の他、公益法人も事業者です。

これに対して、個人の場合は事業を行う人が「事業者」に当たります。

たとえば、お店や工場を経営している人、医者や弁護士などの個人事業主も「事業者」に当たります。

なお、免税事業者である場合、消費税は課税されません。

課税対象となる「資産の譲渡など」

ここまで「対価を得て」とは何か、「事業者」に当たる者について見てきましたが、最後の条件である「資産の譲渡など」について確認しましょう。

「資産の譲渡」とは、自分が持っている資産を他人に売却することなどで、次のようなものが当たります。

- ・商品や製品の販売

- ・事業用設備の売却

- ・特許権や商標権などの無体財産権の譲渡

- ・現物出資、負担付贈与、代物弁済

なお、資産の譲渡だけでなく、資産の貸付や役務の提供も、消費税課税対象となります。

土地の売却は資産の譲渡のようにも思えますが、先ほど述べたとおり非課税取引とされています。

司法書士への手数料

不動産売買を行った際には、該当する不動産を管轄する法務局に行き、登記申請を行う必要があります。

抵当権の抹消や所有権移転など、登記申請を行うための必要書類は多くあり、日中仕事をしている人が申請する場合にはかなりの時間と労力を要します。

そこで、登記の申請は司法書士に依頼するのが一般的です。

このとき、依頼した司法書士に対して報酬を支払わなければなりません。

この際に司法書士に支払う報酬に対しては、消費税が課せられます。

仲介手数料

不動産の売買を行う際、不動産会社に対して仲介を依頼するケースは多くあります。

そこで売買が成立したときには、売り手と買い手は共に不動産会社に対して仲介手数料を支払う必要があります。

仲介手数料は、不動産会社が提供するサービスに対する報酬のため、消費税の課税対象です。

不動産の価格が400万円を超えるとき、仲介手数料は以下の計算式で算出できます。

なお、この計算式で出される額は仲介手数料の上限です。

住宅ローン関係の手数料

土地や建物など、不動産を購入する場合には多くの資金が必要です。

そのため、多くの人が住宅ローンを利用しています。

住宅ローンを利用する際には、事務手数料がかかります。

また、不動産を売却する際にその売却代金を利用して住宅ローンを一括で返済する場合には、一括返済を行う際に手数料が必要です。

そして、これらの手数料もサービスを利用として発生するため、消費税の課税対象となることを覚えておきましょう。

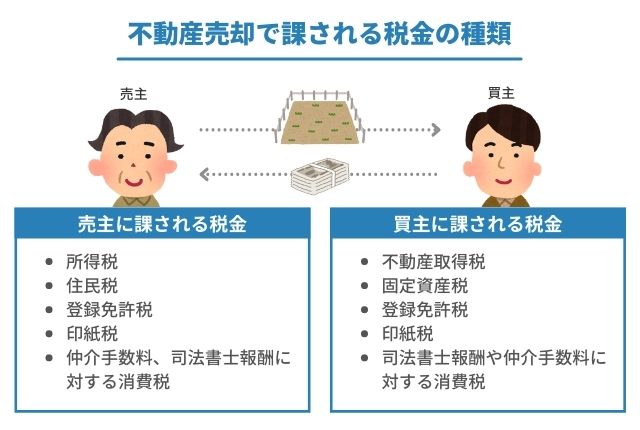

不動産売却で課される税金の種類

不動産の売却で課される税金の種類は、売主に課されるものと買主に課されるものがあります。

それぞれ知っておけば、売主・買主どちらの立場になっても安心です。

この章で、不動産売却で課される主な税金を見ていきましょう。

ただし、不動産でも土地と建物については、消費税の取扱いが違ってくることを念頭においてください。

※不動産売却代金に対する消費税については、ここでは考慮しません。

売主に課される税金

一般の方が不動産を売却した場合に課される税金のうち、気をつけなければならないのは、譲渡所得に対する所得税と住民税です。

この譲渡所得にかかる所得税と住民税は以下の式で算出します。

課税譲渡所得金額

収入金額 - (取得費 +譲渡費用) -特別控除額 =課税譲渡所得金額

たとえば、3,000万円で取得した土地・建物を8,000万円で売却した例で考えましょう。

取得費用や控除できる額の合計が3,500万円なら、

となります。

譲渡益とは「もうけ」のことで、この6,500万円に所得税がかかります。

譲渡所得税が発生すれば住民税も高くなる可能性があるため、「土地を売ってもうかった」と単純に捉えるのではなく、適切な税金対策を考えることが大切です。

他には、次の税金がかかります。

- ・登録免許税(抵当権の抹消登記や住所変更登記など、登記に課税される税金)

- ・印紙税(契約書など文書に課税される税金)

- ・仲介手数料、司法書士報酬に対する消費税

登録免許税は固定資産課税台帳の登録価格をもとに算出するので、売却価格による大きな変動はありません。

印紙税と仲介手数料は売却代金が算定基準になるため、土地などの売却価格によって変動します。

買主に課される税金

不動産売却で買主に課される税金はいくつかありますが、注意しなければならないのが不動産取得税です。

不動産取得税は、その名の通り、「不動産を取得した人」が支払う税金です。

ただし、不動産取得税は、売買契約時や物件の引渡し時に支払うわけではありません。

「もう不動産関連の支払いは終わった」と思っている頃に不動産取得税の納税通知書が来る場合があるので、頭に入れておきましょう。

また、不動産を持っている限り毎年支払うのが固定資産税です。

固定資産税は、毎年1月1日現在の所有者が納税義務を負います。

不動産の売買契約を締結した年については実際に固定資産税を納税するのは売主ですが、通常、売主と買主で日割り計算して負担します。

買主は他にも、登録免許税や印紙税、司法書士報酬や仲介手数料に対する消費税を支払う必要があります。

土地の売却に関する注意点

土地を売却するにあたって、どのような点に注意すればよいのでしょうか。

ここで、注意点について解説します。

不動産価格は消費税込みの総額表示方式

不動産価格は、2017年3月31日までは税抜きによる表示が認められていました。

しかし、不動産の表示に関する公正競争規約施行規則第10条により、不動産の売却で消費税が発生する場合は、消費税込みの価格を表示するルールに変わりました。

不動産は基本的に高額なもので、税込みと税抜きでは価格にも大きな差が生じます。

たとえば土地が3,000万円、建物が1,500万円の新築住宅のケースでは建物の1,500万円には消費税150万円がかかるため、表示される価格は合計で4,650万円になります。

仲介手数料は消費税抜きの価格を元に決まる

不動産売買では消費税込みの価格で表示されますが、不動産売買の際に不動産会社に支払う仲介手数料は、消費税抜きの価格を元にして決められます。

仲介手数料を消費税が含まれた金額で計算すると適正な価格でなくなってしまうことがその理由です。

仲介手数料は、取引額に応じて上限が決められています。

取引額が200万円以下での上限額は税抜き取引額の5%、200万円超400万円以下では税抜き取引額の4%+2万円、400万円超では税抜き取引額の3%+6万円です。

ここで計算された仲介手数料は税抜き価格のため、ここから消費税が別途かかります。

土地3,000万円、建物1,500万円の不動産(すべて非課税価格)では、仲介手数料は4,500万円×3%+6万円=141万円(税抜)となり、税込み価格で155.1万円です。

消費税は引き渡しのタイミングで発生する

消費税は、税率が数年に一度のペースで上げられています。

不動産売買では、消費税は引き渡しのタイミングで発生します。

そのため、不動産売買のタイミングと消費税率が上がるタイミングが近くなりそうなケースでは、引き渡しの日がいつになるかしっかり確認しておきましょう。

引き渡しの日がずれたことにより税率が変わってしまうと、高額の不動産の場合には想定外の出費となる危険もあります。

土地だけの場合と建物が建っていた場合の消費税の違い

ここまでで、土地取引については消費税が課税されないことがわかりました。

では、一戸建てなど土地と建物の双方を売却する場合、消費税はかかるのでしょうか。

建物の売却に消費税がかかるかどうかは、売主が課税事業者かどうかで異なりますので、詳しく見ていきましょう。

土地の売却

土地だけを売るのであれば消費税はかからないので、売主が個人か法人か、事業者か否かによる違いはありません。

また、土地と建物の双方を売る場合でも、土地取引の分について消費税は非課税です。

これも、誰が売主であっても変わりません。

建物を売却する場合

建物の取引は非課税取引ではないため、建物が取引対象の場合は消費税がかかるケースもあります。

消費税がかかる建物売却のケース

建物の取引に消費税がかかるかどうかは、売主が「事業者」か否かなどの条件により異なります。

<建物の売却代金に対する消費税>

| 課税される | 課税されない |

|---|---|

| 法人が建物を売却 個人事業主が売却 ただし、法人・個人ともに免税事業者を除く | 一般の方が自宅や別荘を売却 |

なお、一定期間の課税売上高が1,000万円以下の事業者は、消費税の納税義務を免除されます。

建物に消費税がかかる場合の仲介手数料

建物売却に消費税が課税される場合、仲介手数料は建物の本体価格を基準に算出します。

そして、不動産会社に仲介を依頼した売主・買主は、その算出した額に消費税を上乗せした額を支払います。

まとめ

日常生活でも消費税を負担に感じる場面があるのではないでしょうか。

不動産の取引では、消費税が高額になるケースもあるので、その額をあらかじめ計算しておかないと、円滑な資金計画を立てられません。

消費税に限らず、不動産売却・購入には様々な税金がかかります。

自分で計算するのが不安な方は、思い切って不動産会社や専門家に相談することをおすすめします。