土地の贈与税はいくら?税金の計算方法や生前贈与の手続き・節税対策を解説

この記事でわかること

- 土地の贈与税の計算方法がわかる

- 土地の贈与の手続き方法・必要書類がわかる

- 贈与税の負担を軽減する方法がわかる

土地の生前贈与の方法・流れ

生前贈与とはその名称の通り、亡くなる前に誰かに自分の財産を贈与するという法律行為です。

土地を生前贈与する場合に必要になることが多い手続きとして、契約書の作成、名義変更、税申告があります。

土地の生前贈与契約書を作成する

契約書については、自分が所有する土地を生前贈与する旨を書面にして残しておくものです。

口頭でも契約は成立しうるものですが、登記や税申告のために書類が必要になることから、贈与については契約書を作成しておく必要があります。

また、後に「贈与すると言った言わない」のトラブルを防止するという観点からも、書面にしておくことが重要です。

土地の名義変更(登記)をする

贈与した土地を相手の名義に変更するためには、名義変更の手続き(登記)を行う必要があります。

名義変更の手続きは法務局で行いますが、いろいろな書類を準備しなければいけません。

登記については自力でもできますが、司法書士に依頼する場合も多くなっています。

名義変更の手続きの必要書類は次の通りです。

- 登記済権利証(登記識別情報)

- 印鑑証明書

- 固定資産評価証明書

- 贈与される人の住民票

- 生前贈与の契約書

贈与税を申告する

生前贈与として相手に土地を譲る場合、土地の価格が基礎控除額の110万円を超えると贈与税の課税の対象になります。

贈与税とは、個人が1月1日~12月31日の間に他者(個人)から贈与を受けたことについて課税される税金です。

贈与税の納付義務があるのは、原則として贈与によって財産を得た者で、税務署に申告して納税する必要があります。

土地の生前贈与でかかる税金や費用

土地を生前贈与する場合、贈与の目的物の金額などに応じて税金や費用の支払いが必要です。

贈与税に限らず税金や費用を前もって把握することは重要です。

特に贈与税の場合は、高額になることもあります。

さらに、贈与の手続きが全て済んでから税金を納めることになるので税金がいくらになるかは、最後にならないとわからないのです。

贈与税が高額だった場合、前もって知らないと、贈与後の支払が困難になるかもしれません。

それを防止するために、生前贈与に関連して発生する税金や費用について見ていきます。

贈与税

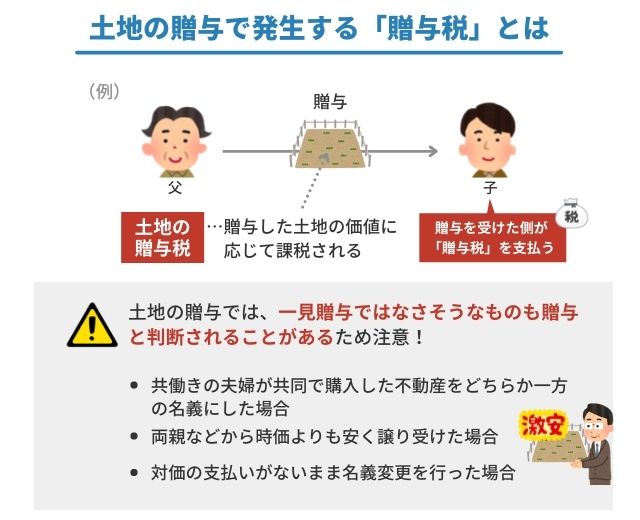

不動産や金銭などを他人に贈与したとき、その価値に応じて課税されるのが贈与税です。

贈与を受けた受贈者が支払うもので、両親や配偶者からの贈与でも課税の対象となります。

土地においては単純な贈与だけでなく、一見贈与ではなさそうなものも贈与と判断されることがあるため注意が必要です。

例えば、次のような場合です。

- ・共働きの夫婦が共同で購入した不動産をどちらか一方の名義にした場合

- ・両親などから時価よりも安く譲り受けた場合

- ・対価の支払いがないまま名義変更を行った場合

贈与税の計算方法

生前贈与をするときには、一般的に「暦年贈与」という方法で行います。

暦年贈与では、その年の1月1日から12月31日までの期間内は110万円までの贈与が非課税になります。

1年間に贈与された額が110万円を超えた場合にも、その全額から110万円分控除するため、110万円の基礎控除と呼ばれています。

贈与税を算出する場合、贈与された土地の総額から基礎控除額である110万円を引いて、残りの課税価格に税率をかけます。

税額 = 課税価格 × 税率 - 控除額

生前贈与の贈与財産価額の基準になるのは相続税評価額です。

相続税評価額は、市街地とそれ以外の場合で異なり、市街地は概ね路線価 × 面積、それ以外は固定資産税の評価額と同様です。

土地を売買する際の金額のおよそ70%~80%程度の金額が、相続税評価額の目安になります。

贈与税として納付する金額は相続税評価額に税率を乗じたもので、相続税評価額の金額が大きいほど税率も高くなってきます。

贈与税の税率は一般に10%~55%で、土地の価格が高い場合はその価格の半分以上の金額を贈与税として納める必要があります。

詳しくは後述しますが贈与税は税率が高いため、適切な節税対策が重要です。

暦年課税で用いられる税率の違い

暦年贈与を使った贈与税の計算式で用いる「税率」は、次の2つの種類があります。

どちらが適用されるかは、贈与者と受贈者の関係性によって異なるので注意が必要です。

| 税率 | 贈与者と受贈者の関係 |

|---|---|

| 一般税率 | 夫婦間、兄弟間の贈与をはじめ、親から子(未成年) |

| 特例税率 | 直系尊属(祖父母・父母) |

ここからは、それぞれの税率について詳しくみていきましょう。

贈与税の一般税率の速算表(一般贈与財産用)

兄弟姉妹間、夫婦間の贈与などではこの税率が採用されます。

一般税率での税額は、以下の表のとおりです。

| 基礎控除を引いた後の価格 | 税率 | 控除される額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

贈与税の特例税率の速算表(特例贈与財産用)

該当する年の1月1日に20歳以上になる人が両親や祖父母などの直系尊属から贈与されたときには、贈与税の特例税率を使用して計算されます。

ただし、配偶者の両親や祖父母からの贈与は当てはまりません。

特例税率での税額は、以下の表のとおりです。

| 基礎控除を引いた後の価格 | 税率 | 控除される額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

登録免許税

生前贈与した土地について名義変更の登記をする場合、登録免許税がかかってきます。

登録免許税とは、登記の手続きをする際に国に対して納めることになる税金です。

登録免許税の金額は、登記の対象である不動産の固定資産評価額の2%です。

固定資産税評価額とは、固定資産税の金額を決める際の基礎となるもので、土地や家屋などの不動産をどう評価するかを定めた基準に基づいて算定される評価額のことです。

また、不動産を売却する際の相場の目安としても用いられることがあります。

登録免許税の計算方法の例としては、固定資産税評価額が4,000万円の土地を生前贈与したケースでは、4,000 × 2% = 80万円が登録免許税になります。

不動産取得税

生前贈与によって不動産を取得した者に対しては、不動産取得税という税金が課されることになります。

不動産取得税とは、地方税法という法律に基づいて課税される税金で、不動産の所在地の都道府県に納めるものです。

不動産の登記を変更してから半年程度経過した後に、納税通知書が送付されてきます。

不動産取得税の金額の計算方法は、対象となる不動産の固定資産税評価額の3%です。

例えば、固定資産税評価額が4,000万円の土地を生前贈与で取得した場合には、4,000 × 3% = 120万円が不動産取得税の金額になります。

土地の生前贈与で活用できる節税方法

土地を生前贈与するときに、土地の価格が基礎控除額を超えると贈与税の課税対象になります。

このとき土地の価格が高いと、贈与税の税率も高額になるため注意が必要です。

そこで、土地を生前贈与する際に贈与税の負担を少なくするための節税の方法をご紹介します。

ご紹介する各制度の適用には要件がありますので、要件を満たすかどうかを事前にきちんと確認しておくことが重要です。

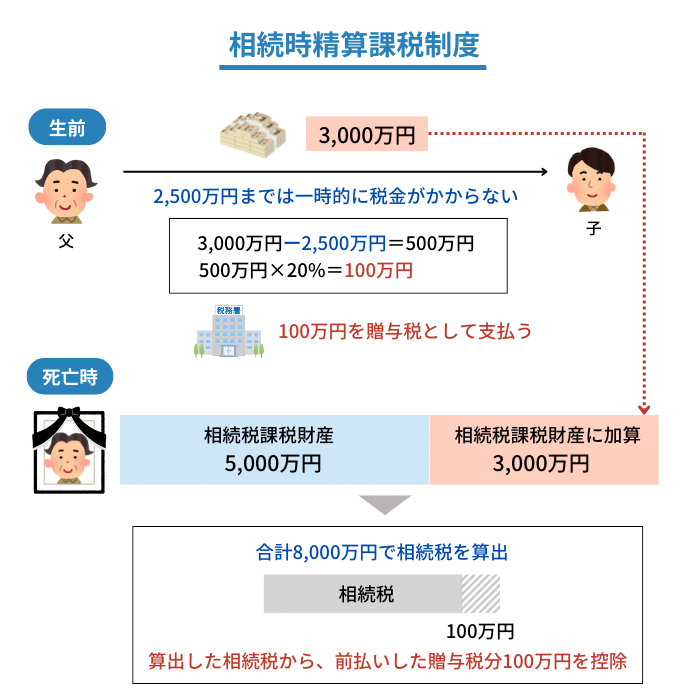

相続時精算課税制度

相続時精算課税制度とは、60歳以上の父母または祖父母が20歳以上の子または孫に贈与を行った場合、2,500万円までの金額は一時的に税金がかからなくなる制度です。

贈与の際に後回しにした税金を相続時に精算することから、相続時精算課税制度と呼ばれています。

制度の主な要件は、

- 60歳以上の父母または祖父母による贈与であること

- 20歳以上の子または孫が贈与を受けること

の2点です。

贈与の対象になる財産は土地などの不動産だけでなく、金銭も含まれます。

相続時精算課税制度の注意点は、一時的に無税になるだけで将来的には税金を支払う必要があることです。

あくまで税金の納付を後回しにできると認識しておくことが大切です。

相続時精算課税制度の適用によって一時的に無税となった分については、贈与した方が亡くなって財産を相続する際に、相続税の課税対象として支払うことになります。

また相続時精算課税制度を利用すると、年間110万円の基礎控除が使用できる暦年贈与が行えなくなるため、制度を利用するかどうかは将来も見据えて検討することが重要です。

贈与税の配偶者控除(おしどり贈与)の特例

婚姻期間が20年以上の夫婦の間で、自宅の土地を贈与する場合は、土地の価格が2,000万円まで無税になる制度です。

20年以上も連れ添った夫婦に対して適用される特例であることから、おしどり夫婦の言葉をとっておしどり贈与と呼ばれます。

おしどり贈与の主な要件は、次の3つです。

- 婚姻期間が20年以上であること

- 夫婦の間で不動産を贈与すること

- 贈与の対象となる不動産に現住していること

この特例が適用されると、例えば土地の価格が2,100万円のケースであれば、基礎控除の110万円に加えて2,000万円の控除(配偶者控除)が適用されます。

控除額の合計が2,110万円未満であることから贈与税が課税されないことになります。

おしどり贈与は控除される金額が非常に大きいため、適用の要件を満たしている場合は申請しておきましょう。

手続きのポイントとして、生前贈与を実施した翌年の確定申告の時期に申告を行う必要があります。

貸家建付地にする

アパートや貸家といった賃貸物件が建っている土地のことを、貸家建付地といいます。

貸家建付地は、所有していても賃貸している状態のため自由に使用や処分できない点が特徴です。

自由に使用するためには明け渡しを求める必要があり、立ち退き料などが必要になる場合もあるため、相続税評価額がその分安くなります。

相続税評価額が安く抑えられれば贈与税も比例して安くなるため、貸家建付地にすることは節税方法として有効です。

複数回に分けて贈与する

基礎控除は原則として毎年適用されます。

そのため、年間で贈与税の基礎控除額である110万円以内の贈与であれば、贈与税は課税されません。

この仕組みを利用して贈与を数年に分けて行うことで、贈与税の負担なく贈与を行うことが理論上は可能になります。

例えば、500万円の土地を分割して5年間に分けて贈与を行うなどです。

ただし注意点として、贈与の手続きには登記などで各種の費用が発生するため、その費用の支出を踏まえたトータルのコストで考える必要があります。

土地を生前贈与するメリットとデメリット

自分が所有する土地の生前贈与を検討する場合、メリットとデメリットを事前に把握しておくことが大切です。

そこで、土地の生前贈与のメリットとデメリットをそれぞれ解説します。

土地の生前贈与のメリット

土地を生前贈与することのメリットは、上手に活用することで節税の効果を得られることです。

生前贈与の際に発生する贈与税には各種の特例があり、これが適用されれば減税効果が期待できます。

また、平成25年度の税制改正によって相続税の控除の金額が減少していますが、それによって贈与税の節税効果が相対的に上昇したことも、贈与税による節税のメリットの1つです。

次に、生前贈与は相続争いの対策になり得るというメリットがあります。

本人が亡くなった際に誰が相続するかで争いが生じそうな不動産を生前贈与しておけば、相続人同士の争いを未然に防ぐことにつながります。

遺言書がない場合、相続人全員による遺産分割協議によって、土地を相続する人を決定することとなります。

ただし、土地だけを相続すればそれでいいという人はほとんどおらず、相続後の生活に必要な預金も含めて相続したいと考えます。

しかし、遺産には限りがあり、特に現金や預金の金額は土地の評価額より少額になることも多いため、土地と預金をバランスよく相続することは難しいのです。

そこで、自宅の土地などは相続後にその土地に住むこととなる人にあらかじめ贈与しておきます。

こうすれば、相続発生後には預金などの遺産を相続人で分けるだけでよくなります。

土地の生前贈与のデメリット

土地を生前贈与することのデメリットは、生前贈与によって各種の税金が発生することです。

生前贈与した土地の名義変更をすると、登録免許税や不動産取得税などの費用を支払うことになります。

これらの費用は土地を相続する場合よりも高くなる(相続の場合は登録免許税0.4%、不動産取得税はかからない)ため、生前贈与の節税効果については、贈与税における特例が適用されることを前提に、トータルで考える必要があります。

また、土地を生前贈与する場合、できるだけ贈与税の負担が発生しないように、暦年贈与の基礎控除額である110万円以内の持分だけを何年にも分けて贈与する場合があります。

1つの土地を何度にも分けて贈与しても、トータルで必要となる登録免許税や不動産取得税の金額に変わりはありません。

しかし、登記の手続きを司法書士に依頼している場合、その司法書士に対する報酬が何度も発生することとなります。

そのため、持分を計算して少しずつ贈与するのは、トータルでかなり大きな負担増となる可能性があるのです。

また、基礎控除を超える贈与を行った場合には、相続税より負担が大きくなる贈与税が課されることとなるため、この点も注意が必要です。

まとめ

土地を生前贈与する場合の主な費用としては、登記の際の登録免許税や不動産取得税、司法書士などの専門家に依頼する費用、贈与税などがあります。

特に贈与税については、基礎控除の110万円や、税金の控除や猶予が認められる各種の特例について把握しておくことが重要です。

この記事を参考に、生前贈与を効率よく実施しましょう。