不動産売却をしたら税金を申告!節税できる譲渡所得の特例と確定申告の流れを紹介

この記事でわかること

- 不動産売却における譲渡所得税の概要がわかる

- 確定申告を個人で行う場合、税理士に依頼する場合の違いがわかる

- 確定申告を行うときの手続きの流れがわかる

- 譲渡所得税の特例について概要がわかる

不動産を売却するときには、できるだけ高値で売却できるように不動産仲介会社に相談したり、建物の修繕やリフォームを行ったりすることがあると思います。

しかし、一般の人は不動産売買に慣れていないために、不動産売買を行った年の翌年に、確定申告をしなければならない場合があるということを知らない方が多いようです。

今回は、個人が不動産売却を行ったときの税金について、譲渡所得税の概要、確定申告の手続きの流れ、譲渡所得税の特例などについて紹介します。

これから不動産売却を行おうとしている方は、譲渡所得税についての理解を深めておきましょう。

不動産売却で収益が出ると税金を申告する必要がある

個人が不動産を売却し利益が出た場合には、原則として「譲渡所得税」と一般的に呼ばれている所得税が課税されます。

個人に収入があった場合、一定のルールに応じて所得を計算し所得税が課税されますが、不動産売却(譲渡)したときの利益については「譲渡所得」として課税の対象となります。

課税対象となる所得が生じた場合には、確定申告を行って所得税を納税しなければなりません。

不動産の売却損が発生した場合には、基本的には確定申告をする義務はありませんが、後に述べるような住宅を売却したときの譲渡損失の損益通算・繰越控除の特例を利用する場合や、他に不動産の売買による譲渡所得が発生した場合などは、確定申告をすることによって、税金の負担を軽減することができます。

では、譲渡所得税の課税にはどのようなルールがあるのでしょうか。

順にみていきましょう。

総合課税と分離課税

個人の所得税には、「総合課税」と「分離課税」という課税のルールがあります。

不動産の譲渡所得税は分離課税のグループに属し、収入が上がれば上がるほど税率が上がるというような累進課税ではなく、特別のルールに従って課税されます。

個人の所得は、どのようにしてその収入を得たのかによって、10種類の所得に分けられます。

サラリーマンが給料によって収入を得たのであれば給与所得、個人事業主が事業によって収入を得たのであれば事業所得、退職金によって収入を得たのであれば退職所得というように収入を分類します。

収入の分類ごとに所得の計算方法が決まっています。

一定のルールに従って各所得を計算し、それぞれの所得を合算して累進課税による税率を乗じて所得税を算出する方法を「総合課税」といいます。

一般のサラリーマンの方の年収が上がれば上がるほど税率が高くなるのは、給与所得が総合課税のグループに属する所得だからです。

中には、上記のように収入を合算せず、特別な方法によって所得税を計算するグループがあります。

これを「分離課税」といいます。

例えば上場株式の譲渡によって得られた所得(譲渡所得)は分離課税のグループです。

不動産の譲渡所得税の算出方法

不動産の売却金額はそのまま全部が譲渡所得になるのではなく、必要経費を差し引いた価額が譲渡所得となります。

不動産の譲渡所得は、不動産の売却によって得られた収入から、不動産を取得するときにかかった費用(取得費)と譲渡のときにかかった費用を必要経費として差し引いた価額です。

(譲渡所得)=(不動産の売却価額)-(取得費+譲渡費用)

不動産の売却価額に含まれるもの

不動産の売却価額に含まれるものとしては、買主から受け取った不動産の売却代金のほか、固定資産税・都市計画税の精算金も含まれます。

固定資産税・都市計画税は、その年の1月1日時点の土地建物の所有者に課税される税金です。

もっとも、年の途中で売買によって不動産の所有者が変わった場合、売主と買主の間で、固定資産税・都市計画税を日割り計算し、精算するのが一般的となっています。

固定資産税・都市計画税は売主が支払った税金であり、精算金を受け取ったとしても売主の利益になるものではないために、精算金が譲渡所得に含まれるのは少し違和感があると思います。

しかし、国税庁のQ&Aによれば、固都税の精算金はあくまで当事者間の合意にすぎず、譲渡所得税を計算する際の譲渡収入に含めるべきだと解釈されています。

取得費に含まれるもの

取得費とは、土地建物を取得したときにかかった費用です。

このうち最も大きなものは土地建物の購入代金ですが、取得費を計算するときには、建物は所有期間を基に減価償却された価額をベースとします。

土地建物の代金がわからないときや実際に土地建物を入手したときの費用が譲渡代金の5%以下であった場合には、譲渡代金の5%を取得費としてみなすことができます。

他には以下のような支出金額が取得費に含まれます。

- ・物件購入時の仲介手数料

- ・測量費用、境界確定費用

- ・契約印紙代

- ・不動産取得税

- ・登記費用(司法書士報酬、登録免許税)

- ・物件購入後におけるリフォーム・増改築費用、土地改良費用、造成費用

- ・土地建物を実際に利用するときまでに支払った借入金の利息

譲渡費用に含まれるもの

譲渡費用とは、土地建物を売却したときにかかった費用です。

具体的には以下のような費用が該当します。

- ・契約印紙代

- ・売却時の仲介手数料

- ・アパート・マンション・商業ビル等を売却するために要した立退料

- ・更地で土地を売却するときの建物の解体・撤去費用、および建物の価値が残っている場合にはその損失分

譲渡所得税の算出方法

譲渡所得税は、譲渡所得に一定の税率を乗じて算出されます。

このときの税率は、対象となる不動産の所有期間によって異なります。

(譲渡所得税)=(譲渡所得)×(短期譲渡所得か長期譲渡所得かによって異なる税率)

長期譲渡所得の税率

不動産を売却した年の1月1日の時点において、不動産の取得日から計算した所有期間が5年を超える場合、長期譲渡所得として、20.315%(所得税・住民税・復興特別所得税含む)の税率を適用します。

短期譲渡所得の税率

不動産を売却した年の1月1日の時点において、不動産の取得日から計算した所有期間が5年以下の場合、短期譲渡所得として、39.63%(所得税・住民税・復興特別所得税含む)の税率を適用します。

短期か長期か?紛らわしい場合に注意する

長期譲渡所得か短期譲渡所得は、所有期間が5年以内か否かによって判断されますが、5年の期間は売買契約の締結日や引渡日そのものではなく、売買契約の締結日や引渡日を含む年の1月1日時点において、所有期間が5年以内か否かを判断することについては注意が必要です。

例えば、2X20年11月30日に土地建物を取得し、2X25年12月1日に不動産を売却・引渡しをした場合には、2X25年12月1日時点では所有期間が5年超となりますが、2X25年1月1日時点においては、所有期間が5年超とはなっていません。

したがって、この取引は長期譲渡所得となり高い税率が適用されます。

これを回避するためには、代金決済日・引渡日を翌年の1月1日以降に設定する必要があります。

この場合、翌年の1月1日時点においては所有期間が5年を超えているために長期譲渡所得の低い税率を適用することができます。

確定申告は個人で行うか税理士に依頼する

個人の所得税の確定申告は、必ずしも税理士に依頼しなければならないというわけではなく、個人で自分の所得税の確定申告を行なっている方もたくさんいます。

サラリーマンならば原則として給与収入から源泉徴収され、また年末調整によって所得税の過不足を調整するために改めて確定申告をする必要はありません。

しかし、給与収入以外に他の所得があったり、給与収入が一定の額を超えて高額所得であったりする場合には、確定申告をする必要があります。

そのような場合には申告の項目が少ないために、個人で自分の所得税を申告している方もいるようです。

しかし、比較的規模の大きな個人事業を行っていたり、多くの所得の種類があったりする場合には、税理士に相談して確定申告を依頼している方もいます。

個人で行うか税理士に依頼するか、いずれを選択するにしてもメリット・デメリットが存在します。

確定申告を個人で行う場合のメリット・デメリット

確定申告を個人で行う場合の大きなメリットが、費用がかからないことです。

税理士に依頼すると、収入に応じた確定申告手続き費用がかかってきます。

申告費用は依頼する税理士によって異なりますが、10万円から30万円ぐらいを見込んでおけば良いでしょう。

ただし、大規模な個人事業を行っていたり不動産事業を行なっていたりしていれば、月々の顧問費用や追加費用がかかってくる場合があります。

デメリットは、複雑な確定申告の手続きをすべて一人で行わなければならないということです。

確定申告の書類は収入の種類が給与収入や事業収入、不動産収入のみならば、それほど複雑なものではありません。

しかし、土地建物の売却に関わる譲渡所得、株式の譲渡所得になると、添付資料も多く、資料の作成も複雑になってきます。

中には、申告書類を一人で作成することについて不安や心配を抱える方も多くいることでしょう。

また、確定申告に関する最新情報や、控除の特例の情報についても自力で収集しなければなりません。

場合によっては、控除の特例や特別税率を適用することができずに、損をしてしまうこともあります。

確定申告を税理士に依頼する場合のメリット・デメリット

確定申告を税理士に依頼すれば、申告書類を代わりに作成してもらえることはもちろんのこと、必要な添付書類は何か、特殊な事例について特別な控除や税率を適用することはできないかなど自分に有利な情報についてアドバイスを受けることができます。

また、収入によってはどの所得のグループに該当するかの判断自体が難しい場合があります。

その際には税理士を通じて国税庁に照会してもらうことができ、申告のミスを防止することができます。

デメリットは、税理士報酬が追加費用としてかかることです。

しかし、収入の種類によっては税理士報酬を必要経費として計上できる場合があります。

どのような場合に税理士に依頼するべきかについては個々の事情によりますが、従業員を雇用しているなど個人事業が大規模である場合、土地建物の売買で多額の譲渡所得が発生した場合などについては、専門的な知識が不可欠になりますので、税理士に確定申告を依頼したほうが無難と言えるでしょう。

不動産売却にともなう税金の申告の流れ

確定申告を自分で行う場合には、確定申告の流れを理解しておかなければなりません。

確定申告は、毎年3月15日ごろ(土日祝日の場合には、翌営業日)を期限として、前年度の所得を申告します。

手続きとしては、単に確定申告書を作成するだけではなく、必要書類を準備したり、パソコンでインターネット上のサービスを利用して作成を行う場合には利用環境を整えたりする必要があります。

申告期限ぎりぎりになって慌てないように、年が明けたぐらいから、確定申告の準備を行った方がよいでしょう。

譲渡所得税の申告方法に関する国税庁の資料もご参照ください。

e-Taxを利用する場合には、利用環境を整える

e-Tax(イー・タックス)とは国税庁が提供する電子申告サービスです。

確定申告書の作成から、提出、納税までをすべてインターネット上で行うことができます。

e-Tax対応の会計ソフトと組み合わせることで、会計帳簿の作成から確定申告書の提出までをシームレスに行うことができます。

確定申告書を提出する方法は、大きく分けて3つあります。

- 1.確定申告書類を税務署や国税庁ホームページからダウンロードすることによって取得し、手書きで申告書を作成して、郵送または税務署や確定申告会場に持参することによって申告を行う方法

- 2.国税庁の確定申告用の特別ページにアクセスして、パソコンを使って確定申告書を作成し、印刷したものを提出する方法

- 3.e-Taxを利用して、作成・申告をインターネット上のシステムで完了させる方法

このうち、e-Taxを利用する場合には、本人確認のためにマイナンバーカードを用意するなどの手続きを行い、電子証明書を取得する必要があります。

一度行ってしまえば、翌年以降は必要なくなりますので、毎年確定申告を行う場合には、e-Taxを利用する手続きを済ませておくと便利です。

もっとも、単に今年だけ譲渡所得税の確定申告を行うのみであれば、特に利用する必要はないでしょう。

必要書類を準備する

次に、確定申告書を作成するための必要書類を準備します。

特に、先に述べた譲渡収入、取得費、譲渡費用、短期譲渡所得か長期譲渡所得かがわかる書類、対象不動産の登記簿謄本など物件概要がわかる書類については、確定申告後の国税庁からの問い合わせや照会に速やかに対応するためにも、コピーを取ってひとまとめにしておくなど、整理しておきましょう。

会計帳簿を整理する

申告する所得が不動産の譲渡所得のみならば特に必要がありませんが、事業所得や不動産所得がある場合には、会計帳簿を整理する必要があります。

現在では、クラウド上の会計システムを使い、銀行口座と連携することによって簡単に会計帳簿を作成することができるようになりました。

確定申告書類を作成する

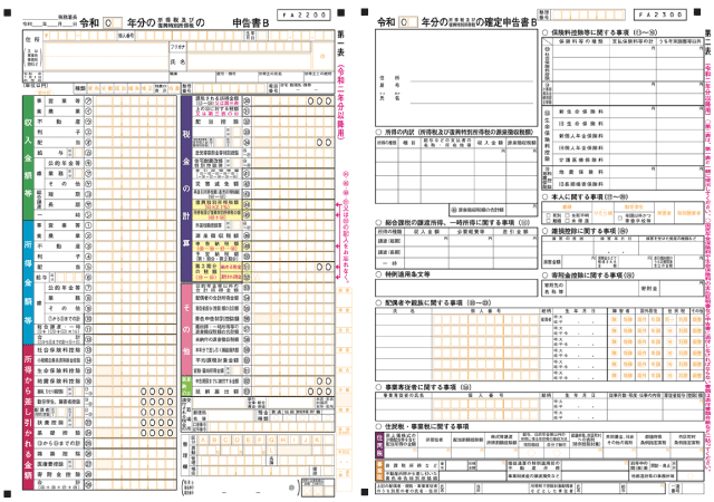

譲渡所得税を申告するときに使う確定申告書類は、「申告書B第一表、第二表」及び「申告書第三表(分離課税用)」譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1~4面)です。

後に述べるような、譲渡所得税の特例を適用する場合には、適用する特例ごとに内訳書・明細書を添付する必要があります。

国税庁が提供するインターネット上の確定申告作成システム、あるいはe-Taxを利用する場合には、チュートリアルのような形で作成方法について親切な指示がありますので、その手順に従って数値を入力していけば確定申告書が完成する仕組みになっています。

手書きで作成する場合には、税務署で配布している申告書類の作成方法の冊子を入手するか、国税庁のホームページから冊子をダウンロードして、作成手順に従って数値や対象不動産の情報を記入して申告書を完成させます。

確定申告書を提出・納税する

確定申告書を完成させた後は、税務署や確定申告会場に申告書類を持参するか書類を郵送することによって確定申告書を提出します。

確定申告会場には、確定申告についてアドバイスを行っている国税庁から委嘱された税理士が複数おりますので、実際に譲渡所得税の申告について提出前に書類をチェックしてもらうこともできます。

e-Taxの場合には、インターネット上でデータを転送して提出完了となります。

所得税の納税は、納付書によって行うか、銀行引き落とし、もしくはペイジーなどの支払代行サービスを利用することも可能です。

納付書以外の支払い方法を選択する場合は、所定の書類を提出する必要があります。

不動産売却の際に受けられる特例制度

不動産売却によって譲渡収入が発生した場合でも、譲渡所得税の特例を適用することによって、譲渡所得税が減免される場合があります。

特に自宅を売却した場合には、生活に直結するものであることから、住宅の売却が負担にならないようさまざまな控除の特例や特別税率の適用が規定されています。

これらの特例を適用するためには、譲渡所得の確定申告が必要になりますのでご注意ください。

自宅を売却したときの所得控除・特別税率の適用

自宅を売却したときには、一定の要件を充たす場合には、所有期間が長いか短いかにかかわらず最高3,000万円まで譲渡所得の特別控除を適用することができます。

売却時において売却対象の建物に住んでいない場合でも、引越ししてから3年を経過する日を含む年の12月31日までに売却すれば、所得控除の特例を適用することができます。

さらに、売却を行った日を含む年の1月1日の時点において、自宅の所有期間が10年を超える場合で一定の要件を充たす場合には、以下の表に従って譲渡所得税の軽減税率の適用を申告することができます。

マイホームを売ったときの軽減税率の表

課税長期譲渡所得金額(=A) 税額 6,000万円以下 A×10% 6,000万円超 (A-6,000万円)×15%+600万円 (注)

1 課税長期譲渡所得金額とは、次の算式で求めた金額です。

(土地建物を売った収入金額)-(取得費+譲渡費用)-特別控除=課税長期譲渡所得金額

2 平成25年から令和19年までは、復興特別所得税として各年分の基準所得税額の2.1%を所得税と併せて申告・納付することになります。

この特例は、マイホームに限られ、別荘や保養用のセカンドハウス、趣味・娯楽のためのガレージハウスやパーティースペースなどの不動産、単なる仮住まいのために入居していた家屋、アパートやマンションなどの投資用不動産には適用することはできません。

自宅を売却したときの買換特例の適用

自宅の所有期間が10年を超え、居住期間が10年を超える場合で、譲渡価額が1億円以内、敷地面積・建物の延床面積の上限など一定の要件を充たす場合に、自宅を買い換えた場合には、買い替えた自宅をさらに売却するときまで、譲渡所得税の納税を繰り延べることができます。

買い換えたマイホームの価額が譲渡収入よりも高い場合には、譲渡収入全額について所得税の繰延べが適用されます。

買い換えたマイホームの価額が譲渡収入よりも低い場合には差額が譲渡収入となり、差額分の譲渡収入に見合った取得費や譲渡費用を差し引いた金額を譲渡所得として申告することになります。

この買換え特例は先述した3,000万円の特別控除と軽減税率を適用したときには、重ねて適用することはできず、選択的に適用することになります。

買換え特例の適用を考えるときには、買い換えた住宅を売却するときの譲渡所得税についても留意する必要があります。

すなわち、買換え特例を適用するときには、買い換えた住宅を売却するときの譲渡所得の計算において、買い換える前に住んでいた自宅の取得費を引き継ぐために、場合によっては、多額の譲渡所得税がかかることもあります。

例えば、従前住んでいた自宅が相続によって取得したもので取得費が不明である結果、取得費が少なく見積もられてしまうようなケースです。

したがって、3,000万円控除・軽減税率を適用するか、買換え特例を適用するかについて判断が難しい場合には、税理士に相談してみるのが得策です。

譲渡損失の損益通算と繰越控除

これも自宅を売却したときの特例ですが、所有期間が5年を超えるなど一定の要件を充たす場合には、

譲渡損失(譲渡収入から取得費・譲渡費用を差し引いた金額がマイナス)が生じた場合、他のグループの所得と損益通算をすることができます。

また、譲渡損失が大きく、その年の他の収入を合計した金額よりを超える場合には、翌年以降3年間にわたって譲渡損失を繰越することができます。

譲渡所得は分離課税のために、原則として他のグループの所得と損益通算することはできませんが、この特例を適用することによって、他の所得との損益通算が可能となります。

事業用不動産の買換特例の適用

事業用(投資用)の不動産を買い換えたときにも、一定の要件を充たす場合には買換特例が適用でき、譲渡所得税を繰り延べることができます。

しかし、事業用不動産の買換特例は要件が非常に複雑であるために、買換え特例に詳しい不動産の専門家や税理士と相談しながら不動産の売買を行ったほうがよいでしょう。

まとめ

譲渡所得税の支払いについてよくわからない点が多いために、自宅の売却を躊躇している方がいるかもしれません。

しかし、生活の負担にならないように、自宅を売却するときにはさまざまな譲渡所得税の特例が用意されていることにより、多くの場合、譲渡所得税の負担が軽減されます。

譲渡所得税について理解を深めて、自宅の売却について改めて検討してみてはいかがでしょうか。