不動産売買にかかる税金と費用|確定申告や税金対策についても解説

大金が動く不動産売買においては、節税対策が欠かせません。

とはいえ、不動産売買にかかる税金はわかりにくい部分も多いため、そもそも税金の種類や金額等が理解できず頭を抱えてしまうこともあるでしょう。

そこで今回は、不動産売買における税金、特に売却時の税金について詳しくご紹介します。

節税対策や注意点なども解説しているので、不動産売買にかかる税金を知りたい方・節税したい方はチェックしてみてください。

不動産売買にかかる税金とは

「不動産売買」では不動産にかかわる様々な取引や手続きが発生するため、税金がかかります。

特に売った時には、決して少なくはない額が課税されるため注意が必要です。

不動産売却にかかる税金は全部で6種類あり、「売却で得た利益にかかる税金」と「その他(売却手続き等)にかかる税金」の2カテゴリーに分類できます。

かかる税金の種類はもちろん、それぞれの支払い時期もしっかりと目を通しておくと安心です。

| 利益にかかる税金 | 税金の種類 | 内容 | 納税時期 |

|---|---|---|---|

| 譲渡所得税(所得税) | 個人の所得にかかる税金 | 売却翌年の2~3月 | |

| 譲渡所得税(住民税) | 都道府県・市区町村に納める税金 | 売却翌年の6月頃 | |

| 譲渡所得税(復興特別所得税) | 「東日本大震災」からの復興のために使われる税金 所得税との同時納付が義務付けられている | 売却翌年の2~3月 | |

| その他の税金 | 印紙税 | 一定額以上の契約書・領収書などにかかる税金 | 課税文書の作成時 |

| 登録免許税 | 不動産・会社などの登記にかかる税金 | 登記手続き時 | |

| 消費税 | 物品販売・サービス提供などの取引にかかる税金 | 商品・サービス価格に上乗せ |

まずは、それぞれの税金の内容について詳しく見ていきましょう。

譲渡所得税

譲渡所得税とは、不動産を売って利益が出た場合、その利益(=譲渡所得)に対してかかる税金のことです。

かかる税金は下記の3つで、これらを総称して「譲渡所得税」と呼んでいます。

- 所得税

- 住民税

- 復興特別所得税

ここでポイントになるのは、譲渡所得税はあくまで“売却時の利益”に対してかかること。

そもそも利益が出なかった、つまり譲渡所得が発生しなかった場合、譲渡所得税は課されません。

そのため、まずは譲渡所得の有無を確認しましょう。

この確認には、「売却で得た金額」から「売却までにかかった費用」を差し引く必要があります。

売却までにかかった費用とは、“不動産を購入した時の代金”に、“購入時・売却時の諸経費”を足した金額です。

【譲渡所得の計算式】

「譲渡所得」=「売却で得た金額」-「売却までにかかった費用(不動産の購入費+購入経費+売却経費)」

これを不動産用語で言い換えると…

「譲渡所得」=「譲渡価格」-(「取得費」+「譲渡費用」)

※「譲渡価格」は、「不動産の売却価格」に「固定資産税・都市計画税の清算金」を足したもの

※「取得費」は、「不動産の購入価格(仲介手数料などの諸経費込み)」から「減価償却費」を差し引いたもの

※「譲渡費用」は、売却時の諸経費のこと(仲介手数料・建物の解体費など)

また、譲渡所得は「所得」の一つであることから、譲渡所得が発生した翌年は確定申告が必須である点にも留意しておきましょう。

印紙税

印紙税とは、一定額以上の取引時に作成された“文章”にかかる税金のことです。

契約書・領収書などが該当し、これらの書面に「収入印紙を貼る」+「印章または署名で消印する」ことにより納付できます。

1通ごとに課税されるため、不動産売買の契約書においては売主・買主分=計2通分の印紙税が必要です。

基本的には、自分の契約書に貼るぶんを各々が負担します。

印紙税額は不動産の売買価格によって異なるため、それぞれの税額を確認しておきましょう。

| 売買価格 | 印紙税額(※) |

|---|---|

| 100万円超500万円以下 | 1,000円 |

| 500万円超1000万円以下 | 5,000円 |

| 1000万円超5000万円以下 | 10,000円 |

| 5000万円超1億円以下 | 30,000円 |

| 1億円超5億円以下 | 60,000円 |

| 5億円超10億円以下 | 160,000円 |

※「軽減税率制度」適用後の金額

なお、印紙税を納めないと、当初納付すべきだった印紙税の3倍にあたる「過怠税」が徴収されるので要注意です。

登録免許税

登録免許税とは、土地・建物の登記手続きの際に納める税金のことです。

登記にはいくつか種類がありますが、不動産売買においては下記の登記が求められます。

| 登記の種類 | 内容 | 登録免許税の金額 | 税金の負担者 |

|---|---|---|---|

| 所有権移転登記 | 売主から買主へ、不動産の名義を変更する手続き | 固定資産税評価額×税率 (※令和5年3/31までの軽減税率:土地15/1000・建物3/1000) | 買主 |

| 抵当権抹消登記 | 住宅ローン契約時に設定された「抵当権」を外す手続き | 不動産の個数×1,000円 | 売主 |

| 名義・住所変更登記 | 「登記簿謄本」と現在の名義・住所を一致させる手続き | 不動産の個数×1,000円 | 売主 |

上の表のとおり、売主が行うべき登記は「抵当権抹消登記」と「名義・住所変更登記」の2種類です。

まず、まだ住宅ローンが残っている不動産を売却する場合には、ローンを完済した後に、抵当権を外す手続き「抵当権抹消登記」が求められます。

不動産は抵当権が外れないと売却できませんが、抵当権はローンを完済しても自動では外れないため手続きが必須になるのです。

また、登記簿謄本と現在の名義・住所が異なる場合は、必ず「名義・住所変更登記」で一致させなければなりません。

なお、登記手続き・登録免許税の支払いは自ら行うことも可能ですが、司法書士に依頼するのが一般的です。

そのため、司法書士への報酬も別途かかる点には留意しておきましょう。

消費税

消費税とは、物品販売・サービス提供などの取引に課される税金のことです。

消費者が支払い、事業者が国に納付します。

そして課税対象となる取引は、国内で“事業者”が“事業として利益を得る取引”に限られます。

そのため、事業者ではない“個人”が不動産を売却する場合、消費税が発生する機会は多くはありません。

発生するのは、下記のケースです。

- 不動産会社に支払う仲介手数料

- 司法書士に支払う登記報酬

- 金融機関に支払う「一括繰上げ返済」手数料(住宅ローン残額を完済する場合)

上記いずれも事業者との取引になるため、手数料・報酬に消費税が加算されます。

なお、自宅や別荘ではなく“投資用マンション”等を売る場合は、個人でも「事業者」として見なされます。

そのため、前々年の課税売上高が1,000万円を超えた場合、消費税の納税義務者となってしまうため要注意です。

譲渡所得税の計算方法

続いては、「譲渡所得税」の計算方法を解説します。

譲渡所得税は、不動産売却で出た利益(=譲渡所得)に対してかかる税です。

そのため、基本的には譲渡所得に“定められた税率”を掛け合わせることで算出できます。

【譲渡所得税の計算式】

譲渡所得税=譲渡所得×税率

譲渡所得に関しては、「不動産の売却で得た金額」から「売却までにかかった費用」を差し引くことで算出可能です。

ただ、税率は不動産の所有期間によって変化するため、ある程度の知識を入れておく必要があります。

ここからは税率について、さらにはより詳しい譲渡所得税の算出方法について確認していきましょう。

譲渡所得税の税率

譲渡所得にかかる税金は、「所得税」「住民税」「復興特別所得税」の3つ。

そのため、これらの税金を合計することで譲渡所得税の税率を算出できます。

ここで注意したいのは、税率は上述したとおり不動産の所有期間で大きく異なる点です。

| 所有期間(※) | 5年以下(=短期譲渡所得) | 5年超(=長期譲渡所得) |

|---|---|---|

| 所得税 | 30% | 15% |

| 復興特別所得税 | 0.63% | 0.315% |

| 住民税 | 9% | 5% |

| 合計税率 | 39.63% | 20.315% |

※売却する年の1月1日時点を基準に判断

上の表を見てみると、不動産の所有期間が5年を超えると「長期譲渡所得」に分類され、短期譲渡所得よりも税率が大きく下がる=譲渡所得税を抑えられるのが分かります。

とはいえ、どんな買い手がつくか・いくらで売れるか等を考えると、必ずしも“5年を超えるまで待った方がお得”であるとは限りません。

状況を踏まえながら、お得に売却できるタイミングを判断しましょう。

譲渡所得税の計算方法

譲渡所得税は、上述したとおり下記の計算式で算出できます。

【譲渡所得税の計算式】

譲渡所得税=譲渡所得×税率

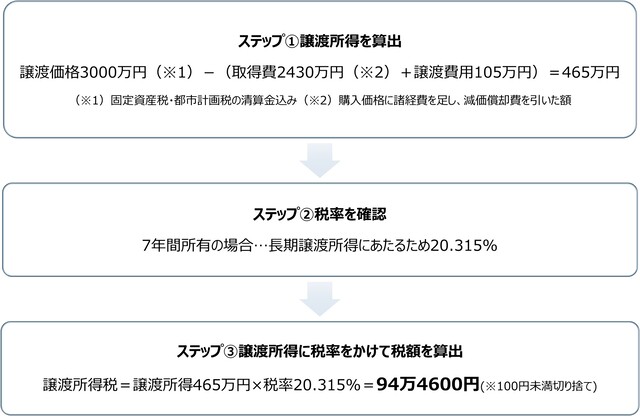

ここで、実際の計算例を見てみましょう。

例えば、下記のケースだと譲渡取得税はいくらになるのでしょうか。

マイホームを2500万円で購入して7年間所有し、3000万円で売却した場合

(購入時には75万、売却時には105万の諸経費がかかり、建物の減価償却費は145万だとします)

この場合、次のようなステップで譲渡所得税を算出していきます。

このように、譲渡所得税の算出はそこまで難しいことではありません。

ただ、「譲渡価格には固定資産税・都市計画税の清算金も含める」などの細かなルールを組み込まなければならない点には留意しておきましょう。

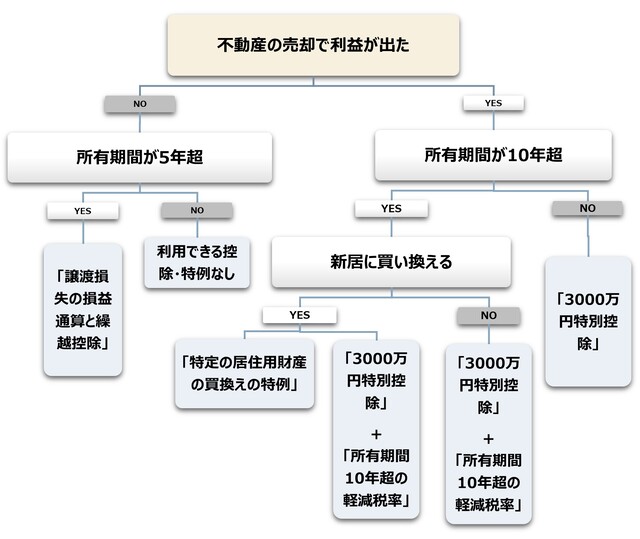

不動産売買における税金対策

続いては、不動産売買税を軽減するための対策をチェックしていきましょう。

不動産売買にはいくつかの特例・控除が存在し、これらを利用することで税負担を抑えられます。

代表的な特例・控除は以下の4種類です。

- 3000万円特別控除

- 特定の居住用財産の買換えの特例

- 譲渡損失の損益通算および繰越控除の特例

- 取得費加算の特例

どの特例・控除が利用できるのかは、売却益の有無や不動産の所要期間などによって異なります。

(※)「取得費加算の特例」はやや特殊な住宅を対象としているため、表からは省いています。

これらの特例・控除はそれぞれ細かな要件が設定されているほか、併用できないケースがほとんど。

そのため、自分の状況と照らし合わせながら検討することが大切です。

また、要件を満たしていても自動適用されることはなく申請が必須なので、それぞれの申請方法も併せて解説します。

3000万円特別控除

居住用財産(=マイホーム)を売却した場合、一定の要件を満たしていれば、譲渡所得から最高3000万円まで控除されます。

この控除は「居住用財産を譲渡した場合の3000万円の特別控除の特例」と呼ばれ、大幅な節税が可能です。

特に譲渡所得が3000万円以下の場合は、譲渡所得税を0円にできます。

【譲渡所得税の計算式】

譲渡所得税=(譲渡所得-特別控除額3000万円)×税率

また、不動産の所有期間に関わらず利用できます。

加えて、基本的に他の特例とは併用できないものの、不動産を10年以上保有していた場合に税率を低減できる「10年超所有軽減税率の特例」とは併用できるのもメリットです。

適用要件は、下記のとおり。

【3000万円特別控除が適用される要件】

- 自分が今住んでいる家・土地を売却する

- この特例だけを目的として入居した家ではない

- 過去2年以内に、「3000万円の特別控除」や「譲渡損失の損益通算及び繰越控除の特例」を利用していない

- 住まなくなってから3年が経過した年の年末までに売る

- 売主と買主が親子・夫婦などの特別な関係にない など

この控除を利用するには、下記の書類を添えて必ず確定申告を行いましょう。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)

- 住民票

なお、この控除を利用すると、売却後に新居を購入する際「住宅ローン控除」が適用されない点には要注意です。

特定の居住用財産の買換えの特例

「特定の居住用財産の買換えの特例」は、マイホームを売却して一定期間内に新たなマイホームを購入した場合、譲渡所得への課税を将来に“繰り延べ”できる特例です。

旧家と同額以上の住宅を購入すると全額繰り延べができ、安い住宅を購入した場合は差額分のみ課税されます。

ここで注意したいのは、あくまで“繰り延べ”なので今回は譲渡所得税がかからないぶん、次回買い換える際に繰り延べ分が上乗せされること。

しかし、課税を先延ばしすることで新居の購入費用を捻出しやすくなります。

適用要件は、下記のとおりです。

【「特定の居住用財産の買換えの特例」が適用される要件】

- 所有期間・居住年数が10年を超えた不動産を売却する

- 建物と敷地・借地権の両方を売却する

- 過去2年以内に、「3000万円の特別控除」や「10年超所有軽減税率の特例」等の適用を受けていない

- 新居は、旧家を売却した翌年の年末までに購入する

- 新居の床面積は、50㎡~500㎡まで など

この特例の利用には、下記のような書類を添えて確定申告をすることが必須です。

- 譲渡所得の内訳書

- 所有が10年を超えることを証明する書類

- 新居の床面積を明らかにするもの など

なお、「3000万円の特別控除」や「10年超所有軽減税率の特例」とは併用ができない点は頭に入れておきましょう。

譲渡損失の損益通算および繰越控除の特例

マイホームの売却額が購入額を下回り赤字=譲渡損失になってしまった場合は、「譲渡損失の損益通算および繰越控除の特例」を利用できます。

「損益通算」とは、ある所得で損失が出てしまった場合、その年に発生した他の所得(給与など)からその損失を差し引くこと。

つまり損益通算をすると、マイホーム売却以外で得た所得を減らせる=課税対象が減るため、所得税や住民税が安くなるのです。

さらに、損益通算をしても補いきれなかった譲渡損失があれば、翌年移行に繰り越して差し引くこともできます。

これは「繰越控除」と呼ばれ、最長3年間まで繰り越しが可能です。

この特例の適用要件は、下記のとおり。

【「譲渡損失の損益通算および繰越控除の特例」が適用される要件】

- 自分の住んでいるマイホームを売却する

- 所有期間が5年を超えている

- 売却物件に10年以上の住宅ローンが残っている

- その年の合計所得が3,000万円以下

- 過去2年以内に他の特例を利用していない など

また、「譲渡損失の損益通算および繰越控除の特例」の利用には、以下の手続きが必要です。

| 「損益通算」の場合 | 「繰越控除」の場合 |

|---|---|

下記の書類を添えて確定申告を行う。

| 下記2つの条件を満たす。

|

取得費加算の特例

相続した不動産を売却した場合に適用されるのが、「取得費加算の特例」です。

この特例を利用すると、相続税額のうち一部を、下記計算式の「取得費(不動産の取得にかかった費用)」に加算できます。

【譲渡所得の計算式】

「譲渡所得」=「譲渡価格」-(「取得費」+「譲渡費用」)

取得費が増えればそのぶん譲渡所得が減るため、譲渡所得税を抑えられます。

さらに、前述した「居住用財産を譲渡した場合の3000万円の特別控除」や「特定の居住用財産の買換えの特例」と併用できるのも大きなメリットです。

この特例の適用要件は、下記のとおり。

【「取得費加算の特例」が適用される要件】

- 相続や遺贈により財産を取得している

- その財産を取得した人に相続税が課されている

- 相続開始から3年10ヶ月までの間に売却している など

この特例を利用するには、下記の書類を添えて必ず確定申告を行いましょう。

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書

なお、相続した不動産の売却に適用できる特例・控除は、「取得費加算の特例」だけではありません。

詳しくは後述するので、併せてチェックしてみてください。

不動産売買にかかる税金の注意点

最後に、不動産売買にかかる税金の注意点を解説していきます。

特に気をつけるべきなのは、下記の2点です。

- 不動産売却時に利益が出た場合、確定申告が必要

- 相続した不動産を売却する場合

不動産売買にかかる税金の理解不足によって、ペナルティが発生したり節税チャンスを逃したりすることのないように、しっかりと目を通しておきましょう。

不動産売却時に利益が出た場合確定申告が必要

不動産売却における確定申告の必要性は、利益の有無によって異なります。

| 不動産売却における確定申告 | 確定申告の時期 |

|---|---|

不動産の売却時に利益(=譲渡所得)が発生した 譲渡所得ナシ or 赤字(=譲渡損失)が発生した | 売却翌年の2月16日~3月15日までの間 |

不動産売却で譲渡所得が発生した場合は、必ず確定申告を行う必要があります。

たとえサラリーマンであっても、譲渡所得は「給与所得」とは別に計算されるため自身での確定申告が必須です。

申告を怠ると、税務署の調査が入り延滞税・無申告加算税などのペナルティが課されてしまいます。

なお、特例・控除を利用すれば課税されないケースもありますが、特例・控除を利用するためにも確定申告は欠かせません。

一方で、譲渡所得ナシor譲渡損失になった場合は、所得が発生していないことから確定申告は必須ではありません。

しかし譲渡損失になったとしても、「譲渡損失の損益通算および繰越控除の特例」を利用すれば他の所得を減らせるため、確定申告をしたほうがお得である点は頭に入れておきましょう。

相続した不動産を売却する場合

相続した不動産を売却する場合、通常のマイホームとは扱いが多少異なります。

かかる税金は「譲渡取得税」「印紙税」「登録免許税」「消費税」とマイホームと同様であるものの、特例・控除は下記のような種類が適用されます。

| 特例・控除の種類 | 内容 |

|---|---|

| 取得費加算の特例 |

|

| 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例 ※空き家を相続した場合 |

|

| 「居住用財産を譲渡した場合の3,000万円の特別控除の特例」 ※被相続人と同居していた場合 |

|

| 「10年超所有軽減税率の特例」 ※被相続人と同居していた場合 |

|

いずれの控除・特例も、適用には確定申告が必須です。

また、相続した不動産にかかる税金は相続人全員で負担するのが原則であり、相続人それぞれが確定申告を行って譲渡所得税を支払わなければならない点にも留意しておきましょう。

まとめ

不動産売買にかかる税金は、自宅の状況を踏まえ、きちんと手順を踏んで計算すればおおよその税額を把握することが可能です。

また、控除・特例の種類や適用要件を理解し、賢く活用することにより大幅な節税も図れます。

とはいえ、不動産売買税は複雑な要素が絡み合っているため、不安点・不明点があれば国税庁のホームページを確認、もしくは窓口で相談しておくと安心。

税金面の不安を解消し、ぜひ納得のいく不動産売買を実現してください。