自宅を売却する前に確認しておきたい 売却の流れと特例とは

自宅の売却時を検討しているときは、何らかの事情を抱えているケースも多いと思います。

しかし、自宅の売却に関する情報が豊富にあるわけではないため、どのような流れで売却することになるのか、あるいは売却時にどのような費用がかかり、どれくらい税金が発生するのか分からない人がほとんどだと思います。

ここでは、そんな自宅売却の流れや税金計算上の特例などを解説します。

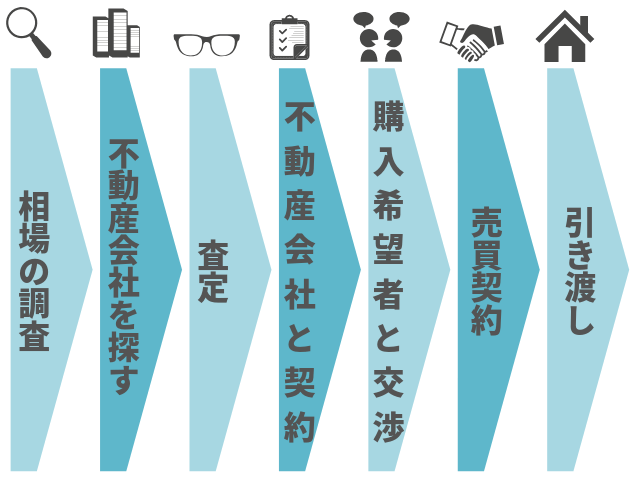

自宅売却の流れ

自宅に限らず、不動産を売却する際のおおまかな流れは以下のようになります。

- ⑴相場の調査

- ⑵不動産会社を探す

- ⑶査定

- ⑷不動産会社と契約

- ⑸購入希望者と交渉

- ⑹売買契約

- ⑺引き渡し

相場の調査

不動産市場全体の傾向を掴み、売却しようとしている物件がいくらで売れるのかを探るために相場の調査を行います。

不動産取引の相場を調査する方法として最もよく利用されているものに国土交通省のサイトに設けられている「不動産取引価格情報検索」があります。

住所などの情報から周辺地域で取り引きされた不動産の価格などの情報を調べることができます。

信頼性も高く、全国各地の情報を調べることができるため、幅広く利用することができます。

また、近隣の不動産会社のサイトや不動産情報を扱うサイトから、同じような広さ・条件の物件の価格を調べる方法もあります。

狭い地域にしぼって、実際に取引されている価格を知るには良い方法です。

不動産会社を探す

不動産売買を成立させるためには、不動産会社に仲介を依頼して買主を探してもらうのが一般的です。

不動産会社に依頼することで、売却しようとしている物件の情報が多くの人の目に触れ、より良い条件で売却できる可能性が高くなるのです。

不動産会社には、全国的に名の知られた大手の会社もあれば、地域密着の古くからの会社もあります。

いくつかの会社や担当者を比較して、会社を選ぶようにしましょう。

大手の不動産会社のメリットについては「不動産売却はやっぱり大手が有利?大手不動産会社のメリットが知りたい!」をご参照ください。

査定

一戸建ての建物を査定する際にはその構造や築年数をもとに算出する原価法、マンションや土地を査定する際には売却したいと考えている物件と条件が似ている不動産の取引事例から評価額を算出する取引事例比較法によります。

不動産会社に査定を依頼すると、それぞれの会社で査定額が異なる結果になることが予想されます。

それは、査定金額はその会社が売却できると見込んだ金額となっているからです。

実際にその査定金額で売却できるとは限りませんし、査定が高いからといっていい会社であるとはいえないことに注意しましょう。

査定金額を上げるコツを知りたい方は「不動産売却のお得な査定方法 教えてください!」をご参照ください。

媒介契約の種類と特徴

査定を依頼して、各不動産会社の条件を確認したら不動産会社と契約の段階となります。

保有する不動産を売却しようとする際に不動産会社と締結する契約は媒介契約です。

媒介契約には3つの種類があります。

それぞれの契約ごとに特徴があるため、どの契約を結ぶのか検討しなければなりません。

一般媒介契約

売り主が複数の不動産会社と媒介契約を結ぶ方法です。

複数の不動産会社に条件面での競争をさせて、より良い条件で契約が成立した会社で売却することができます。

また、売り主自身で買い主を見つけてきて売却することができます。

自分で買い主を探すことができそうな場合、一般媒介契約を選択すると、うまくいけば不動産会社の仲介なしに売却することも可能です。

専任媒介契約

仲介を依頼する不動産会社を1社に絞って契約する方法です。

専任媒介契約の場合には、売り主自身で買い主を見つけ、直接交渉することができますが、契約によっては自分で見つけた売り主と契約が成立した場合でも手数料を支払わなければなりません。

専属専任媒介契約

専任媒介契約と同様、不動産会社を1社に絞って契約する方法です。

専属専任媒介契約の場合、買い主を自身で見つけても不動産会社の仲介が必ず必要となり、直接交渉したり契約したりすることはできません。

他にも、契約の種類によってさまざまな違いがあるため、以下の表を参考にして、媒介契約の種類を選択してください。

| 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 | |

|---|---|---|---|

| 他社へ複数依頼することの可否 | 〇 | × | × |

| 自ら相手方を探して直接契約することの可否 | 〇 | ○ | × |

| 契約の有効期間 | 制限なし(行政の指導は3か月以内) | 3か月以内 | 3か月以内 |

| 指定流通機構への登録 | 法律上の義務はなし | 媒介契約締結の日から7日以内 | 媒介契約締結の日から5日以内 |

| 業務処理状況の報告義務 | 法律上の義務はなし | 2週間に1回以内 | 1週間に1回以内 |

一番早く売却が成立するのは専属専任媒介契約です。

一般媒介契約にすると、不動産会社が自分で売買成立させることができない場合もあるため、あまり費用をかけられませんし、よほど良い物件でなければ売却価格などの条件面でも不利になると思われます。

特に理由がなければ、専属専任媒介契約を締結するべきと考えられます。

売買契約で重要な瑕疵担保責任

媒介契約を締結し⑸購入希望者との交渉を経て、⑹売買契約に至ります。

売買契約をする際に、必ず理解しておかなければならないのが瑕疵担保責任です。

瑕疵担保責任とは、売買契約を結んだ当初には分からなかった不動産の欠陥について、売却後に判明した場合に売主がどの程度まで責任を負うのかということです。

売却後に欠陥が見つかった場合には、もともと保有していた売主の責任だけでなく、それを発見できなかった買主の責任や、欠陥があることを価格に織り込んでいないことから生ずる経済的な損失など、さまざまな問題を含んでいます。

そのため、欠陥が見つかったとしてもいつまでも売主が責任を持つとすることはありません。

ただし、売ってしまえばそれで終わりというわけでもないため、売買契約書に明記しなければならないのです。

原則的に、瑕疵担保責任の期間は売却してから10年以内、買主が瑕疵に気づいてから1年以内とされますが、契約する段階でこの期間を延ばしたり短くしたりすることがあります。

また、特に古い家屋については瑕疵担保免責特約により、売主が瑕疵担保責任を負わないようにする場合もあります。

瑕疵担保責任を負わないようにする代わり、価格を通常より安くするといった対応をするのです。

また、期間だけでなくどこまで責任を負うのかについても明確にしておかなければなりません。

特に古い建物の場合は、売却時の状態は問題がなくても、経年劣化により問題が生ずることが少なくないのですが、買主からすれば購入前からあった欠陥なのか、購入後に発生した欠陥なのかが分からないため、瑕疵担保責任を主張して売主に修繕費を請求することも考えられます。

売却する時に価格を下げたくないからといって、自分に不利な情報を買主に伝えないまま契約すると、後から大きな請求を受けることも考えられます。

トラブルを防ぐために、不具合のある箇所はあらかじめ伝えておくようにしましょう。

売却時に必要な費用

ここまで不動産の売却に関する一連の流れを確認してきました。

ところで、売却する際に必要となる費用にはどのようなものがあり、いくらくらいかかるのでしょうか。

不動産会社の仲介により売却するケースがほとんどだと思いますが、この場合、仲介手数料がかかります。

仲介手数料の金額は宅地建物取引法によりその上限額が定められています。

| 取引価格 | 仲介手数料 |

|---|---|

| 200万円以下 | 取引価格の5%以内 |

| 200万円超400万円以下 | 取引価格の4%以内 |

| 400万円超 | 取引価格の3%以内 |

400万円を超えるケースがほとんどだと思います。

そのため、仲介手数料の額は「取引価格×3%+6万円」と覚えておくといいでしょう。

また、自宅を売却する際に住宅ローンが残っていると、自宅に設定されている抵当権を抹消するための登記費用が必要となります。

司法書士に依頼した場合の費用もあわせて数万円程度で済みます。

その他、売買契約書に貼付する印紙代なども必要ですが、それほど大きな金額にはなりません。

売却時に発生する税金

不動産を売却した際に利益が生じると、その利益に対して税金がかかります。

税金計算上、不動産を売却した時の利益のことを譲渡所得と呼びますが、譲渡所得の計算方法は次の計算式で求めます。

譲渡所得=譲渡価額-(取得費+譲渡費用)

譲渡価額とは不動産の売買代金のことをいいます。

取得費はその不動産を購入したときの金額です。

ただし、建物の場合はその築年数に応じた償却費を引いて計算します。

また、先祖代々の土地で購入金額が分からない場合や、購入金額が非常に低い場合には、譲渡価額×5%で計算した概算取得費とすることもできます。

譲渡費用は、売却する際に必要となる仲介手数料や登記費用、印紙代などが該当します。

不動産を売却した際の税率は、所有期間に応じて決められています。

- ①譲渡した日の属する年の1月1日時点で所有期間が5年未満の場合は、所得税率30.63%、住民税率9%の合計39.63%

- ②譲渡した日の属する年の1月1日時点で所有期間が5年を超える場合は、所得税率15.315%、住民税率5%の合計20.315%

- ③譲渡した日の属する年の1月1日時点で所有期間が10年を超える居住用の不動産を売却した場合は、譲渡所得6,000万円までの部分について所得税率10.21%、住民税率4%の合計14.21%

自宅を売却する場合には、③の最も低い税率での課税となるケースもあります。

所有期間は、売却した年の1月1日時点での判定となるため、間違えないようにしましょう。

税金計算上の特例

投資用の物件や賃貸物件を売却する場合とは異なり、自宅を売却する場合には税金の負担が少なくなるような特例が設けられています。

特例の適用を受けるためにはさまざまな要件が設けられていますが、共通して要件となっているのは、買主が夫婦や親子、親族などの特別な関係者でないことです。

譲渡所得が発生した場合の特例

マイホームを売却した時の3,000万円特別控除

所有期間に関係なく、発生した譲渡所得から最大3,000万円を控除することができます。

マイホームを売却した時の軽減税率の特例

税率の中で紹介した譲渡所得6,000万円までの部分について所得税率10.21%、住民税率4%の合計14.21%となるのは、マイホームを売却した際の特例の1つです。

3,000万円特別控除とも併用することができます。

マイホームを買い換えたときの特例

マイホームを買い換える際に発生した譲渡所得を認識せず、新たに購入したマイホームを将来売却する際にあわせて課税対象にするものです。

買い換えにより資金繰りが苦しい時に、課税を将来に繰り延べることができるほか、短期間でマイホームを買い換えた場合にも税金が発生しないようにすることができます。

譲渡損失が発生した場合の特例

5年以上所有していた自宅を売却した際に譲渡損失が生じた時は、その損失を給与所得など他の所得と損益通算することができます。

また、損益通算しきれなかった損失については翌年以降3年間繰り越すことができます。

マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

自宅を売却し新たに自宅を購入した場合に、譲渡損失が生じた時に適用できる特例です。

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

住宅ローンの残っている自宅を売却した場合に、残りの住宅ローンより低い金額で売却して譲渡損失が発生した時に適用できる特例です。

いずれの特例も細かな要件が定められているため、適用前にその要件を確認しておきましょう。

また、実際に適用を受ける際には確定申告をする必要があるため、忘れないようにしましょう。

まとめ

自宅を売却する際には、不動産会社選びが大きなポイントとなります。

この会社なら、あるいはこの担当者なら任せられると思える会社(人)に依頼しましょう。

査定がいいから、大手だからという理由だけで選ぶと後悔することになるかもしれません。

また、自宅を売却すると税金計算の対象となります。

ただし、譲渡所得が発生した場合だけでなく、譲渡損失が発生した場合にも特例を適用すると、トータルの税額が軽減される可能性があります。

適用を受けられる特例については、必ず売却前に確認しておきましょう。