【ケース別】低廉譲渡・低廉売買でかかる税金とは?贈与税がかかる基準も確認

この記事でわかること

- 低廉譲渡(低廉売買)について知ることができる

- 低廉譲渡は取引先によってかかる税金が異なる

- 時価からどれくらいの金額で贈与税がかかるかわかる

低廉譲渡(低廉売買)とは?

市場の相場よりもかなり低い値段で取引すること低廉譲渡といいます。

利害関係者同士で不動産を低廉譲渡すると、節税にもなりお互いに有利になります。

例えば、親族間・親子間の売買になると、贈与税の負担軽減を行うため低廉譲渡される場合が多いです。

親子間の場合、子供に財産を安く譲渡でき節税対策にもなります。

しかし、相続税評価額を下回る価額で売買すると売買に関する税金は低くなりますが、その代わり贈与税を納める必要がでてきます。

【ケース別】低廉譲渡(低廉売買)によってかかる税金

モノを売買することによって収益が出た場合には、その収益に対して課税がなされます。

ここで、その課税収益を限りなく安くしてしまうと、税金がかからないことも理屈上は考えられます。

しかし、残念ながらそのようなことをすると税金が取れないので、一定の制約が決められています。

低廉譲渡・低廉売買でかかる税金

| 売買形式 | 売り手にかかる税金 | 買い手にかかる税金 |

|---|---|---|

| 個人から個人へ | 所得税 | 贈与税 |

| 個人から法人へ | みなし譲渡所得税 | 法人税 |

| 法人から個人へ | 法人税 | 所得税 |

| 法人から法人へ | 法人税 | 法人税 |

ケース1:個人から個人への低廉譲渡・売買

個人間で不動産の低額譲渡が行われた場合、売り手と買い手の双方に税金が発生します。

このうち売り手に対しては、不動産の譲渡所得に対する所得税が課されます。

不動産の譲渡所得に対する所得税の計算は、給与所得など他の所得金額とは区分して行われます。

売却する不動産の所有期間に応じて税率は異なり、売却した年の1月1日現在で所有期間が5年を超える場合は、所得税率15.315%、住民税率5%の合計20.315%となります。

また、所有期間が5年以内の場合は、所得税率30.63%、住民税率9%の合計39.63%となります。

一方、低額譲渡の買い手は時価より低い金額で不動産を購入できるため、時価と譲渡価額との差額分の利益を受けたこととなります。

そこで、時価と譲渡価額の差額について贈与税が発生することとされ、買い手がその贈与税を納付しなければなりません。

贈与税の税率は、金額が大きくなるほど高くなる累進課税方式となっており、国税庁の公表する速算表などを使って税額を計算します。

譲渡所得税の計算式

税額=(低廉売却金額―取得価額-譲渡費用)×20.315%(39.63%)

ケース2:個人から法人への低廉譲渡・売買

個人(売り手)が法人(買い手)に対して不動産を時価の50%未満で譲渡した場合、売り手にみなし譲渡課税が適用されます。

一方、不動産を時価の50%以上で取引する場合は、譲渡額に応じて譲渡課税が適用されます。

みなし譲渡課税の計算方法

税金=(時価―取得価額)×20%

個人が法人に対し、不動産を時価の2分の1未満の金額で売却すると、個人に対してみなし譲渡課税が発生します。

みなし譲渡所得が発生すると、実際には時価よりかなり低い金額で不動産を売却した場合でも、時価で売却したものとみなして、譲渡所得税の計算を行います。

中には、実際の売却金額より所得税額の方が大きくなってしまう可能性もあるため、納税資金の確保にも注意が必要です。

一方、低額で不動産を取得した法人については、個人が購入した時のように贈与税はかかりません。

そもそも、法人に対しては、贈与税はかからないものとされているためです。

その代わり、購入した不動産は購入価額ではなく時価で会社の決算書に計上します。

そして、実際の購入価額との差額については受贈益に計上し、その不動産を購入した年の法人税の計算対象に含めることとされています。

また法人の株主も、受贈益が計上された分保有する株式の価値が上昇したこととなるため、贈与税の課税対象となります。

ケース3:法人から個人への低廉譲渡・売買

法人が所有する不動産を、個人に対して時価より低い金額で売却した場合、法人に対して以下のような課税関係が生じます。

- ①不動産を時価で譲渡したものとして売却益を計算し、その金額に対して法人税が課される

- ②時価と譲渡価額との差額は、法人から個人に対して寄付が行われたものとして、寄付金の金額とされる

まず①にあるように、法人は時価でその不動産を売却したものとします。

実際の売却価格より高い金額で譲渡価額が計上されるため、売却益の金額が大きくなることも想定されます。

その後、②により寄付金という費用が計上されます。

実質的には①の利益と②の費用の金額は相殺されます。

しかし、②の寄付金については全額を法人の課税対象額から控除できないため、結果時に法人税の負担が増える結果となります。

一方、法人から低額で不動産を入手した個人は、その差額について法人から利益を得ており、一時所得として所得税が課税されることとなります。

ケース4:法人から法人への低廉譲渡

売り手の法人には時価を基準として、売却益に法人税が適用されます。

また買い手の法人にも時価を基準とした法人税が適用されます。

一方で、法人同士の低廉譲渡を行う場合には、グループ法人税制の対象となることがありますので気を付けなければいけません。

グループ法人税制とは、親子会社や兄弟会社など、100%の資本関係にある日本国内の法人間での一定の取引について、資産譲渡による損益を認識しない制度です。

そのため、時価より低い金額で不動産の譲渡が行われても、売り手・買い手の双方の会社は、譲渡損益を計上しないこととなります。

その代わり、その不動産を100%グループ外の会社に売却した時には、当初の金額との差額を、100%グループ内での取引を行ったときの売り手の会社で損益計上します。

グループ外に資産が流出した時に、その時の譲渡価額と当初の計上額との差額を損益として認識する必要があるため、当初の計上額を買い手の会社に伝えるなど、特別な手続きが必要とされます。

低廉譲渡(低廉売買)とみなされたときにかかる贈与税

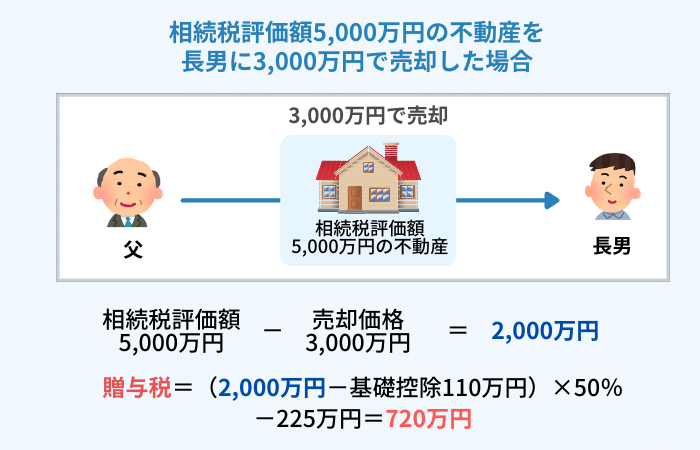

ここからは、家族間(個人間)の低廉譲渡で課税される相続税の計算式を見てみましょう。

相続税評価額5,000万円の不動産を長男に3,000万円で売却した場合、以下の贈与税を納めなければいけません。

低廉譲渡(低廉売買)で贈与税が課税されない基準

低廉譲渡は、節税目的では有効に機能します。

そのため、すべての低廉譲渡が無効となってしまうとなると、私たちの取引も制約されてしまうでしょう。

判例によると、時価の80%にあたる低廉譲渡を有効としています。

つまり、この場合の低廉譲渡の差額に対して税金がかけられることはないということです。

まとめ

低廉譲渡を行った場合が制限されてばかりでは取引の自由度を狭めてしまうことにもなりますので、一定の金額以上の取引に限り税金負担があるということでご理解ください。

また、取引主体によっても税負担等が異なりますので、どのようなパターンに当てはまりそうであるかよく確認するようにしてください。