資産の組換えで相続対策?組換えで利用できる特例もチェックしよう

相続対策は誰しも行うべき取り組みです。

とりわけその中でもご自身の資産が多いという方は相続人となる方のためにもよく考えて相続対策を講じておく必要があるでしょう。

ところで、「相続対策」というとどのようなものを指すのでしょうか?

相続対策として思い浮かべるのは節税対策だと思われた方もいらっしゃるかもしれませんが、実は他にも遺産分割に対する対策も同じくらい重要になってきます。

実は、これらの対策を行うためには、資産の組換えを行うことが非常に有効であると考えられています。

今回はこのテーマについて分かりやすくお伝えしていきますので、是非最後までお読みください。

資産組換えについて

そもそも「資産組換え」とはどのようなものを指す言葉なのでしょうか?

相続対策を熱心に研究されていらっしゃる方であれば、もしかしたらご存知の方もおられるかもしれませんが、これは資産の組み合わせを変更することを意味します。

資産組み換えは、上手く資産バランスを保つための手法ではありますが、例えば以下のような財産をお持ちの方が対象と言えるでしょう。

- (1)相続後に利用する見込みのない不動産をお持ちの方

- (2)利便性が低い、面積があまりにも広い・狭いなど利用価値が高くはない不動産をお持ちの方

- (3)相続税評価額と比べて、市場価格が著しく低い不動産をお持ちの方

資産組換えで相続対策をしましょう

資産組換えを正しく行うにはどのようにすればよいのでしょうか?資産組み換えを有効に行うためには、相続税を算出するための相続財産評価方法を確認し、納める相続税を少なくすることを検討することが必要となります。

ご自身が現状どのような資産をお持ちで、どのような資産に組み替えればお得になるのかという視点で見ていきたいと思います。

お持ちの現金を賃貸不動産に組替え

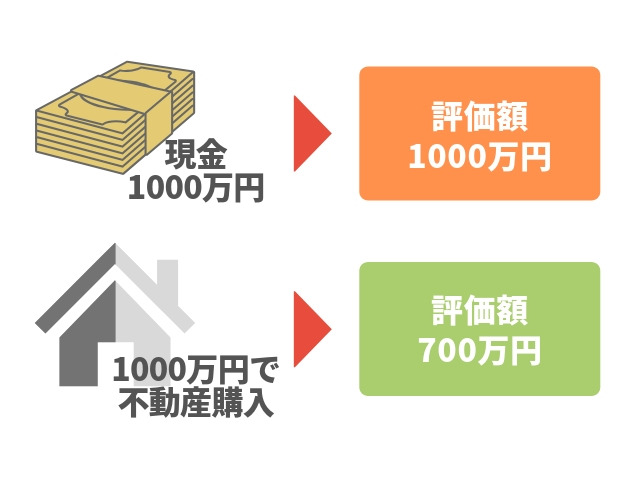

例えば、あなたが現金1,000万円をお持ちであるとしましょう。

これをこのまま持っていても評価額は変わりませんが資産の組み換えを行うことで財産評価額を少なくすることが出来ます。

例えば、以下の図の通り、所持金1,000万円で不動産を購入したとしましょう。

この場合の不動産の評価額も現金と同じく1,000万円ではないのかと思われた方もいらっしゃるかもしれませんが、そうではありません。

不動産の場合には評価額が少なく算出される優遇措置を受けられます。

例えば、建物を購入していた場合には評価額は時価の7割がけであるとされますので、700万円(=1,000万円×70%)ということになります。

購入した不動産を保有しているだけでもお得ですが、これを人に賃貸するとさらにお得になります。

以下の図の通り、700万円で減額された評価額が賃貸によって、更に210万円減額されることになります。

合計すると、現金を保有しているだけに比べると、およそ50%である510万円も評価額の計算でお得になるということを意味します。

更地から賃貸不動産に組替え

仮にあなたが建物のない更地を所有しているとしましょう。

更地のままの土地の評価額と比べると、更地の上に建物を建てることで評価額を下げることが出来ます。

例えば、評価額が1,000万円の土地のケースについて考えてみますと、この土地が更地であった場合には、その土地の評価額もそのまま1,000万円ということになります。

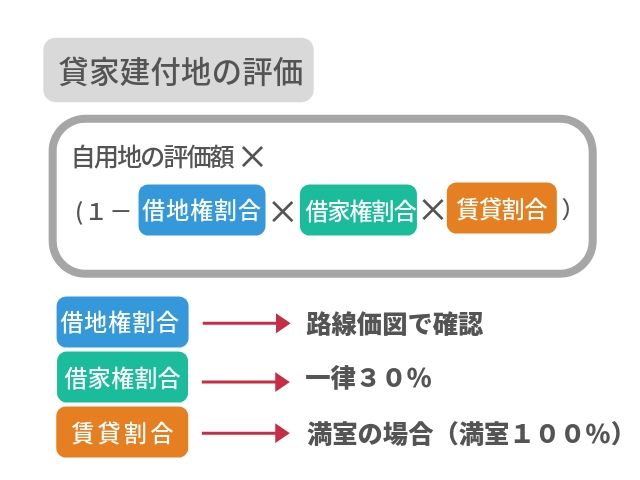

ところが、この更地上に賃貸不動産を建てると、更地の評価は「貸家建付地」という扱いになり、以下の図の通り評価額が算出されることになります。

上記について、借地権割合は約60%~70%、そして借家権の場合は30%で計算されることになっています。

例えば、1,000万円の土地についていえば、借地権割合が60%なら820万円(=1,000万円×{1-60%×30%})で、借地権割合が70%なら790万円ということになります。

したがって、そのままの更地であるよりも180万円~210万円ほど評価額が減額されうるということを意味します。

このように更地にしておくよりも賃貸不動産に組替えることで、有効な相続対策になります。

万が一、更地はあるが保有現金では建物を建てられないというのであれば、その更地を売りに出し、手元資金で賃貸不動産用の新たな不動産をつくりかえるという組換えを行うこともできるでしょう。

資産組換えを遺産分割及び納税資金に活用する

上述の通り、資産組換えを行うことで相続対策として機能することになりますが、それだけではなく、遺産分割および納税資金にも活用することが出来るといわれています。

遺産分割が困難な不動産

相続が生じると、遺産分割のために「争族」問題が起こってしまうといわれています。

また、相続財産のうち約4割は不動産とされています。

よって、不動産の分割方法についてしっかりと理解しておかなければいけないということになります。

不動産を相続することが大変である理由の一つに分割することができないということが挙げられるでしょう。

そのために、同じ不動産であっても共有名義など不都合な相続とならないように、相続しやすい不動産の形態を選択しなければいけません。

納税資金と資産組み換え

相続税制改正に伴い、基礎控除の計算の結果として相続税を支払うことになれば、相続申告後に相続税納付手続きをすることになります。

ところが、この金額が高額になってしまえば相続税を支払うことが出来ないという事態に陥ってしまうことも考えられます。

そこで、資産組換えが活きてくるのですが、いざというときに売却して現金化することが出来るように資産を現金化しやすい不動産の状態にして保有しておくということが考えられます。

不動産を資産組換えする上でポイントとなる譲渡所得の特例について

これまで個人の不動産を中心とした資産組換えについてお話してきましたが、今度は事業用に資産を買替えて税金を抑える方法についてご紹介していきます。

事業用として資産の買換えを行った場合の特例について

以下の条件を満たす場合には、特例が適用されて譲渡所得を繰り延べる効果を享受できます。

- (1)譲渡する資産及び買換える資産が双方共に事業用であること

- (2)譲渡する資産及び買換える資産の組み合わせが一定の組み合わせとして当てはまること

- (3)買換える資産を買換え日より1年の間に事業用として利用すること

- (4)本特例の対象資産が他の特例を利用していないこと

- (5)土地が買替え資産である場合には、譲渡する土地の面積の5倍以内であること

- (6)譲渡する資産を売った年、前年、又は翌年のいずれかに買換え対象資産を購入すること

本特例が適用される場合には、以下のいずれかにより譲渡所得を算出することになります。

- (1)譲渡資産の譲渡価格>買替え資産

譲渡資産の譲渡価格 × 80% = 収入

(譲渡資産の取得費+譲渡費用)×(収入/譲渡資産の譲渡価格)=必要経費 - (2)譲渡資産の譲渡価格≦買替え資産

譲渡資産の譲渡価格 × 20% = 収入

(譲渡資産の取得費+譲渡費用) × 20% = 必要経費

それぞれの計算式において収入より必要経費を差し引いたものが譲渡所得の課税価額です。

ここで繰り延べされうる割合は、対象不動産の所在地によって変動することがありますので事前にどれほどの割合になるのか調べておくのが良いでしょう。

自宅の不動産を売却した場合の特例

自宅を売却し、新たに不動産を買換えることになった場合に適用できる2つの特例について見ていきましょう。

特定マイホーム買換えに適用される特例

10年を超えて不動産を自宅として所有していた場合に、当該不動産を売却し、新たに不動産を買換えた際に、譲渡所得税が買換え不動産売却時まで繰越しすることが出来るという特例です。

マイホーム買替え時の譲渡損失の損益通算並びに繰越し控除の特例

自宅不動産を買換える際に、不動産の売却で譲渡損失のある場合は、規定の要件を充足することにより、譲渡損失が当該年度の所得より控除されます。

まとめ

相続対策として資産の組み換えを上手に活用することにより効率的に行うことが出来ます。

ご自身の資産状況を再度見直していただき、適切な資産状態を形成しましょう。