相続対策に有効といわれる戸建て賃貸 その仕組みをチェック!

皆様は相続対策と聞くとどのようなことを思い浮かべられますか?手法としてはいくつかあるのですが、その中の一つとして不動産を利用したものがあります。

不動産は税制上相続税を軽減する効果があるということで、節税目的で所有される方もいらっしゃいます。

しかしながら一方で、遺産分配の際になかなかうまく話し合いがまとまらないのも不動産であると耳にされる方も少なくないのではないでしょうか?

そんな疑問を解消するために、節税目的ならびに遺産を分割する目的として戸建ての不動産を利用する手法について解説させて頂きます。

戸建て賃貸について

皆様の中には、戸建て賃貸についてあまりご存知でないという人もいらっしゃるかもしれませんので、まずは戸建て賃貸についてどのようなものであるかについて少しお話させて頂きたいと思います。

戸建て賃貸というのは、マンション・アパートなどと比較して一戸建てタイプの賃貸用物件です。

一戸建て賃貸の特徴としては、家族層が中心となり、少々駅から遠くなったとしても問題なく居住していただけます。

借り手は一世帯に限られますので、入居者が全くいないとその間は家賃収入が全く入ってこないというリスクはあります。

一方で、一度入居されると短期間で退去されることは少なく、長期的な収入を見込むことが出来るでしょう。

このような特徴を理解したうえで、どれほど物件を所有するかなども含めてしっかりとした計画を立てなければいけません。

戸建て賃貸は相続税対策に有効です

それでは、不動産を活用すると相続税対策に効果的であるといわれるゆえんについてご説明させて頂きます。

相続税を計算するためには、相続税評価額を算出しなければいけません。

ここで、相続税評価額の計算においては、税制上さまざまな軽減措置が講じられています。

そして、不動産においては税制上評価額を減額することができる優遇措置がなされています。

さらにいいことに、不動産を保有するだけではなく、人に賃貸をすると保有している以上に相続税評価額は減額されることになります。

不動産の評価の仕方について

相続税を算出するためには、相続税課税の対象である評価額を確認しなければいけません。

この評価額の算出の仕方については、国税庁による財産評価基本通達を利用して行われます。

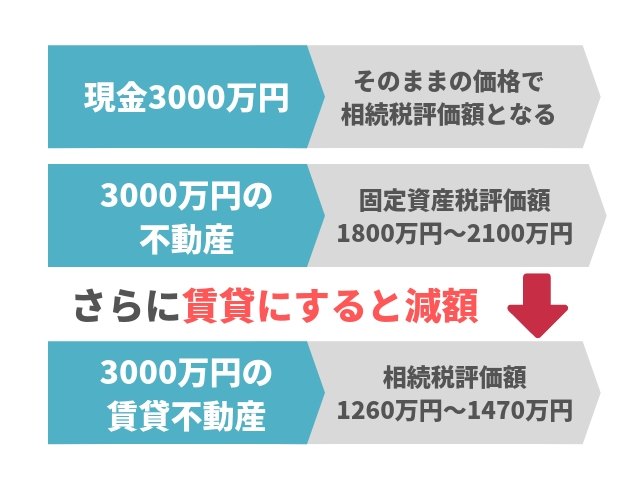

分かりやすいもので考えますと、現金であればそのままの価格で相続税評価額とすることが出来ます。

これは、預貯金についても同様です。

しかしながら、不動産の場合には、なかなかそのように上手くはいきません。

不動産の場合にはどの価格を相続税評価額として算出するのかというのが問題となります。

ここで、不動産の時価と財産評価基本通達による評価額のいずれを使用するかがポイントとなってきます。

土地の場合

土地の評価額は以下のいずれかの方法により求めます。

路線価方式:路線価 × 補正率 × 面積

倍率方式:固定資産税評価額 × 倍率

ここで、「路線価」および「倍率」の変数についてどのように定められているのかについて気になる方もいらっしゃるかと思います。

これらの詳細については国税庁のホームページよりご覧いただけますので是非ご参照ください。

建物の場合

建物の場合は、固定資産税評価額を相続税評価額に利用することが出来ます。

この固定資産税評価額を調べるには、対象となる不動産に所在する市役所等にて、「固定資産税評価証明書」という文書の交付を受ける必要があります。

固定資産税評価証明書以外にも不動産課税明細書を確認することによって、固定資産税評価額を見ることが出来ます。

この固定資産税評価額を利用することで、例えば登録免許税・都市計画税・不動産取得税などの各種税金を算出することが出来ます。

評価額を下げるためには?

同じ不動産であっても自分で自由に処分できる場合と処分に制限がある場合とで同じように課税されてしまうのは不公平となります。

よって、不動産を賃貸する場合には、通常よりも固定資産税評価額が安く済むことになります。

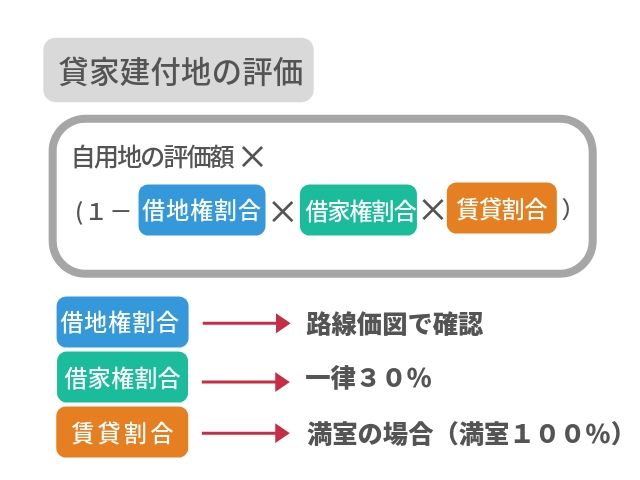

評価額の計算式は、「貸家建付家」として、以下により算出することになります。

上記式は、財産評価基本通達に基づいて対象の不動産の評価額を算出するものです。

なお、借地権割合は、不動産の所在地によって変動するものです。

一方で、賃貸建物の場合には固定資産税評価額に7割がけで算出することが出来ます。

戸建て賃貸は遺産分割対策に有効です

ここでは、戸建て不動産を賃貸することは節税のみならず、遺産分割を行う際にも有効な対策として機能するということについてお話させて頂きます。

遺産分割と不動産

相続手続きにおいて、最も争いが起きやすいのが遺産分割協議であるといわれています。

この中でも比較的分割することが容易な現金・預貯金であれば問題が生じにくいことも不動産の場合には分割が困難となりますので、注意が必要です。

また、不動産の名義を共有にしてしまうと将来的に他の一方の共有者の同意なく不動産を売却することが出来なくなりますので慎重な判断が求められます。

遺産分割をする上での戸建て賃貸について

不動産という種類で見ると、比較的戸建て賃貸は相続しやすいといわれています。

これがマンション・アパートなどとなると、部屋数が複数存在することになりますので、相続人が複数で共有名義にしてしまうとややこしいことになってしまいますが、戸建ての場合には戸数毎に分割することでこうした問題は解決しやすいと考えられます。

まとめ

相続対策として、不動産の活用は有効な方法ではありますが、不動産の中でも、どの形態を採用するかによって相続対策の有効性は変わってきます。

戸建て賃貸による節税対策および遺産分割対策の方法に魅力を感じた方は検討してみてはいかがでしょうか。