【相続した土地の評価額の調べ方】減額要素や時価との関係は?

この記事でわかること

- 相続した土地の評価額の調べ方がわかる

- 相続した土地の評価額の減額される要素がわかる

- 相続した土地の評価額を調べるときの注意点がわかる

相続税は、一般的に遺産の時価によって算出されます。

しかし、上場株式とは異なり、土地などの不動産は価値が変動しやすく、遺産分割で揉めやすくなります。

自分で相続した土地の評価額の調べ方がわかれば、相続トラブルを回避できるかもしれません。

本記事では、これから土地を相続する人に向けて、相続した土地の評価額の調べ方、減額要素や調べるときの注意点について詳しく解説します。

相続トラブルを回避するためにも、ぜひ最後まで読んで参考にしてください。

相続した土地の評価額の調べ方

土地の評価額とは、相続税や固定資産税などを算出するときに利用される価格のことです。

土地の評価額を調べる方法には、様々な方法があり、用途によって使い分けられます。

相続税を評価する場合には、相続税評価額が使われます。

相続税評価額を算出する方法は、「路線価方式」と「倍率方式」の2種類があります。

それぞれ解説します。

路線価方式で調べる

路線価とは、毎年7月に国税庁が公表する道路に面する標準的な宅地の1平方メートル当たりの価格のことです。

路線価方式とは、路線価が定められている地域の評価方法となります。

土地の相続税評価額には、路線価方式が使われることが一般的です。

路線価を調べる

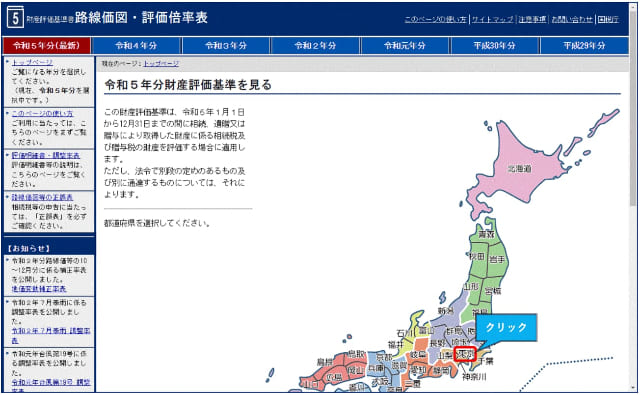

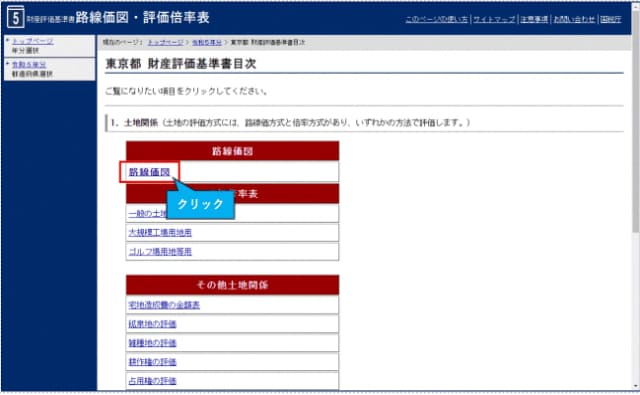

路線価は、国税庁が公表している路線価図・評価倍率表で調べることができます。

路線価の調べ方は、以下の通りです。

- 路線価図・評価倍率表のトップページから、調べたい都道府県を選択する

- 路線価図を選択する

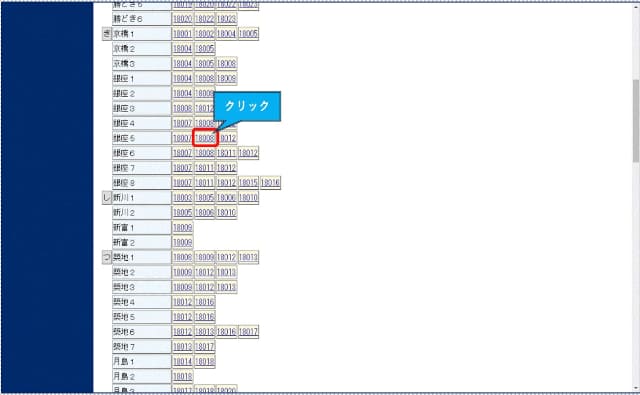

- 市区町村、地名、番地を選択する

- 地図の道路上に記載された路線価を確認する

路線価は千円単位になっているため、1,000を掛けると実際の価格になります。

路線価の右隣に記載されているA~Gのアルファベットは、借地権割合を示したものです。

たとえば、「215D」と記載されている場合の路線価は215,000円で、借地権の土地の場合は60%を掛けて129,000円となります。

引用:財産評価基準書|国税庁

土地の面積を調べる

土地の面積は、毎年4~6月に送られてくる固定資産税の納税通知書で確認します。

納税通知書に記載されている登記地積と現地地積が違う場合は、現地地積を優先します。

固定資産税の納税通知書が見当たらない場合は、管轄の法務局で土地の登記簿謄本を取得しましょう。

また、土地を共有で持っている場合は、持ち分割合を確認する必要があります。

固定資産税の納税通知書に持ち分割合は載っていないため、土地の登記簿謄本で確認します。

相続税評価額を計算する

相続税評価額の計算式は、以下の通りです。

相続税評価額=路線価×土地面積

上記で調べた路線価と土地面積を掛けると、相続税評価額が算出できます。

たとえば面積250㎡、持分割合1/1、路線価21万円であれば、5,250万円となります。

倍率方式で調べる

路線価が設定されていない土地の相続税評価額は、倍率方式で計算します。

倍率方式とは、固定資産税評価額に国が定めた評価倍率を掛けて相続税評価額を算出する方法です。

倍率方式での算出方法を解説していきましょう。

固定資産税評価額を調べる

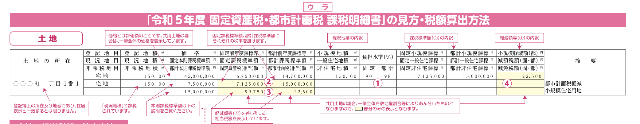

固定資産税評価額は、固定資産税課税明細書で確認することができます。

固定資産税課税明細書は固定資産税納税通知書に記載されており、固定資産税評価額を確認する一番簡単な方法と言えるでしょう。

固定資産税課税明細書を紛失している場合は、自治体に申請して固定資産評価証明書を取得するか、自治体の税務課窓口などで閲覧できる固定資産課税台帳で確認できます。

また、路線価方式と同様に、登記簿謄本で持分割合を確認しましょう。

引用:令和5年度固定資産税・都市計画税 課税明細書の見方|東京都主税局

評価倍率を調べる

評価倍率も、国税庁が公表している路線価図・評価倍率表で調べることができます。

評価倍率の調べ方は以下の通りです。

- 路線価図・評価倍率表のトップページから、調べたい都道府県を選択する

- 評価倍率表の中で、自分の土地が該当するジャンルを選択する

- 市区町村、地名、番地を選択する

- 固定資産税評価額に乗ずる倍率等の列に書かれた評価倍率を確認する

なお、地目が登記されているものと現況が違う場合は、現況の地目が優先されます。

相続税評価額を計算する

相続税評価額の計算式は以下の通りです。

相続税評価額=固定資産税評価額×評価倍率

上記で調べた路線価に土地面積を掛けると、相続税評価額が算出できます。

たとえば、固定資産税評価額1,500万円、持分割合1/1、評価倍率1.3倍であれば、1,950万円となります。

土地の相続税評価額の減額要素4つ

土地を相続する場合は、相続税評価額を減額できる方法があります。

相続税を税務署に届け出る際に利用することによって、節税することが可能です。

相続税評価額を減額できる要素を解説します。

貸家建付地

貸家建付地とは、アパートなどの貸家の敷地として使用されている宅地のことです。

居住用として使用している土地よりも、賃貸用として使用している土地のほうが相続時の評価額は低くなります。

貸家建付地は貸付事業用として評価され、居住用で使用するよりも評価額は20~30%程度減額されます。

広すぎる土地

相続する土地が広すぎる場合は、地積規模の大きな宅地の評価を適用して、評価額を減額することができます。

三大都市圏に含まれる地域では500平方メートル以上の土地が、それ以外の地域では1,000平方メートル以上の土地が要件になります。

その他、地区要件や容積率要件があるため、詳しくは国税庁のホームページで確認しましょう。

使いにくい形の土地

不整形の土地や間口の狭い土地などは、住宅の建築や土地の活用で制限される可能性が高くなります。

整形地の場合と比べ補正されるため、相続税評価額を減額できます。

使いにくい土地の主な補正は以下の通りです。

- 不整形地補正

- 間口狭小補正

- 奥行価格補正

- 奥行長大補正

- がけ地補正

詳しい補正率は、国税庁のホームページで確認しましょう。

参考:奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正) |国税庁

評価の対象とならない私道

私道は基本的に相続税の対象ですが、一定の要件を満たすことで対象外となります。

通り抜けできる私道など不特定多数の人が利用する私道は、公共性が高いため相続税の対象とはなりません。

また、特定の人が利用する私道については、路線価の30%相当で評価することになります。

土地の時価と相続税評価額の関係

これまで解説した相続税評価額は、その名の通り、相続税を算出するときに使われます。

土地の時価とは、実際に売買された土地価格のことで、実勢価格と同じ意味合いになります。

一般的に相続税評価額は、時価よりも安い額となっています。

実際の土地の時価と比べると、相続税評価額は80%となります。

不動産の時価は1年の間で大きく変動しますが、路線価は年に1度しか改定されないため、相続税評価額は低めに設定されます。

土地の相続税評価額を調べるときの注意点

土地の相続税評価額を調べるときの注意点を解説します。

親族に時価より低い金額で売買すると贈与税がかかる

時価とは、実際に売買された土地価格のことですが、あくまで他人同士で売買されるとき成立する価格です。

親族間で売買する場合は、安い価格に設定するなど自由に金額を決めることができるため、時価とはいいません。

みなし贈与となり、贈与税がかかる可能性があるため、注意が必要です。

みなし贈与とは、贈与の意図はなかったが、贈与を行なったとみなされる行為のことをいいます。

贈与税の課税価格は以下の通りです。

| 基礎控除後の課税価格 | ||

|---|---|---|

| 税率 | 一般贈与の場合 | 直系卑属の場合 |

| 10% | 200万円以下 | 200万円以下 |

| 15% | 300万円以下 | 400万円以下 |

| 20% | 400万円以下 | 600万円以下 |

| 30% | 600万円以下 | 1,000万円以下 |

| 40% | 1,000万円以下 | 1,500万円以下 |

| 45% | 1,500万円以下 | 3,000万円以下 |

| 50% | 3,000万円以下 | 4,500万円以下 |

| 55% | 3,000万円以上 | 4,500万円以上 |

上記の他に、贈与税の申告をしない場合は、延滞税(最大年14.6%)と加算税(15%~40%)が課されるため注意が必要です。

遺留分の計算は実際の時価を使用する

遺留分とは、相続人に対する遺言によっても奪うことのできない法律上確保された最低限度の権利のことです。

遺留分を算出する際に使用される価格は相続税評価額ではなく、実際の時価になるため注意が必要です。

相続税評価額で遺留分を計算していると遺留分を侵害しているため、相続トラブルに発展する恐れがあります。

駐車場は減額されにくい

月極駐車場として貸していた土地を相続する場合、固定資産税評価額が減額になる可能性があります。

ただし、すべての駐車場が減額されるわけではありません。

減額が適用される駐車場は以下の通りです。

- アスファルトなどで舗装した駐車場

- 駐車料金を得ている駐車場

- 柱や屋根などがある駐車場

上記の条件に当てはまらない場合は、更地と同条件の扱いとなります。

ロープや車止めの石を設置しただけの青空駐車場も対象外です。

また、賃貸のアパートやマンションに隣接する駐車場は原則、自用地として評価されるため減額の対象外です。

しかし、賃貸のアパートやマンションの居住者が利用している場合は、減額される可能性があります。

鑑定評価額が否認される場合もある

先述の通り、土地の相続税評価額は、路線価で算出されることが一般的です。

補正計算で考慮されない特殊な事情がない場合は、不動産鑑定士が査定した鑑定評価額であっても否認される可能性があります。

税理士が路線価によらない方法で評価額を算出する必要性があると判断される場合のみ、不動産鑑定士に依頼しましょう。

まとめ

相続した土地の評価額は、誰でも簡単に調べることができます。

しかし、遺留分の計算など注意点がいくつかあります。

相続トラブルを回避するためにも、相続した土地の評価額を調べるときの注意点を理解する必要があります。

これから土地を相続する人は、みなし贈与とされないためにも、正しく評価額を調べましょう。

また、土地によっては相続税評価額が減額される可能性があるため、税理士に相談することをおすすめします。