親名義の土地を相続する方法!名義変更の手続きや相続税、注意点について

この記事でわかること

- 親名義の土地を相続したときの手続き方法がわかる

- 土地を相続する場合における相続税の計算方法がわかる

- 親名義の土地を相続放棄した方がいいケースを理解できる

親が土地を所有している場合、将来的に親名義の土地を相続する可能性がある人は少なくないでしょう。

しかし、親名義の土地を相続することになった場合、実際にどのような方法で手続きを行えばよいのか、きちんと把握している人は少ないのではないでしょうか。

本記事では、親名義の土地を相続する方法について、手続きの手順や税金の計算方法などを押さえながら詳しく解説していきます。

事前に親名義の土地の相続について理解を深めておくことで、実際に相続するときに慌てることのないよう、準備しておきましょう。

親名義の土地の相続手続きと相続税の計算方法

まずは、親名義の土地を相続する場合の、相続手続きの手順と相続税の計算方法について、確認しておきましょう。

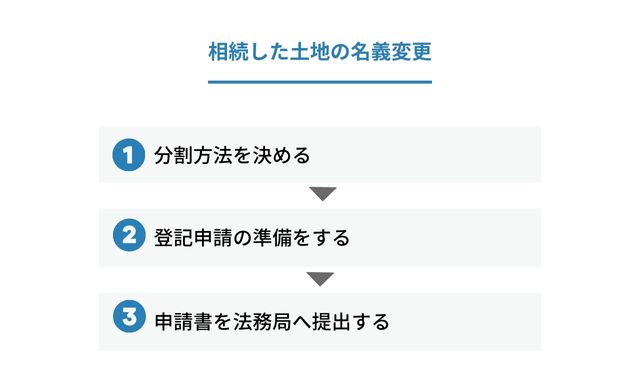

親名義の土地の相続手続きはどのような手順になる?

親名義の土地を相続する場合、具体的にどのような手順を踏むことになるのでしょうか。

ここでは、3つのステップに分けて、全体の手順を解説していきます。

実際に手続きを行うことをイメージしながら、大まかな流れを掴んでおきましょう。

①分割方法を決める

親名義の土地を相続することになったら、まずは土地の分割方法を決めることが重要となります。

たとえば、兄弟や姉妹などがいる場合は、自分だけではなく複数人が相続人となるため、どのように土地を分け合って相続するのかを決めなければなりません。

具体的な分割方法には、以下のようなものが挙げられます。

- 複数人による共有名義として相続する共有分割

- 一度土地を売却した上で、得たお金を分け合う換価分割

- 土地を相続した人が、他の相続人に代償となる同程度の資産を渡す代償分割

トラブルを回避し、スムーズに相続手続きを進めるために、相続人同士で話し合い、全員が納得する分割方法を決めましょう。

分割方法が決まったら、遺産分割協議書を作成し、相続人がそれぞれ分割方法に合意したことを書面にきちんと残しておくことも重要です。

②登記申請の準備

土地の分割方法が決まったら、相続の登記を申請するための準備を始めましょう。

相続の登記申請では必要書類が複数あるので、不足書類がないように注意しながら準備していかなければなりません。

具体的には、以下のようなものが必要です。

- 土地の所有者であった親の戸籍謄本や住民票の除票

- 相続人全員分の戸籍謄本

- 土地の登記事項証明書

- 固定資産税評価証明書

- 相続人全員分の印鑑証明書

準備しなければならない書類の種類は多岐に渡るので、不安な場合は司法書士などの専門家に相談してみるとよいでしょう。

③相続登記の申請書を提出

登記申請の準備が整ったら、実際に法務局へ相続登記の申請書を提出します。

なお、相続登記を申請するには登記費用がかかるので、あらかじめ把握しておきましょう。

登記するための登録免許税の他、司法書士などの専門家に手続きを依頼した場合は、専門家への報酬の支払いも必要です。

また、相続登記の申請書を提出するまでの一連の流れは、相続開始から10ヶ月経つまでの間に行わなければならないという期限もあるので、できるだけ余裕を持った行動を心がけましょう。

親名義の土地の相続税はどのように計算する?

ここでは、相続税の額を算出するための計算方法を紹介していきます。

相続税評価額を確認する

相続税の計算では、まず相続税評価額を確認することから始めましょう。

土地の相続税評価額は、国税庁のサイトなどで見られる路線価図を参考に確認することが可能ですが、初めて目にする人にとっては難しく感じてしまうかもしれません。

難しい場合は、相続税評価額を自動で計算してくれる便利なツールを活用するとよいでしょう。

控除や特例を確認してから税率を乗じる

相続税評価額を把握できたら、対象となる控除や特例があるかどうかを確認しましょう。

控除や特例を適用することで、結果的に金額がマイナスとなる場合は、相続税は課税されません。

控除や特例を適用した後の金額がプラスとなる場合は、最後に相続税の税率を乗じて計算すれば、相続税を算出できます。

税率は一律ではなく、土地の評価額に応じて定められています。

自分の場合はどの税率を乗じればよいか、国税庁のサイトなどで確認しておくことをおすすめします。

生前贈与するときの相続手続きと相続税の計算方法

親が土地を所有している場合、亡くなる前に生前贈与するケースも少なくありません。

相続ではなく生前贈与を選択する場合、手続きの手順や税金の計算方法も大きく異なります。

ここでは、生前贈与するときの手続きの手順と税金の計算方法について解説していくので、参考にしてみてください。

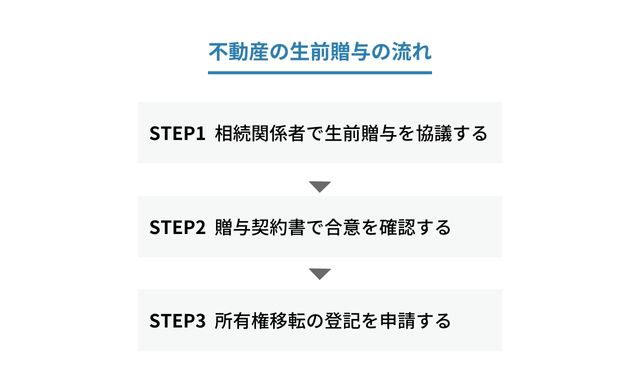

生前贈与の手続きはどのような手順になる?

相続ではなく生前贈与する場合、手続きはどのような手順になるのでしょうか。

ここでは、大きく2つのステップに分けて解説します。

生前贈与を検討している場合は、ここで大まかな流れを把握しておきましょう。

①贈与契約書で贈与の合意を確認して契約書を作成する

親名義の土地を生前贈与する場合は、まず相続関係者が贈与に合意することが必要となります。

たとえば、親には生前贈与の意思があっても、子にその意思がなければ、生前贈与は成立しません。

また、逆に子が生前贈与に前向きであるにもかかわらず、土地所有者である親が生前贈与に合意していない場合も、生前贈与することはできません。

生前贈与には、お互いの意思をきちんと協議することが必要不可欠です。

協議の上、生前贈与することが決まったら、贈与契約書という書面によって、合意したことを確認します。

生前贈与に合意したことをきちんと書面で明らかにしておけば、後のトラブルを回避することにも繋がるでしょう。

②所有権移転の登記を申請

生前贈与によって親名義の土地を取得する場合、土地の所有権移転登記を申請しなければなりません。

所有権移転の登記を申請するときは、作成済みの贈与契約書と登記識別情報が必要です。

また、贈与する側である親の印鑑証明書と、贈与を受ける側である子の住民票の写しも用意した上で、管轄の法務局へと申請しましょう。

所有権移転の登記申請を自分で行うのが難しい場合は、司法書士などの専門家に依頼することも可能です。

生前贈与すると相続税の計算はどうなる?

生前贈与する場合の税金の計算は、相続する場合における相続税の計算とは異なるため、別として把握しておく必要があります。

まず、生前贈与は生きているうちに財産を贈与するということであるため、相続税は課税されません。

生前贈与では、相続税が課税されない代わりに、贈与税が課税されます。

土地の名義が親から子へ変わるという点は同じであっても、生前贈与と相続とでは扱いが異なるということを理解しておきましょう。

贈与税の計算は、生前贈与した土地価格から控除額を差し引いた後で、税率を乗じて行います。

贈与税の計算における控除額や税率については、相続税の計算のときと同様、価格に応じて定められています。

国税庁のサイトなどで確認しておきましょう。

親名義の土地を相続放棄した方がいいケース

親名義の土地の相続人になったとしても、場合によっては相続放棄した方がいいケースもあります。

相続放棄した方がいいケースを理解しないまま相続することを決めてしまうと、後悔してしまう可能性もあるので注意しましょう。

ここでは、親名義の土地を相続放棄した方がいいケースを2つ紹介します。

当てはまる項目がある場合は、相続放棄も検討した方がいいかもしれません。

プラス財産よりマイナス財産が上回る場合

親からの相続において、プラスの財産よりマイナスの財産が上回っている場合は、相続放棄を検討してもよいでしょう。

たとえば、土地の借金が残っている状態や、土地以外にも別の債務が相続対象としてある場合などは、プラスの財産よりマイナスの財産が上回ってしまう可能性があります。

このようなケースでは、たとえ土地の所有権を得たとしても、自分にとってメリットよりもデメリットが大きくなってしまうことが考えられるので、よく考えて判断した方がよいでしょう。

相続後の土地管理が困難な場合

親名義の土地を相続したとしても、相続後の土地管理が困難な場合は、相続放棄した方がいい可能性があります。

たとえば、自分の生活している場所から遠く離れたところに親名義の土地がある場合は、相続したとしてもそのまま放置することになりかねません。

土地管理ができずに放置してしまうと、近隣とのトラブルを引き起こしてしまうリスクも高まります。

管理が困難である場合の相続は、慎重に判断することが大切です。

親名義の土地を相続するときの注意点

親名義の土地を相続する場合、注意すべき点がいくつかあります。

ここでは、2つの注意点について解説していくので、事前にしっかりと把握しておくようにしましょう。

相続人の範疇を正しく理解することが大事

親名義の土地を相続する際は、相続人の範疇を正しく理解することが非常に大切です。

勘違いしやすいポイントとしては、親名義の土地のすべてを子が相続できるわけではないということです。

土地の名義人である親(つまり被相続人)に配偶者がいる場合は、配偶者と子の両方が相続人となり、取り分は2分の1ずつとなります。

また、被相続人の子である自分が存在している限りは、被相続人の両親や兄弟などは相続人の範疇外となる点も、あわせて理解しておきましょう。

名義変更しないとトラブルに繋がる可能性も

もし、親名義の土地を相続したにもかかわらず必要な名義変更を怠ってしまうと、トラブルに繋がる可能性が高くなるため、注意しましょう。

相続時の名義変更は法律上の義務ではないため、怠った場合も法的な罰則を受けることはありません。

しかし、必要な名義変更の手続きをしないと、登記簿上での所有者が古い情報のままとなってしまい、最新の所有者が誰であるかが分からなくなってしまいます。

さらに、今回の相続人にあたる人が将来亡くなったとき、今回の被相続人の孫にあたる新たな相続人が分割協議に改めて参加する必要性が出てきます。

つまり、名義変更しないことで相続人がどんどん増えていくような状況になってしまい、協議の途中でトラブルにも発展しやすくなります。

法律上の義務ではなくても、相続した場合はきちんと名義変更を行うことが大切です。

まとめ

親名義の土地を相続する可能性がある人は、相続または生前贈与の手続きについて、早いうちに理解を深めておくことがとても重要です。

また、税金の計算や、相続放棄を検討すべきケースなど、親名義の土地の相続に関して押さえておくべきポイントは多岐に渡ります。

本記事を参考に大まかなポイントを把握し、さらに不安点や疑問点がある場合は専門家に聞いて解決しておくことをおすすめします。