マンションの固定資産税はいくらになる?計算方法から減税のポイントと注意点を解説

この記事でわかること

- マンションを購入すると毎年固定資産税という名前の税金がかかる

- 固定資産税は、マンションを所有している間はずっと納税義務がある

- 条件によっては軽減税率や優遇措置を受けられる場合がある

- 制度の概要を知らないと損をする可能性がある

賃貸に住んでいるときには支払う必要がなかったのに、マンションを購入するとかかる費用は意外に多いです。

その中でも、「固定資産税」という税金は馴染みがないと感じる人が多いのではないでしょうか。

ここでは、固定資産税はどんな種類の税金なのか、いくら課税されるのか、いつ頃支払えばいいのか、について解説をしていきます。

そもそも固定資産税とは

まずは、固定資産税の概要や課税対象者、支払方法などを見ていきましょう。

マンションの土地・建物に課せられる税金

固定資産税とは、土地や建物などの固定資産にかかる税金のことです。

日本の場合は市区町村が課税をする地方税の一種で、納税者は土地や建物の所有者です。

固定資産税は原則としては市区町村が課税しますが、例外的に東京都23区内だけは東京都が課税します。

固定資産税の課税対象者

固定資産税を払う義務がある人は、土地やマンションの1月1日時点での所有者です。

そして、その義務者に対して、毎年4~6月の間に固定資産税の金額が通知される仕組みになっています。

ここでの注意点は、支払う義務がある人は1月1日時点の所有者であるという点です。

例えば1月5日に所有権を移転したとしても、固定資産税の請求は前の所有者である1月1日時点の所有者に通知されます。

つまりこの場合、納税義務は前の所有者に課せられます。

ちなみに一般的には、不動産を売買するときにこの固定資産税の額も日割りで精算されるケースが多いです。

支払時期・支払方法

東京都の場合は、税額を一括で納税する方法と、分割で納税する方法が選択できます。

分割の場合は、6月(第1期)、9月(第2期)、12月(第3期)、2月(第4期)の年4回で納税することになります。

なお、どちらの回数で納税しても金額に変わりはありませんので、ご安心ください。

固定資産税の具体的な支払時期が知りたい方は、マンションが位置する都道府県の役所に確認するようにしましょう。

固定資産税の支払い方法には、次のようなものがあります。

- ・窓口(現金)

- ・口座振替

- ・クレジットカード

- ・ペイジー など

窓口での現金払いは、市区町村の納税関連の窓口のほか、郵便局や銀行などの金融機関で行えます。

口座振替は、指定の口座から自動で引き落とされる方法です。

口座の残高が不足しないよう確認しておきましょう。

クレジットカードやペイジーでは、インターネットバンキングなどを通してオンライン決済に対応しています。

税金の計算方法

固定資産税を算出するための計算式は、以下のとおりです。

課税標準額とは、固定資産税評価額に基づいて固定資産税の金額を決める際に用いられる価額です。

標準税率は、自治体ごとに変動する可能性がある数値ではあるものの、東京都をはじめとする多くの自治体で1.4%の税率が用いられています。

都市計画税との違い

固定資産税に似たような税制度として、都市計画税があります。

都市計画事業のために課税される地方税で、固定資産税と同じく毎年1月1日時点の所有者に対して課税される税金です。

固定資産税と異なるのは、全ての地域で課税されるわけではないという点です。

都市計画区域内にある市街化区域に指定された土地と、その土地の上にある建物だけが課税されます。

固定資産税と都市計画税は非常に似ているので、不動産業界では2つ合わせて「固都税(ことぜい)」と呼ばれることがあります。

固定資産税の計算は「評価額」がポイント

固定資産税の仕組みに続いて、次は実際に課税される計算方法を説明していきます。

多少似たような用語が続くので、是非とも区別して読んでください。

固定資産税評価額とは

税金は基本的に、「課税標準額」に「税率」を掛け算して計算されます。

固定資産税の場合は、この課税標準額のことを特に「固定資産税評価額」と呼びます。

これは実際に購入したマンションの価格(実勢価格)ではないので注意が必要です。

固定資産税評価額は実勢価格に対して約7割程度と言われています。

正確な数字は毎年市町村から通知されている課税明細書に固定資産税評価額が記載されているので、そちらをご確認ください。

固定資産税評価額は、土地については地価によって上がり下がりします。

しかし、マンションのような建物の場合、基本的には経年劣化によってどんどん下がっていく傾向です。

そのため、新築マンションよりも中古マンションの方が、固定資産税評価額が安くなります。

固定資産税評価額の税率

固定資産税の税率は、基本的には固定資産税評価額の1.4%です。

また、似ている制度である都市計画税は、固定資産税評価額の0.3%です。

見直しのタイミング

それでは、固定資産税の評価額はどのタイミングで決まるのでしょうか。

課税の公平性という観点からすると、本来は毎年価値を評価し直す必要があるのですが、日本全国にある膨大な土地を毎年評価するというのは現実的ではありません。

そこで、現在は3年に一回のタイミングで評価を見直しています。

これを固定資産税評価額の算定替え(評価替え)と呼んでいます。

直近だと2018年(平成30年)1月1日に算定替えをおこないました。

そのため、次の算定替えは2021年(令和3年)1月1日におこなわれる予定です。

新築・中古マンションの固定資産税を計算してみよう

それでは、実際のマンションを例にとって固定資産税を計算していきましょう。

前提として、土地の固定資産税評価額は変わらないものとし、建物部分だけは経年劣化によって評価額が下がっていくものとします。

なお、評価額は東京法務局が定める「経年原価補正表」にしたがって計算していきます。

例として、都内にある新築マンション、土地の固定資産税評価額は3000万円、新築時の建物の固定資産税評価額が2000万円、専有面積100平方メートルで考えてみましょう。

なお、このマンションは、認定長期優良住宅に該当するものとします。

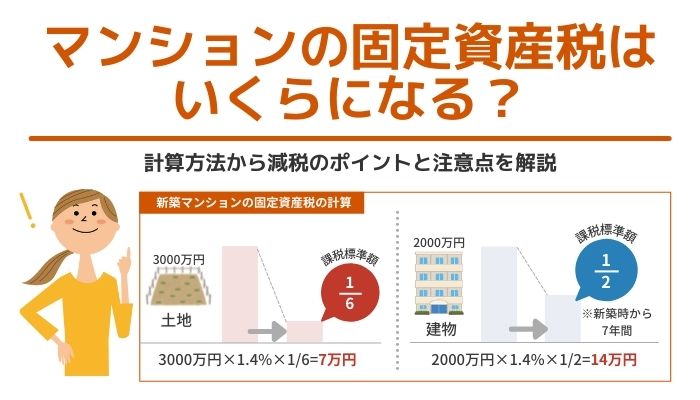

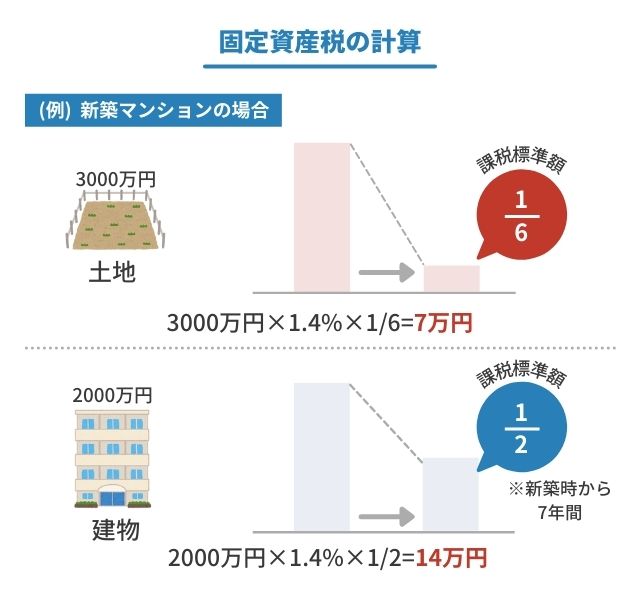

新築マンションの固定資産税の計算

土地の固定資産税については、一戸あたり200平方メートル以下の土地について「小規模住宅用地」という軽減税率が適用され、課税標準額が6分の1になります。

建物の固定資産税については、認定長期優良住宅なので新築時から7年の間、課税標準額が2分の1に軽減される仕組みです。

建物:2000万円×1.4%×1/2=14万円

固定資産税納税額は21万円です。

中古マンション(築8年)の固定資産税の計算

土地については、新築時と評価が変わらない前提なので、計算方法も同じです。

建物については、認定長期優良住宅の期間が終了しているため2分の1の減額は受けられません。

その代わり、経年劣化によって評価額が下がっており、前述の補正率だと築8年では0.7866となっています。

建物:2000万円×1.4%×0.7866=約22万円

固定資産税納税額は約29万円です。

中古マンション(築25年)の固定資産税の計算

土地については、新築時と評価が変わらない前提なので、計算方法も同じです。

建物については、築8年同様経年劣化によって評価額が下がっており、前述の補正率だと築25年では0.3992となっています。

建物:2000万円×1.4%×0.3992=約11.1万円

固定資産税納税額は約18.1万円です。

なお、本文では触れてはいませんが、これ以外にも都市計画税が課税されるのでご注意ください。

マンションの固定資産税を節税する方法

先ほどの計算方法では触れる程度でしたが、固定資産税は単に1.4パーセントを掛けるだけではなく、土地や建物の面積・専有面積に応じて様々な軽減措置が用意されています。

中には、申告をしないと受けられない軽減措置もあるため、忘れずに申告をするようにしましょう。

マンションの節税方法1:住宅用地の特例

固定資産税の軽減措置のうち、最も受けやすい軽減措置が住宅用の土地に関する軽減措置です。

これは住宅用地を対象にした軽減措置で、面積によって受けられる軽減内容が異なります。

住宅用地の面積が200平方メートル以下の部分は「小規模住宅用地」と呼ばれ、課税標準額が6分の1に軽減される仕組みです。

これに対して、200平方メートルを超える部分は「一般住宅用地」と呼ばれ、課税標準額が3分の1になります。

なお、都市計画税も同様の基準で軽減され、小規模住宅用地の場合は3分の1に、一般住宅用地の場合は、3分の2に軽減されます。

マンションの節税方法2:新築住宅の特例

居住用に建物を新築した際に、専有面積が50平方メートルから280平方メートルの床面積要件を満たす場合は、新築住宅として固定資産税が一定期間軽減されます。

マンションなどの区分所有の場合は、通常は3階建て以上で耐火建築物に該当します。

したがって、5年、一戸建てのような一般住宅は3年の期間、固定資産税が2分の1になる仕組みです。

マンションの節税方法3:認定長期優良住宅

ある一定の要件を満たすと、長期優良住宅と認定されて、7年の間、固定資産税の軽減措置を受けられます。

しかし、受けられる要件が複雑なので注意が必要です。

まず、長期優良住宅に認定されるためには、住宅着工前に申請しなければいけません。

そして、建築後にも申請をして、認定通知書を受け取ることが必要です。

新築マンションの場合は、購入時に施工会社、販売会社から受け取ったら無くさないように注意しましょう。

この長期優良住宅の認定通知書を添付して、新築した翌年の1月31日までに申告を行います。

すると、7年の間建物に関しての固定資産税が2分の1になる軽減措置を受けられるルールになっています。

この認定長期優良住宅は「不動産取得税」も特例適用されるかなりお得な制度なので、忘れずに申告してください。

マンションの節税方法4:災害時の減免措置

保有する固定資産が自然災害などで大きな被害が出た場合、減免制度を利用するという節税方法もあります。

たとえば、地震や風水被害、火災などによる住宅の損壊、倒壊、全焼などが挙げられます。

ただし、被害に遭った場合でも、減免申請の要件を満たしていなければ減免措置は受けられません。

自身のケースが適用するかどうかを知りたい場合は、あらかじめ住まいの自治体窓口へ確認をとっておきましょう。

マンションの節税方法5:その他

節税の方法は、軽減措置や減免措置だけではありません。

納税方法をクレジットカード払いにすれば、支払い額に応じたポイントが還元されるため、事実上の節税が可能です。

ただし、カード会社によって決済手数料が発生する場合があります。

また、口座振替で自動引き落としにすれば、支払いを忘れによる延滞税の発生を未然に防げます。

東京都独自の軽減措置、前年度の1.1倍減額

東京都だけが条例で独自に行っている土地の固定資産税の軽減措置もあります。

それは東京は他の土地に比べて土地の価格が急激に高騰しやすいという背景があるため、他のエリアとは独自の軽減措置を行なう必要があるからです。

単純化して説明すると、去年の固定資産税・都市計画税の税額と比較して、今年の税額が10%以上上昇した場合は、その超える部分を減額するという制度です。

つまり、東京都では土地だけに関して言えば固定資産税は前年比10パーセント以上の増額はありえないということになるのです。

そして、この減額は申告なしでも適用されます。

マンションの固定資産税に関する注意点

マンションの固定資産税について知っておくべき注意点について確認しておきましょう。

できるだけ早めに相続人を決めておく

固定資産の所有者が亡くなった場合でも相続の手続きをしないまま放置すれば、固定資産税は亡くなった所有者宛に課税され続けます。

原則として、相続人が固定資産税を納める必要があるため、所有者の生前時に相続人を決めておくことをおすすめします。

また、所有者が生前時に固定資産税を滞納している場合は、相続人が固定資産税に加えて延滞税を支払う義務があります。

したがって、相続人は固定資産税の納税の有無なども含めて所有者に確認をとっておくことも大切です。

支払遅延には細心の注意を払う

固定資産税の支払いを滞納し続けると、延滞税が発生するだけでなく、所有する固定資産や給与、預貯金などが差し押さえられる可能性があります。

未払いの通知書が届いたら、なるべく早く支払うようにしましょう。

まとめ

固定資産税の計算方法と軽減税率のご紹介しました。

ポイントは、建物が軽減税率に該当するかどうかという点と、毎年の税金をどのように支払いをするかという点です。

固定資産税は制度上、どうしても節税が難しい種類の税金です。

正しい知識を得た上で上手に納税をおこなってください。

自分で判断するのが難しい場合は、税理士などの専門家に相談するのも1つの方法です。