不動産を売却するには?知っておきたい相場の調べ方や必要経費をわかりやすく解説

この記事でわかること

- 不動産売却の理由が再認識できる

- 不動産売却の簡易査定が自分でできる

- 不動産を売却する際の必要経費についてイメージできる

自宅の住み替え、老人ホームへの入居、相続や資産処分など、様々なケースで不動産売却が考えられますが、一般的に不動産売却を行うのは人生に1度か2度くらいでしょう。

そこで今回は、契約の後にトラブルを避けるために、不動産業者などに相談する前に知っておくべき基礎知識を解説していきます。

不動産売却をする理由

不動産を売却する理由によって、売却をする期限や売却前後、売却中に並行して進めることなどが変わってくるかと思います。

老人ホームやサービス付き高齢者向け住宅への転居

超高齢化社会となった現代の日本では常識化、トレンド化してきている老人ホームやサービス付き高齢者向け住宅への転居をする場合です。

入居には入居一時金などまとまったお金が必要になり、所有している不動産(自宅)を売却し、入居一時金を捻出するような場合です。

不動産を相続したが、使う予定がない

親の自宅不動産を相続したが、相続人の誰も使う予定がない場合、相続人全員で話し合いをし、売却して得たお金を相続人それぞれに分配するケースです。

税金の支払いなどで早急に売却をしなければいけないことも多いケースと言えます。

住み替えのため、不動産を買い替える場合

一昔前までは、「不動産は一度買ったら死ぬまで一生もの」と考える方が多かったと思いますが、マンションから一戸建て、一戸建てからマンションへの買い替えや転勤や転職を理由にした買い替えなど、市場を見ると、比較的、頻繁に行われています。

この場合は、売却と並行して物件の購入や資金調達などが必要になるかと思います。

知っておきたい相場の調べ方

不動産を売却する際の最重要項目は言わずもがな「売却価格」です。

何事もお金だけが全てではありませんが、不動産売却においては売却価格が全てと言ってしまっても過言ではありません。

売り出しの価格や価格交渉が入った際に決定権を持つのは売主になります。

この時に不動産相場を知っておけば気持ちの上でも相当違います。

ここでは、相場の調べ方をおさえておきましょう。

不動産ポータルサイトで調べる方法

SUUMOやスマイティ、ホームズなどのポータルサイトで自分が買う側になった気持ちで不動産を検索してみましょう。

検索する際にはなるべく近い条件の不動産の売り出し価格をチェックします。

完全に一致しなくても、売り出しされている物件の条件よりも良いか悪いか比較することで、概算がわかるかと思います。

立地条件

〇県×市、○○線□□駅徒歩△分など、立地条件は特に重要です。

一般的に、駅やショッピングセンターなどの生活拠点により近い方が立地が良いと判断され、金額は高くなります。

他の売り出し事例もチェックして、「だいたいこのくらい」の目安をつけるには手っ取り早い方法です。

広さ

同じ条件であれば広い方が金額は高くなります。

仮に隣地が30坪3,000万円で売り出していて、ご自身の土地が25坪であれば金額は3,000万円よりも安くなることがわかりますね。

築年数

新築、築1~5年、築5年~10年と日本では当然ですが新しい建物の方が古い建物より価格が高くなります。

昭和56年(1981年)6月以前に建築された建物は「旧耐震基準建物」と呼ばれ価格が安くなる場合があります。

その他

一般的に、マンションであればバルコニーが南向きの方が陽当りが良いため人気が高く、一戸建ての場合は南側が道路であれば同様、陽当りが良く人気が高くなります。

また、一戸建ての場合、土地が面する道路の広さや土地の形が正方形に近いほど人気が高くなると言えるでしょう。

その他にも角地、角部屋、タワーマンションであれば上層階なども価格に影響します。

取引事例で調べる方法

不動産の売り出し事例はあくまで「売り出し」している物件のため、極論ですが、売る気がなければ相場の倍の価格で売りに出すことも可能です。

そのため、売り出し価格よりも、不動産売買の取引事例を調べることができれば売り出し情報よりも正確な情報が手に入ります。

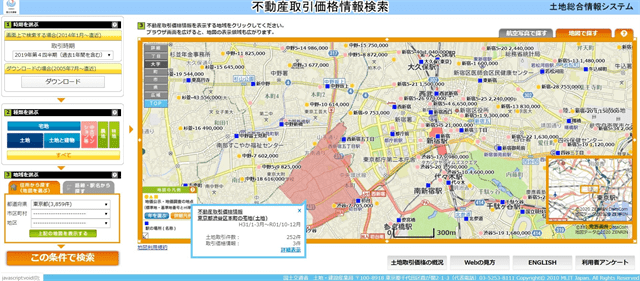

国土交通省の土地総合情報システムから調べてみましょう。

土地総合情報システムの「不動産取引価格情報検索」から気になる地域を選択し、「詳細表示」をクリックすることで、取引事例の概要を閲覧することができます。

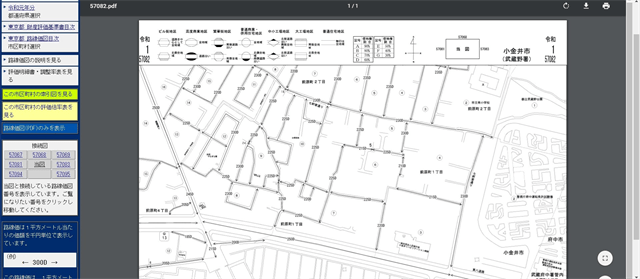

路線価で調べる方法

国税庁が発表している相続税路線価から算出するという方法です。

MAPから気になる地域を選択し、「路線価」を探します。

「210」「230」という数字が路線価になります。

試しにご自身の不動産に接している道路の路線価を調べてみましょう。

角地の場合は高い方の数値を基準とします。

計算例

路線価が200、土地面積100㎡の土地の場合以下の計算式で実勢価格を算出できます。

200千円÷0.8×1.1=275千円/㎡

100㎡×27.5万円=2,750万円が路線価から算出した金額になります。

取引事例が少ない場合などには有効な手段ですが、少し難しいかもしれません。

不動産売却にかかる必要経費

不動産売却には、手数料や税金など、実に様々な費用が発生します。

所有不動産を5,000万円で売却した場合、5,000万円丸々手元には残りません。

たとえば、住宅ローンの残債が2,500万円残っている6,000万円で購入した不動産を5,000万円で売却した場合、大まかなシミュレーションになりますが、

住宅ローン残債 2,500万円

仲介手数料 171万円

印紙税 1万円

登記費用 3万円

住宅ローン一括返済手数料 3万円

合計 2,678万円

このように売却にかかる費用として2,678万円となり、売却価格の5,000万円から差し引くと、実際の手残り額は5,000万円-2,678万円=2,322万円となります。

仲介手数料

不動産業者に支払う成功報酬で、仲介手数料は売買価格の3%+6万円です。

(売買価格が400万円以下の場合は別の方法で計算します)

不動産を売却する場合、不動産業者と媒介契約という契約を締結し、売却の依頼をします。

そして不動産業者に買主を見つけてもらい、売買契約、お金や不動産の引き渡しまで不動産業者が動いてくれます。

売主買主だけでも契約は可能ですが、不動産の契約を素人だけで締結してしまうのは先述したようにハードルが高く、後々のトラブルのもとにもなります。

実は事故物件だった、建築当時は適法だった建物でも建築基準法の改正により適法外になってしまっていた等で、訴訟問題に発展してしまうケースもあるのです。

不動産取引を「日常」としている不動産業者であれば、物件の現地調査から始まり法務局で権利関係の確認、公図や建物図、地積測量図のチェック、水道局で水道の確認、ガス管などありとあらゆる項目を綿密に確認します。

中には、いい加減な仲介業者もありますが、基本的には不動産業者には契約から物件の引き渡しまで面倒を見る責務があり、契約に不備があれば契約後も責任を追及される場合もあります。

仲介手数料はいわば「責任料」とも考えることができるのです。

抵当権抹消費用

司法書士に支払う登記関係の費用です。

所有不動産に抵当権(ローン)が残っていた場合、不動産を売却したお金でローンの残金を支払い、抵当権を抹消します。

抵当権抹消にかかる費用は2万円ほどみておきましょう。

所有権移転登記や抵当権設定登記は買主が司法書士に支払います。

印紙税など不動産売却時にかかる税金

不動産売却時にかかる税金についてです。

ここでは、印紙税、所得税・住民税、登録免許税について紹介します。

印紙税

不動産売買契約を締結する時に不動産の売買契約書に対して印紙税が課税されます。

不動産の売買価格が高くなると、印紙税も高くなりますが1万円の場合がほとんどです。

所得税・住民税

不動産売却により「儲かった」場合のみ課税されます。

不動産の売却価格から不動産の購入価格と購入や売却にかかった必要経費を差し引いた金額は所得とみなされ、所得税・住民税が課税されます。

売買契約書が保管してないなど、購入価格がわからない場合、一般的には売却価格の5%で取得したとみなされます。

登録免許税

不動産の抵当権設定や抹消、不動産移転にかかる税金です。

一般的には先述した司法書士に支払う登記費用などに含まれますので、聞きなれないかもしれません。

登録免許税は課税標準金額×税率で求めることができます。

土地の場合

| 内容 | 課税標準 | 税率 |

|---|---|---|

| 売買 | 不動産の価格 | 1,000分の20 |

| 相続 | 不動産の価格 | 1,000分の4 |

| その他 | 不動産の価格 | 1,000分の20 |

建物の場合

| 内容 | 課税標準 | 税率 |

|---|---|---|

| 所有権保存 | 不動産の価格 | 1,000分の4 |

| 売買 | 不動産の価格 | 1,000分の20 |

| 相続 | 不動産の価格 | 1,000分の4 |

| その他 | 不動産の価格 | 1,000分の20 |

課税の標準になる不動産の価格は毎年贈られてくる納税証明書やお住まいの市役所で取得できる評価証明書で確認できます。

その他の費用

不動産売却にはその他にも支払いが発生する場合があります。

該当する場合はしっかりチェックしておきましょう。

ローン返済費

不動産を売却したお金でローンが全額返済できない場合は残金を持ち出しで支払わなければなりません。

残金を支払い、抵当権を抹消し、キレイな状態で買主に引き渡しましょう。

取り壊し費用

老朽化した建物などを取り壊す費用です。

様々な条件を無視してざっくり試算すると木造4万円/坪、鉄骨造5万円/坪、鉄筋コンクリート造6万円/坪。

建坪が50坪もあると、木造であっても取り壊し費用に200万円かかることもあります。

もちろん取り壊しせず中古で売却する場合はかかりませんし、「現況有姿」と言って取り壊しせずそのまま引き渡す契約もあります。

測量費

隣地との境界標がしっかり明示されていれば、問題ありませんが、古い不動産であればあるほど土地がどこからどこまでなのかハッキリしないことも多く見受けられます。

その場合は土地家屋調査士に依頼し、測量してもらわなければなりません。

土地の広さや状況により30~80万円ほどの支出になります。

売却費用一覧

| 名称 | 費用 | 費用が必要な時期 |

|---|---|---|

| 仲介手数料 | 売却価格×3%+6万円 | 原則かかる |

| 抵当権抹消費用 | 一般的には1~2万円 | ローン抹消時。司法書士に支払う |

| 印紙税 | 一般的には1~3万円 | 契約時に契約書に貼付する |

| 所得税住民税 | 売却益の20%または40% | 売却により利益が出た場合課税される |

| ローン返済費用 | 売却費用を差し引いた残金分 | 売却金額でローンが返済できない場合 |

| 取り壊し費用 | 一般的には100~150万円 | 古家を取り壊して更地で売却する場合 |

| 測量費 | 一般的には30~80万円 | 境界に問題がある場合 |

上記のように抵当権抹消費用や印紙税は金額も少額で済むため、重要度は低いです。

取り壊し費用、測量費に関してはある100万円単位でかかる場合もあります。

ただ、「取り壊ししない、測量しない」ことがわかってしまえばこれらについては発生しないので不動産業者の事前調査である程度予測はつけることができます。

売却費用において、仲介手数料が一番高くなるのが一般的です。

仮に売却価格が5,000万円という例で計算してみましょう。

5,000万円×3%=150万円

150万円+6万円=156万円

156万円+消費税=171万6千円

売却価格が5,000万円の場合、仲介手数料は170万円以上になります。

所得税住民税は高額になる場合がありますが、以下の条件に該当すると3,000万円の特別控除が受けられるので確認しておきましょう。

- ・自宅として住んでいる不動産であること

- ・居住しなくなった日から起算して3年後の年末までに売却すること

- ・建物を解体する場合は解体から1年以内に売却すること

本人が住んでいない単身赴任の場合でも配偶者が住んでいれば同じ条件で特別控除を受けられます。

その他にも相続不動産である場合以下の条件に該当すると3,000万円の特別控除が受けられます。

- ・売却価格が1億円以下であること

- ・相続開始の日から起算して3年後の年末までに売却すること

3,000万円控除などの要件を加味すると、不動産売却の所得税住民税はかからないことも多くあります。

不動産売却で所得税住民税が高額になるということは非常に価値の高い不動産を所有する「お金持ち」と言えるでしょう。

まとめ

不動産の売却は大仕事です。

権利関係の調査、物件全般の調査に始まり、物件の広告、買主との交渉、契約および引き渡しの段取り。

「個人間売買でも大丈夫」「仲介手数料割引します」こんな契約は大切な部分がおろそかになっている可能性もあります。

最近は個人間売買を促進させるようなサービスやサイトも多くありますがリスクも多いので、仲介業者を味方につけて二人三脚で好条件売却を目指したいですね。