5年以内の不動産売却は税金で損する?譲渡所得税の計算方法や控除・特例について

この記事でわかること

- 短期所有の不動産売却はなぜ税金が高いのか理解できる

- 所有期間による不動産売却の税率がわかる

- 5年以内に不動産売却したときの税金対策がわかる

不動産の売却益に対して「課税がある」ことは有名な話です。

日本は財産的なプラスがあると、プラスの性質に応じた課税が行われます。

たとえば相続により遺産を受け取ると相続税の対象ですし、贈与によりお金や不動産を受け取ると贈与税の対象です。

不動産を売却して利益を得ると、その利益(譲渡所得)に対して譲渡所得税の課税が行われるのです。

不動産売却時の譲渡所得税には、所有期間による独自のルールがあります。

この記事では、購入してから5年以内の不動産を売却する際にかかる税金にフォーカスしつつ、所有期間による税率の変化や所有期間が短期の場合の対処法について解説します。

5年以内の不動産売却益はなぜ税金が高い?

不動産売却時には売却益に対して課税が行われます。

ただし、勘違いされがちですが、不動産売却時の売却価格そのものに対して課税が行われるわけではありません。

不動産売却時の売却金から売却時の経費など、マイナスできる金額を引いた利益(売却益)の部分に対して譲渡所得税が課税されるのです。

マイナスできる費用は次のような費用になります。

- 不動産を買ったときの取得費

- 譲渡費用(仲介手数料や測量費用、立ち退き料や建物の取り壊し費用)

- 特別控除(特例や控除があれば利用可能)

たとえば、不動産が3,000万円で売却できたとします。

この3,000万円という金額そのものが課税対象になるわけではなく、3,000万円から取得費や譲渡費用などを引いて譲渡益を算出し、譲渡益に対して課税が行われます。

これが不動産売却の基本的な課税の仕組みです。

また、不動産売却時の課税は、不動産の所有年数にも影響を受けるという特徴があり、所有期間が短期だと税率が高くなります。

反対に、不動産の所有期間が長いと、税率がおさえられることになるのです。

5年以内の売却は譲渡所得税の税率が高い

不動産を短い期間で譲渡することを「短期譲渡」、長い期間所有した上で不動産売却することを「長期譲渡」といいます。

不動産売却時の税率は一律ではなく、長期譲渡だと税率が低くなり、短期譲渡だと税率が高くなるのが特徴です。

では、なぜ不動産売却では短期譲渡だと税金が高くなるのでしょうか。

自分や家族が住むために不動産を購入するケースでは、事情がない限り短期間で手放すことはないはずです。

不動産は高い買い物なので、多くの場合は長期所有を前提に売買されます。

一方、不動産を短期で手放すのはどのようなケースが考えられるでしょうか。

最も考えられるケースは、不動産を購入し、利益が出る短期の売却タイミングで手放す「不動産投資(転売)」です。

投資家が転売することによって不動産価格が高騰したり、巨額の利益を出したりしていたため、その対策として短期売買の税率を高くしたといわれています。

つまり、なぜ短期譲渡の方が税率が高いかというと、投資目的の短期譲渡による「利益封じ」や「高騰封じ」のためなのです。

短期譲渡の税率が高いからといって投資家が利益を出す余地がなくなったとは言い切れませんが、短期譲渡の税率が利益を出す上でのネックになっていることは確かです。

事情があって不動産を手放さなければならない人にとっても、短期譲渡と長期譲渡の税率の違いは、不動産売却時に考えておくべきポイントになるでしょう。

所有期間で税率は変わる

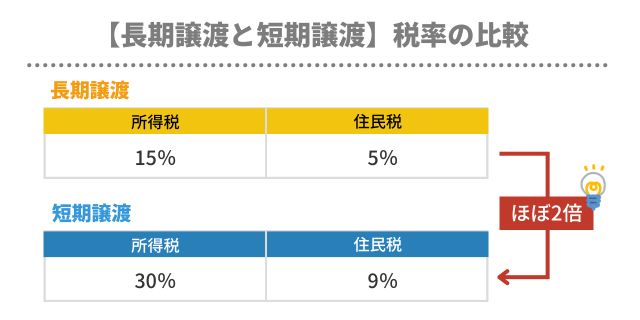

短期譲渡と長期譲渡で税率はどのくらい変わるのでしょうか。

短期譲渡と長期譲渡の「短期」と「長期」は厳密に決まっています。

期間を計算して長期譲渡に該当すれば長期譲渡の税率が適用され、短期に該当した場合は短期譲渡の税率が適用されるルールになっています。

短期譲渡と長期譲渡の期間や税率については、次のように規定されています。

長期譲渡の期間と税率

長期譲渡とは、所有期間5年以上での譲渡のことです。

5年以上所有して土地や建物などの不動産を売却した場合がこの長期譲渡(長期譲渡所得)に該当します。

長期譲渡所得に該当する場合の税率は、所得税15%、住民税5%です。

この他に、令和19年まで復興特別所得税2.1%が課税されます。

短期譲渡の期間と税率

短期譲渡とは、所有期間5年以下での不動産売却のことです。

土地や建物の所有期間が5年以下で売却した場合は、短期譲渡(短期譲渡所得)の税率が適用されます。

短期譲渡所得に該当する場合の税率は、所得税が30%、住民税が9%です。

この他に、長期譲渡の場合と同じく令和19年まで復興特別所得税2.1%が課税されます。

長期譲渡所得と短期譲渡所得の税率を比較すると、所得税と住民税がほぼ2倍です。

短期譲渡所得の税率を見れば、「不動産は短期で売却すると税金で損する」といわれている理由がよくわかるのではないでしょうか。

所有期間の計算方法

短期譲渡所得と長期譲渡所得の期間の計算にもルールがあります。

短期譲渡と長期譲渡の期間は、譲渡した年の1月1日現在を基準に計算されるのです。

たとえば不動産を2013年8月に購入したとします。

不動産を2018年8月に「5年経っただろう」と考えて売却を検討しました。

長期譲渡所得の期間の算定基準になるのは1月1日です。

この例において、不動産売却を検討している8月の時点での期間ではなく、1月1日が基準になる点に注意が必要です。

2018年1月1日時点では、5年経過していません。

不動産売却の際に勘違いしやすいポイントです。

5年以内の不動産を売却するときに使える控除・特例

基本的に不動産の短期譲渡については税率が高くなっています。

ですが、短期譲渡をすべてひとまとめにしてしまうと「転勤などの事情があって短期で家を売らなければならない」などの事情を持つ人にも影響が出てしまいます。

そのため、税金が高くならないように「特別控除」「軽減税率」というルールが定められているのです。

特別控除により不動産売却益の税額が高くならないケースとは、次のようなケースです。

- 自己の居住用財産(マイホーム)を売却した

- 自己の居住用不動産を10年超で売却した

- 居住用不動産を買換える

居住用財産の3,000万円の特別控除

自分が住んでいる家を短期で売却して利益を上げようという人はあまりいません。

居住用のマイホームを売るのですから、家庭の事情があることでしょう。

自己の居住用財産(マイホーム)の売却については、3,000万円の特別控除が認められています。

特別控除によって売却益がおさえられるため、課税金額も減る(あるいは課税にならない)という理屈です。

なお、この特別控除を利用する場合は、所有の年数は関係ありません。

マイホームの買換え特例

居住用不動産の買換え時に利用できる「買換え特例」という制度があります。

買換えとは、現在住んでいる不動産を売却し新しい居住用不動産を買って住み替えることです。

売却と購入を一緒に行うため「買換え」と呼ばれています。

買換え時の新しいマイホームの価格が買換え時の売却した住居より高かった場合は課税されません。

これが買換え特例になります。

購入済みの不動産を5年以内に売却するコツ

不動産売却で税金が高くならないケースは、基本的に自分の住居を売却した場合や買換えをする場合、10年という長期所有をした場合などになります。

しかし、不動産売却の中にはどうしても税金をおさえられるケースに該当しない場合があります。

自分の住居でない不動産やごく短期で売却しなければならない場合などは、税金対策をどうしたらいいのでしょうか。

購入済みの不動産を5年以内に売却したいときの対処法は4つあります。

- 不動産売却時に税金の試算や対策をしっかり行う

- 短期譲渡の税率に負けないくらいの価格で売却する方法を考える

- 短期で不動産売却する場合は理由をしっかりと伝える

- 市場価格が高いとき等の売り時の見逃さず不動産売却する

短期譲渡に該当する場合、売却計画を立てるときに税金の試算や対策をしっかり行うことが大切です。

税金を知らないより、おおよその税額を把握していた方が税金対策しやすくなります。

税額の試算などがわかった段階で、短期譲渡による高い税率に負けないくらいの利益を出す売却方法を検討しておくのもポイントです。

「売却相場を的確に把握して、相場に合わせて価格を決定する」「不動産の手入れを行い、内覧時の印象をよくして少しでも有利に売却できるよう工夫する」など、不動産会社の担当と相談して、できそうなことは可能な限り行いましょう。

市場価格の確認時に「買値より高い」「相場が上がっている」と感じたら、売り時を逃さず迅速に売却することも重要になります。

また、短期所有で不動産を売却する理由をいぶかしむ買主も少なからずいるはずです。

理由を下手に隠すと買い手や売却のタイミングを逃すことにも繋がるので、スムーズな売却のためにも隠し事をせずに事情は伝えるようにしましょう。

まとめ

不動産売却の利益に対しては課税があります。

不動産売却の課税は不動産の所有期間によって税率が変わるという特徴があります。

所有期間のラインは5年です。

5年以下と5年以上では、税率に2倍ほどの開きが出てしまうため注意が必要です。

不動産売却の税金や税率については、不動産の売却を検討している段階でしっかりと対策を立てることが重要になります。

税金対策をして、納得できる不動産売却を目指しましょう。