相続した底地の相続税が高い。売買が難しい理由と相場以上で売却するポイントとは?

この記事でわかること

- 底地を保有するメリット・デメリットがわかる

- 底地の売却価格の相場がわかる

- 底地を高く売却する方法がわかる

亡くなった人が保有していた財産の中に底地が含まれていると、相続した時の相続税の負担が大きい一方で、実際の収入が少ないというジレンマに悩まされることがあります。

そこで、底地を保有し続けずに売却しようとすることがありますが、必ずしも思いどおりにはいきません。

底地を保有するメリットとデメリット、そして底地を売却する際のポイントについて確認していきましょう。

相続上のトラブルが多い底地とは

底地とは、土地に付帯する借地権を他人に売却し、土地の所有権のみを有している状態をいいます。

底地を保有している人は土地そのものを所有していますが、借地権者と借地契約を締結したうえで地代を受け取るだけです。

借地権を売却していない場合とは違い、自分の土地であっても自由に利用することもできません。

実際にその土地を利用しているのは、借地権者としてその土地の上に建物を保有している人なのです。

メリットよりもデメリットが多い底地

底地を保有している人は、一般的に「地主」と呼ばれます。

地主といえば、多くの収入を得ており、悠々自適の生活を送っているというイメージを持たれるかもしれませんが、実際にはそうとは言い切れません。

ここでは、底地のメリットとデメリットについて確認しておきます。

底地を保有するメリット

底地を保有している場合は、更地を保有している場合とは異なり、借主(借地権者)から地代収入を得ることができます。

収入として他に、更新料や契約料を支払う慣習のある地域では、それらの一時金も受け取ることができます。

また、更地を保有している場合に比べて固定資産税の金額が低くなります。

特に居住用の建物が建っている場合には、土地の固定資産税評価額が6分の1あるいは3分の1となる特例があるため、固定資産税の額は大幅に低くなるのです。

底地を保有するデメリット

保有している土地が底地の場合、土地を保有していても自由に使うことはできません。

たとえその土地の一部でも、自分のために使うことはできないのです。

それにもかかわらず、相続が発生した場合には高額の相続税が発生することがあります。

もちろん、借地権が設定されていない更地に比べれば相続税の額は少なくなりますが、それでも1筆の底地を保有していることで数百万円あるいはそれ以上の相続税が発生することは十分に考えられるのです。

底地を保有している場合、借地権者から地代収入を得ることができます。

しかし、その額は低い金額にしかなりません。

したがって、底地を保有していてもその収益性は低いのです。

しかも、借地権者は底地の上に自分で建物を建てているため、簡単に退去してもらうことはできません。

そのため、より高い金額で土地を借りてくれる人を探そうとしても、借主を替えるのは非常に難しいのです。

また、地主と借地権者の間にはトラブルがつきものです。

借地権者に退去してもらいたいと考えていたとしても、決して簡単なことではありません。

一方で、逆に借地権者が急に退去したいと言い出した場合にもトラブルになる可能性があります。

さらに、地主・借地権者のいずれかで相続が発生した場合には、どのように対処するのかを取り決めていないばかりか、そもそも古い契約で契約書がないケースもあるため、トラブルが起こりやすいのです。

底地を保有しているとデメリットが多い

ここで見たように、底地を保有している人にはメリットもありますが、それ以上にデメリットもあります。

しかも、そのデメリットの中には、相続税が高くて収益が低いというお金の話に直結するものがあります。

そのため、底地を相続しても、その底地を売却したいと考える人もいるでしょう。

はたして借地権が設定されている底地を売却することはできるのでしょうか。

更地と比較した時の底地の相場

更地を売却する場合には、新たに土地の所有者となった人がその土地を自由に使うことができるため、基本的には近隣の土地の相場どおりの金額で売ることができます。

もちろん、その土地の形状や方角、周囲の状況によってそれぞれの価格は異なりますが、おおよそ相場どおりの価格で取引されます。

一方、借地権が設定された土地の場合、その土地を購入しても自分で自由に使うことはできません。

そのため、何らかの事情があってどうしてもその土地を所有したいという人でなければ、地代収入や固定資産税の負担に見合った金額でしか売却できないこととなります。

一般的に、底地の売却価格は更地価格の10%~15%程度が相場と言われます。

例えば、土地の価格が3,000万円である場合、底地としての売却価格は300万円~450万円程度となるのです。

土地をそれだけの金額で購入できれば安いと思われるかもしれませんが、購入した人は自分でその土地を使えないうえ収益も限られるため、実際には底地の買手を探すのは大変なことです。

底地の相続税の計算方法

それでは、底地を相続した場合に発生する相続税を計算する際に、相続税評価額はどのように求めるのでしょうか。

底地の相続税評価額は、「更地としての相続税評価額×(1-借地権割合)」で計算されます。

更地としての相続税評価額は、国税庁が定めた路線価あるいは市町村が定めた固定資産税評価額をもとに計算しますが、およそ時価の8割程度の金額になります。

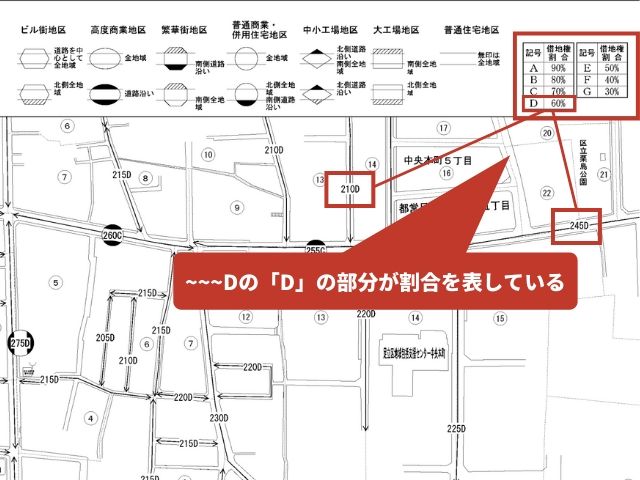

また、借地権割合は国税庁が土地の所在するエリアごとに定めており、路線価図で確認することができます。

引用元:国税庁「路線価図|令和元年分 財産評価基準書 50055」

例えば、時価3,000万円の土地の更地としての相続税評価額は2,400万円となります。

この土地の所在地が借地権割合60%の地域であった場合、底地の相続税用価額は2,400万円×(1-60%)=960万円となります。

底地としての利用価値はかなり制限されるうえ、収益も限定的です。

また、実際に売却した場合に想定される金額より相続税評価額の方が高いため、相続が発生した時には相続税の負担が大きいと感じるかもしれません。

実際、底地が相続財産としてこれだけの評価額になると、他の財産と合計して相続税を計算した時には数百万円の相続税となる可能性もあるのです。

底地を高く売却するためのポイント

メリットが少ないため、相続した底地を売却しようと思っても、思っているほど簡単に売却できないかもしれません。

それでも、底地という状況を逆手にとって、より高く売却するためのポイントを抑えておきましょう。

底地を購入する第一候補は借地権者

借地権者の許可を得ることなく底地を売却することはできますが、借地人がいる状態では高い金額で売却することは難しいでしょう。

そこで、借地権者に底地を買い取ってもらうことをまずは考えてみましょう。

借地権者は、建物だけを所有している状態ですが、自由に建物を建て替えたり売却したりすることはできません。

また、借地権がある限りは地代を払い続けなければなりません。

そのような状況を打開するためには、借地権者が底地を購入して自分の土地の上に建物が建っている状況にする必要があります。

借地権者も、本当は底地を購入したいと思っているかもしれないのです。

まったくの第三者が購入する場合に比べて話がスムーズに進みますし、価格などの条件も有利になる可能性もあります。

底地と借地権を交換する方法もある

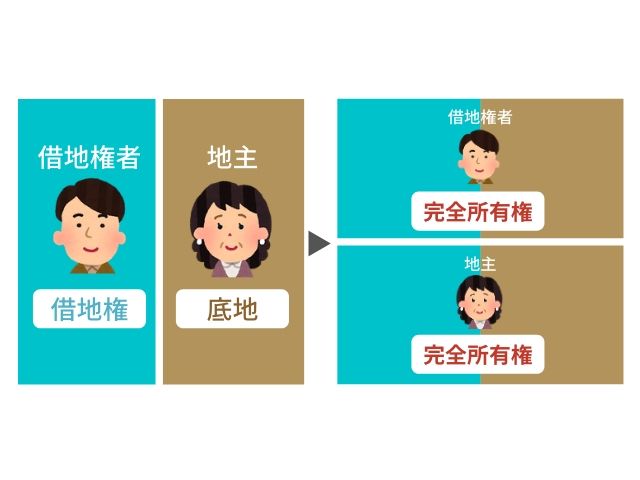

自身が保有している底地の一部と、借地人が保有している借地権の一部を交換します。

すると、それまでの土地を、地主と借地権者の2人が更地として所有する形となります。

以前と比べて土地の面積は小さくなってしまいますが、土地を単独で所有している形になるため、その後に売却しやすくなります。

また、売買とは違って大きな支払いをする必要はありませんから、お互い合意すればスムーズに進めることができるはずです。

借地権者と協力して売却する

底地の売却が難しいのと同様、借地権者もその借地権だけを売却するのは難しい面があります。

その場合、借地権者が今のまま建物を所有し続ける意思がないのであれば、地主と借地権者が協力して売却を進めることができます。

お互いに単独では売却が難しいのですが、協力すれば通常の土地を売却するのと変わりがないため、不利になることはありません。

地主と借地権者との間で、売却代金や諸経費の負担をどのように分けるのか取り決めをしておけば、大きなトラブルに発展することを防ぐことができます。

まとめ

底地を相続した相続人は、そのまま保有し続けるのか、売却などを進めるのか、早めに検討する必要があります。

もし底地の売却を考えるのであれば、まずは借地権者と交渉するようにしましょう。

借地権者がどのように考えているかによって、その後の展開が変わってきます。

また、底地をこれから相続しそうな人や、すでに底地を保有している人も、このまま底地を保有する方がいいのか手放すことを考えた方がいいのか、一度現状を把握したうえで考えてみるといいかもしれません。