住宅ローン控除で住民税はどれくらい安くなる?確定申告後いつから減額されるかも解説

この記事でわかること

- 住宅ローン控除とは何かがわかる

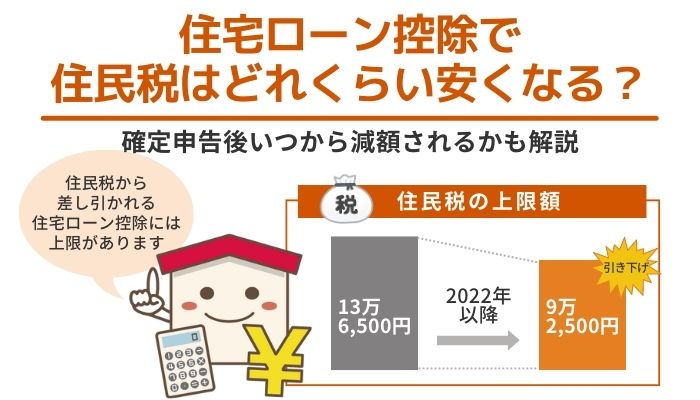

- 2022年の税制改正で住民税控除上限額が減額されたことがわかる

- 2022年の税制改正による住宅ローン控除の要件や受けられる期間がわかる

目次

住宅ローン控除で住民税が控除される仕組み

住宅ローン控除の適用を受けると、所得税の税額が控除されます。

例住宅ローンの残高が3,000万円

令和3年に初めて住宅ローン控除の適用を受ける場合、住宅ローンの年末残高×1%が控除額となります。

例えば、住宅ローンの残高が3,000万円であれば、3,000万円×1%=30万円が控除額となるのです。

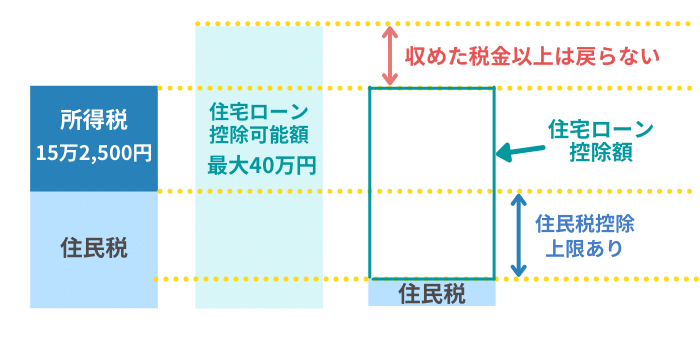

ただし、年末調整や確定申告で計算される所得税の額が控除額より少ない場合、計算された控除額が所得税から控除しきれません。

この場合、翌年の住民税から残りの金額を控除して、トータルの税負担が軽減されます。

サラリーマンの場合、所得税は毎月の給料支払い時に会社で源泉徴収され、会社を通して納税されています。

その後、年末調整により最終的な税額を求め、所得税額の過不足額を精算します。

また確定申告を行う人は、税務署への申告と同時に納税を行い、1年分の所得税を納めます。

これに対し、住民税は前年分の年末調整や確定申告の結果を受けて市区町村役場が計算し、納税者に税額を通知します。

この役場での計算の段階で、所得税から引ききれなかった控除額があるという情報をもとに、住民税からの控除を行うのです。

住宅ローン控除で住民税はどれくらい安くなる?

住宅ローン控除で控除しきれなかった金額がある場合、その全額を住民税で控除することできるのでしょうか?

これには注意点があります。

注意点1マイホームへの居住年が平成26年4月から令和3年12月までの場合

マイホームへの居住年が平成26年4月から令和3年12月までの場合は、次のいずれか少ない方の額になります。

- ・住宅ローン控除の控除可能額のうち、所得税から控除しきれなかった額

- ・所得税の課税所得金額の7%(上限13万6,500円)

令和3年12月までにマイホームを購入して住む場合、先の2つを比較して13万6,500円の方が少ない場合は、その金額が住民税からの控除対象となります。

もし所得税から控除しきれなかった額がそれより多い場合は、利用することができず終了となります。

注意点22022年1月~2025年12月末までの間にマイホームを購入して居住している場合

マイホームへの居住年が令和4年1月から令和7年12月までの場合は、次のいずれか少ない方の額になります。

- ・住宅ローン控除の控除可能額のうち、所得税から控除しきれなかった額

- ・所得税の課税所得金額の5%(上限9万7,500円)

このように控除率が引き下げられたのは、住宅ローンに適用される金利が超低金利となっていたためです。

例えば変動金利で0.5%の金利が適用されていた人が、1%の控除率で住宅ローン控除の適用を受けると、0.5%の利益が生じることとなります。

このように、税制を利用して利益を得るのは問題があるため、引き下げが行われたのです。

住民税の控除額が実質的に引き下げられたことで注意が必要なのは、所得金額が比較的低い方です。

所得税は、所得金額が大きくなるほど税率が高くなる累進課税制度となっています。

そのため、所得金額が低い人ほど住民税の負担が大きくなっています。

この改正によって住民税から控除できる金額が少なくなると、結果的にトータルの控除額が少なくなる可能性があるのです。

所得税から控除しきれなかった額が多くて住民税が控除されるとしても、必ずしもその金額全てが控除対象となるわけではないということに注意してください。

住宅ローン控除で住民税を減額するための手続き

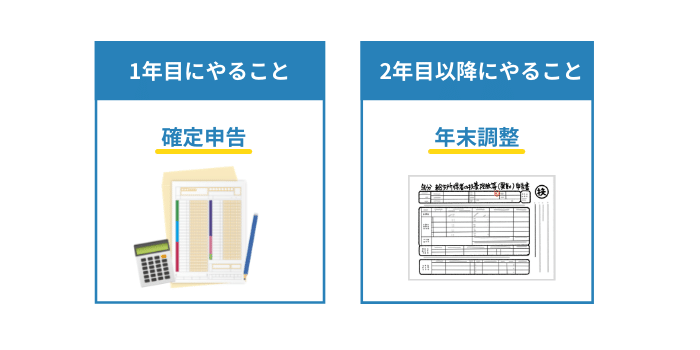

住宅ローン控除を受けるには、1年目は確定申告をして、それ以降は年末調整をしなければなりません。

ただし、住民税については、特に手続きは必要ありません。

確定申告を済ませるとそのデータはもちろん、住宅ローン控除のデータも税務署から市区町村に送られますので、市役所等で重ねて手続きする必要はありません。

住民税の控除の相談先

住民税の控除についての手続きは不要ですが、控除についての相談はどこにすればいいのでしょうか?

税務署に相談するものと思いがちですが、所得税は国税であるのに対して、住民税は地方税なので、住民税を管轄する市町村役場の税務課に問い合わせをすることになります。

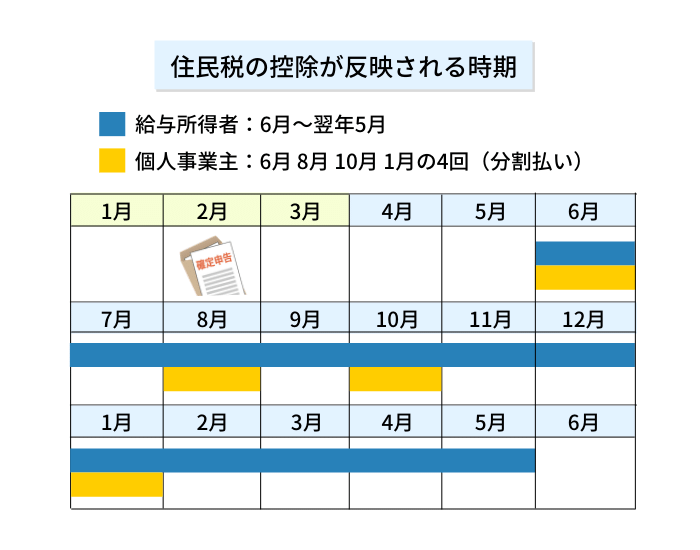

住宅ローン控除で住民税の減額が反映されるのはいつから?

住民税から控除される場合は、具体的にどのような形で反映されるのでしょうか?

住宅ローン控除は、確定申告や年末調整の手続きを経て、その年分の所得税から控除されることになります。

これに対して、住民税は翌年分の住民税から控除されます。

これは、住民税が前年の所得に対して税額を決定していく性質を持つためです。

住宅ローン控除で住民税の減額を受けられるのはいつまで?

住宅ローン控除で住民税が減額される期間は、住居を購入したときの居住開始年によって異なります。

| 居住開始年 | 住宅区分 | 控除期間 | 控除率 |

|---|---|---|---|

| 2019年10月まで | 新規・中古住宅 | 10年間 | 1.0% |

| 2019年10月~2021年12月末 | 新規・中古住宅 | 13年間 | 1.0% |

| 2022年~2023年 | 新規住宅 | 13年間 | 0.7% |

| 2022年~2025年 | 中古住宅 | 10年間 | 0.7% |

| 2024年~2025年 | 認定・ZEH水準省エネ・省エネ基準適合以外の新規住宅 | 10年間 | 0.7% |

もともと住宅ローン控除は2021年12月まで適用が受けられるとされていましたが、税制改正によりその適用期間が2025年12月末までに延長されています。

2019年10月までに居住開始

2019年10月までに居住を開始した場合、新規・中古住宅問わず控除期間は10年間、控除率は1.0%です。

2019年10月~2021年12月末までに居住開始

2019年10月~2021年12月末までに居住を開始した場合、新規・中古住宅問わず控除期間は13年間となり、控除率は1.0%です。

2022年1月~2025年12月末までに居住開始

2022年1月から2025年12月末までの間に新築住宅に居住開始した人は、基本的に居住開始の年から13年間にわたって住宅ローン控除の適用を受けられます。

一方、その間に中古住宅に居住開始した場合は、控除期間が10年間となることに注意が必要です。

控除率はローン残高に対して0.7%となり、それまでの1%から引き下げられています。

なお、認定住宅、ZEH(ネット・ゼロ・エネルギー・ハウス)水準省エネ住宅、省エネ水準適合住宅以外の住宅に2024年以降に居住開始した場合は、控除期間が10年となります。

| 認定住宅 | 認定長期優良住宅及び認定低炭素住宅 |

|---|---|

| ZEH水準省エネ住宅 | 断熱等性能等級5かつ一次エネルギー消費量等級6であり、最高等級の建物省エネ性能を持つ住宅 |

| 省エネ水準適合住宅 | ZEHではないものの、省エネ性能の高い住宅 |

住宅ローン控除を受けるための手続き

住宅ローン控除の要件を満たしているなら、さっそく手続きをしましょう。

住宅ローン控除の手続きは1年目は確定申告、2年目以降は年末調整で行えます。

1年目は確定申告を行う

最初の年は原則として、翌年の2月16日から3月15日までの間に確定申告を行う必要があります。

住宅ローン控除を受けるために、確定申告で必要となる書類は以下のとおりです。

確定申告で必要な書類

- (特定増改築等の場合)住宅借入金等特別控除額の計算明細書

- 個人番号カード等マイナンバーがわかるもの

- 土地建物の登記事項証明書

- 不動産の売買契約書(請負契約書)の写し

- 源泉徴収票

- 住宅ローンの残高証明書

- (一定の基準を満たす場合)耐震基準適合証明書または住宅性能評価書の写し

- (認定長期優良住宅・認定低炭素住宅等の場合)認定通知書の写し

役所やその他の機関から取得しなければならないものが多いので、ある程度時間に余裕をもって取得するようにしましょう。

確定申告が始まる前に準備しておく方が安全です。

申告手続きは、税理士に依頼する、申告会場に行き手続きをする、または「e-Tax」を利用するという方法があります。

2年目以降は年末調整で対応可

2年目以降については、確定申告をする必要はなく年末調整で対応できます。

給与所得者の住宅借入金等特別控除証明書と住宅ローンの残高証明書を取得し、年末調整の書類と共に勤務先に提出するだけで手続きは完了です。

なお、給与所得者の住宅借入金等特別控除証明書という書類は、確定申告した年の10月頃に税務署から送られてきます。

住宅ローン控除を受ける要件

住宅ローン控除を受けられる要件は、2021年12月末までに居住開始した場合、所得が3,000万円以下であることや、10年以上の返済期間がある住宅ローンを組んでいることが必要となります。

税制改正が行われる前は、住宅ローン控除の適用期間は2021年12月までとされていました。

しかし、その期間が2025年12月までに延長されています。

またこの改正により、住宅ローン控除の適用要件がそれまでの所得金額3,000万円以下から2,000万円以下に引き下げられました。

そのため、所得金額が2,000万円~3,000万円の方は、住宅ローン控除の適用を受けられなくなってしまいます。

また、住宅ローン減税には借入限度額が決まっています。

2021年末までに居住開始した場合の借入限度額は新規住宅・認定住宅・中古住宅の3つの区分によって定められていました。

| 住宅の区分 | 借入限度額 |

|---|---|

| 新規住宅(認定住宅) | 4,000万円(5,000万円) |

| 中古住宅 | 2,000万円 |

2022年以降に住宅ローン控除の適用を受ける場合、これまでの借入限度額はより細分化されました。

これは、これまでの認定住宅の区分に加えて、ZEH水準省エネ住宅や省エネ水準適合住宅の区分が新たに設けられたためです。

新築の住宅を取得した場合、その住宅が認定住宅に該当すれば5,000万円が借入限度額となることは、以前と変わりありません。

また、認定住宅以外の住宅について、新たに設けられたZEH水準省エネ住宅に該当するのであれば借入限度額は4,500万円となり、省エネ水準適合住宅に該当する時は、4,000万円が借入限度額となります。

一方で、これまで認定住宅以外の住宅に該当したもので、ZEH水準省エネ住宅にも省エネ水準適合住宅にも該当しない場合には、2022年及び2023年の借入限度額は3,000万円です。

さらに2024年以降は、ZEH水準省エネ住宅にも省エネ水準適合住宅にも該当しないと、借入限度額は0円とされ、住宅ローン控除の適用はありません。

また、中古住宅については2021年以前と同様、認定住宅に該当すれば3,000万円、認定住宅に該当しない場合には2,000万円が借入限度額となります。

住宅ローン控除で税金はどれくらい安くなる?

住宅ローン控除の要件や手続き、住宅の区分に応じた借入限度額などを確認してきました。

住宅ローン控除は税額から控除されるため大きなメリットがありますが、実際にどれくらいの税金が控除されるのでしょうか?

具体例を見ていきましょう。

事例

会社員のAさんはマイホームを購入し、住宅ローン控除の手続きをしようと考えています。

家族構成は妻と子どもが1人です。

年収は600万円で、妻はパートとして、いわゆる103万円の壁の範囲内で働いています。

また社会保険料は総額で100万円を支払っています。

①給与所得額を計算する

給与収入から給与所得控除額を差し引いた後の金額が給与所得となるため、まずは給与所得控除額を計算します。

給与収入が600万円の場合、給与所得控除額は次のようになります。

そのため、給与所得の金額は600万円-174万円=426万円となります。

②所得控除の金額を求める

所得金額を求めたら、次に所得控除の金額を求めます。

所得控除の対象となるものは以下のとおりです。

・社会保険料控除 100万円(支払った金額の総額が控除の対象になります)

・配偶者控除 38万円(配偶者が無収入であり納税者本人の所得金額が900万円以下の場合の控除額です)

これをもとに所得税の控除を計算していきます。

③所得税を計算する

次に所得税の計算を行います。

速算表を見ていくと、「195万円を超え330万円以下の税率は10%、控除額は9万7,500円」です。

これにあてはめて計算すると、

以上がAさんの所得税額となります。

住民税の控除については、後ほど解説します。

控除できるものとしては、他にも生命保険料控除や医療費控除などがあります。

自営業者の方であれば、小規模企業共済等掛金控除などがあるかもしれません。

控除できるものはいろいろあり、人により事情は違いますので、一律でこうなるわけではありません。

たとえ年収が500万円だとしても、控除するものが少なければこれより所得税額が増えることもあるのです。

ただ、住宅ローン控除を利用して40万円を控除できると言っても、所得税だけで40万円を納めることはあまりないでしょう。

所得税は累進課税ですので、高い所得の方でしたらその金額に達することはあるかもしれません。

しかし、控除するものがいろいろあることを考えると、40万円に達するケースは意外に少ないように感じられます。

まとめ

住宅ローン控除と住民税の控除について見てきました。

2022年の税制改正では住宅ローン控除制度に変更があり、住民税控除の上限額が引き下げられました。

住宅ローン控除の減税額は縮小されましたが、それでも節税できるお得な制度であることには変わりありません。

最大限に活用できるよう、仕組みや要件をしっかりと理解しておくことが大切です。

また、確定申告の手続きを忘れてしまうと所得税の控除はおろか住民税控除の恩恵も受けられませんので、早めに準備をしておくことをおすすめします。