農地を相続する手続きと農業をしない人の対応方法を解説

この記事でわかること

- 農地を相続するときの手続き方法がわかる

- 農地を相続するときに発生する税金とその額がわかる

- 農地を相続したくない場合の対処法がわかる

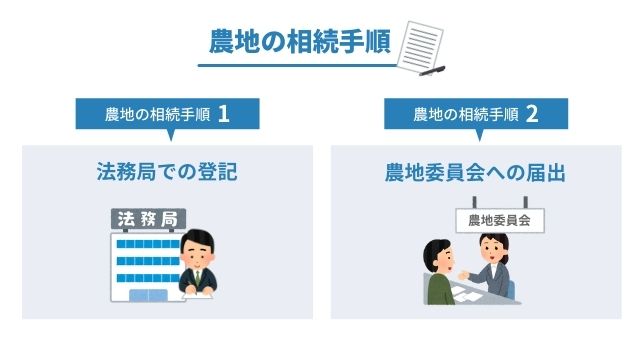

農地を相続するには2つの手続きが必要

農地を相続したとき、法務局で行う相続登記と農業委員会に対して行う届出が必要です。

手続きの期限が決められているものもあるため、計画的に進めていかなければいけません。

詳しくは次から説明していきます。

農地の相続手順1:法務局での登記

農地を相続したときには、該当する農地を管轄する法務局で登記申請をします。

法務局での登記に必要な書類と取得方法・取得費用

法務局での登記に必要な書類と取得先・取得費用の概要は下表のとおりです。

| 必要書類 | 取得方法 | 取得費用 |

|---|---|---|

| 登記申請書 | 自身で作成 または司法書士に依頼 | 司法書士に依頼した場合 3~8万円程度 |

| 被相続人の住民票除票 または戸籍附票 | 被相続人の最後の本籍地 または最後の住所地の 市町村役場で取得 | 基本的に1通300円 |

| 被相続人の出生から死亡 までの戸籍謄本 | 戸籍のあった土地の 市町村役場で取得 | 1通450円~750円 |

| 相続人全員の戸籍謄本 (現在戸籍) | 本籍地の市町村役場で取得 | 1通450円 |

| 相続人全員の印鑑証明書 | 住所地の市町村役場で取得 | 1通300円 |

| 該当する農地を相続する相続人の住民票 | 住所地の市町村役場で取得 | 基本的に1通300円 |

| 該当する農地の固定資産評価証明書 | 農地のある市町村役場で取得 | 1通300円程度 |

| 遺産分割協議書 | 自身で作成 または司法書士に依頼 | 司法書士に依頼した場合3~8万円程度 |

上表に記載した以外に、法務局で登記申請を行う際には登録免許税がかかります。

登録免許税額は、該当する農地の固定資産税評価額の0.4%です。

戸籍の収集から登記申請に至るまで、自身で行うと時間と労力がかかりますので、必要に応じて司法書士に手続きを依頼するのも1つの方法です。

農地の相続手順2:農地委員会への届出

相続で農地の権利を取得した人は、農業委員会への届出が必要です。

この届出は、権利取得した人が権利取得の内容等を農業委員会に知らせるための手続きです。

ただしこの手続きは所有権移転登記に代わるものではありませんので、登記は法務局で行う必要があります。

農地委員会への届出に必要な書類と取得方法・取得費用

農地委員会への届出に必要な書類必要書類と取得先・取得費用の概要は下表のとおりです。

| 必要書類 | 取得方法 | 取得費用 |

|---|---|---|

| 農地法の規定による 届出書 | 該当する農地を管轄する 農業委員会にて取得 | 無料 |

| 相続登記後の 登記事項証明書 | 法務局にて取得 | 1通600円 |

提出者

- 遺産分割協議が済んでいる場合:農地の権利を取得した人

- 遺産分割協議中・所有者が決まっていない場合:相続人全員

なお、相続人全員で届出した後、遺産分割協議が完了したら再度届出を行います。

また、農業委員会への届出は、被相続人が亡くなったことを知った時点から10ヵ月以内に行う必要があります。

農地の相続にかかる税金の計算手順

農地の相続にかかる税金の計算は、次の手順で行われます。

- 相続財産の内容を確認する

- 法定相続人の人数とその関係を確定させる

- 相続財産の相続税評価額と基礎控除の額を求め、課税対象になる金額があるか確認する

- 相続財産の相続税評価額から基礎控除額を差し引き、課税対象となる金額を求める

- 法定相続分に分割し相続税の総額を計算する

- 相続税額を各相続人の相続割合に基づいて按分し納付額を求める

- 相続税額の加算や税額控除を適用する

まずは遺産総額を把握し、基礎控除額を差し引きます。

基礎控除額の計算式

基礎控除額=3,000万円+相続人の数×600万円

また、遺産総額が基礎控除額以下の場合、相続税はかかりません。

相続税額を計算して合算し、相続分に基づき各相続人に割り振ります。

最後に控除などを適用して相続税額を算出することになります。

農地を相続したときの相続税はいくら?

農地を含む相続財産の相続税評価額が基礎控除を上回る場合は、相続税が発生します。

まずは、相続財産の相続税評価額から基礎控除を差し引いた金額を、実際にどのように遺産分割するかに関係なく、法定相続割合に基づいて分割します。

例えば、基礎控除を差し引いた後の相続財産の金額が6,000万円あり、法定相続人が配偶者と子供3人の場合、それぞれの金額は以下のように計算されます。

事例相続財産6,000万円、法定相続人が配偶者と子供3人の場合の相続税

子供(1人あたり) 6,000万円×1/2×1/3=1,000万円

次に、法定相続分に分割したそれぞれの金額に対する相続税を計算します。

相続税の計算は、下記の速算表を用いて行います。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

このケースでは、3,000万円に対する相続税額は、3,000万円×15%-50万円=400万円となります。

また、1,000万円に対する相続税額は、1,000万円×10%=100万円となります。

そのため、相続税の総額は、400万円+100万円×3人=700万円となるのです。

次いで、各相続人が負担する相続税を計算します。

それぞれが納付すべき金額は、実際に相続した財産の割合により按分することとされています。

先の例で、配偶者が財産の4割、その他の子供がそれぞれ2割を相続した場合、それぞれが納付する相続税額は以下のようになります。

子供(1人あたり) 700万円×2/10=140万円

最後に、それぞれの相続人ごとに適用される税額の加算や税額控除がある場合に、その計算を行います。

先の例では、配偶者の税額軽減が適用されるため、配偶者の相続税額はゼロとなります。

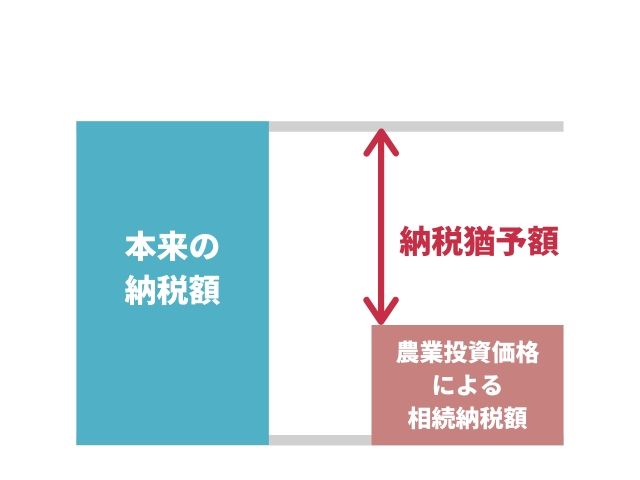

また、後ほど紹介する納税猶予が適用される場合、その分の相続税額の納付が免除されます。

農地の種類ごとの評価方法

農地は「純農地・中間農地」「市街地農地」「市街地周辺農地」に区分され、計算方法が異なります。

それぞれの特徴や評価方法を順番に確認していきましょう。

純農地・中間農地

純農地とは農用地区域内にある農地等を指し、中間農地とは第2種農地等に該当する農地を指します。

双方とも倍率方式で相続税の評価します。

倍率方式の計算は非常に簡単で以下の通りです。

純農地・中間農地は国税庁ホームページ「財産評価基準書 路線価図・評価倍率表」にて、地域ごとに定められた倍率等がわかるので確認してみましょう。

市街地農地

市街地農地とは、転用許可を受けた農地や市街化区域内にある農地等を指します。

評価方法は宅地比準方式です。

この計算式で市街地農地の評価額が算定できます。

ただし、こちらの計算はなかなか複雑ですので、国税庁ホームページ「[手続名]市街地農地等の評価明細書」を活用しましょう。

この評価明細書を利用すれば計算しやすくなります。

市街地周辺農地

市街地周辺農地とは、第3種農地等に該当する農地を指します。

評価方法は次の通りです。

相続した農地の税金や納税猶予制度をチェック

相続税の納税猶予の特例制度とは、農業を営んでいた個人から相続等で農地を取得後、継続して農業を営みたいときに一定の要件に合致すれば、相続税の全部または一部の納税が猶予される仕組みです。

相続した農地には相続税が課され、農地の存在する場所によって相続税の評価方法は異なります。

ただし、先ほどもお伝えしたとおり農地をはじめとした不動産資産・金融資産等の遺産の合計額が、基礎控除額「3,000万円+600万円×法定相続人」を下回る場合、相続税は課税されません。

また、一定の要件に合致すれば納税猶予制度も利用可能です。

加えてこの特例の適用を受けている相続人が亡くなったとき、市街化区域の農地の場合なら申告期限から20年を経過したときには、猶予税額が免除されることも覚えておきましょう。

特例を受けられる要件

この特例を受けられる要件は、被相続人・相続人・納税猶予の特例を受ける農地のそれぞれに規定されています。

被相続人の要件

次のいずれかに該当する人であることが必要です。

被相続人の要件

- 亡くなるまで農業を営んでいた人

- 農業経営基盤強化促進法で貸し付けを行っていた人

- 贈与税の納税猶予の特例を受けた農地等の贈与者

相続人の要件

次のすべてに該当する人であることが必要です。

相続人の要件

- 農地の相続権のある人

- 相続税申告期限内で農業経営を開始し、その後も継続して農業経営をする人

農地の要件

次のすべてに該当する農地であることが必要です。

農地の要件

- 被相続人が農業に利用していた農地

- 相続税の申告期限までに遺産分割されていた農地

その他、原則として相続開始後10ヵ月以内に相続税の申告書の提出が必要となります。

猶予税額を納付する必要があるケース

次の4つのケースに該当すると、「猶予された相続税+利子税」の納付が必要です。

猶予税額を納付する必要があるケース

相続人が農業経営を廃止した

特例農地等を譲渡した

特例農地等を他の用途に転用した

農業経営基盤強化促進法で貸し付けの場合を除き、特例農地等を貸し付けた

ただし、相続人が重い病気や身体障害等のやむを得ない事情で営農が困難となった場合、納付する必要はありません。

納税猶予の特例を受ける手続き

税務署へ申告する際は、農業委員会の証明する適格者証明書が必要です。

各市区町村の農業委員会事務局で証明書の発行を申請しましょう。

必要書類は次のとおりです。

納税猶予の特例を受けるために必要な書類

印鑑

相続したことの確認ができる書面:登記簿謄本または遺産分割協議書の写し等

猶予を受ける農地の所在がわかる地図及び公図

農政推進委員確認書

適格者証明書チェック票

ケースによって追加の資料が必要になることもあります。

提出の際に書類の不備等がないように、必要部数や手数料について電話等で確認しておきましょう。

納税猶予を利用する場合の注意点

農地を相続して引き続き農業を行う場合、相続税の納税猶予が適用される可能性があります。

被相続人・相続人・農地それぞれで要件があり、たとえば納税猶予を利用した後に相続した農地を転用した場合、適用除外となるため注意が必要です。

適用が除外された際は猶予されていた税金と利子税が発生するため、気を付けなければいけません。

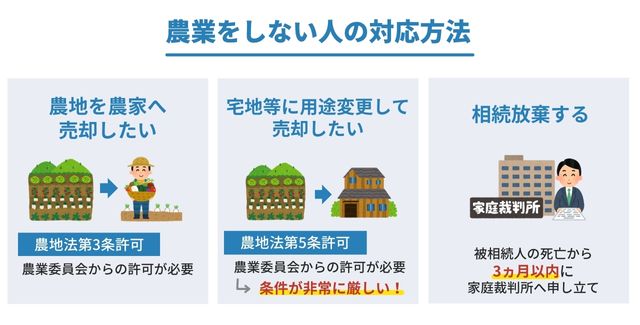

農地を引き継ぐ意思がない場合の対応

相続人全員がすでに農業以外の仕事に就いており、農業を引き継ぐ意思がないケースもあるでしょう。

この場合は農地を農家へ売却したり、宅地等に用途変更して売却したりする方法があります。

それぞれの方法について必要な手続きや注意点を確認しましょう。

農地を農家へ売却

被相続人の所有だった農地をそのまま売却したい場合、「農地法第3条許可」と呼ばれる農業委員会からの許可を受けなければいけません。

この場合には、やはり買い手の存在も重要で買主は農家の人か、それとも農業に参入しようとしている人であることが必要です。

買いたい方々がスムーズに見つかれば問題ないものの、なかなか見つからないと農業委員会からの許可は下りなくなります。

そのため、農地として貸し出す方法も検討してみましょう。

その際も、農業委員会に相談しつつ借り手を探せます。

宅地等に用途変更して売却

例えば農地を宅地に用途変更して売却する場合、「農地法第5条許可」と呼ばれる農業委員会からの許可を受けなければいけません。

こちらの許可は非常に条件が厳しく、「立地基準」と「一般基準」から判断して支障のない場合に、はじめて許可されます。

農地法第5条許可の立地基準とは

次の3つに分かれます。

周辺地で目的達成可能なら不許可:第2種農地

原則許可:第3種農地

市街地の区域内に存在する農地である第3種農地以外は、なかなか許可されないことがおわかりになるでしょう。

農地法第5条許可の一般基準とは

その他、用途変更する目的通り土地が使用されること、そして周辺の農地の環境や農業を行う条件へ悪影響を与えないことが条件となります。

農地転用の詳細については、以下の記事をご覧ください。

農地の相続放棄

相続人の全員が被相続人の農地を引き継ぐ意思がないならば、相続人全員が相続放棄を選択するのも良いでしょう。

被相続人の死亡から3ヵ月以内に、次の手順で家庭裁判所へ申し立てます。

- 1. 相続人の全員が放棄する意思を固める

- 2. 住民票の除票(戸籍の附票)・申述者の現在の戸籍謄本・被相続人の戸籍謄本等を収集

- 3. 相続放棄申述書を作成し、必要書類と共に管轄家庭裁判所へ相続放棄を申し立てる

- 4. 7~10日程度で、家庭裁判所から申述者へ相続放棄に関する照会書が送付される

- 5. 照会書に必要事項を記載し、家庭裁判所へ返送

- 6. 7~10日程度で、相続放棄申述受理通知書が送付される

なお、相続財産管理人の選任されるまで、相続人が農地管理を継続する必要があります。

また、相続財産管理人が親族以外の場合、報酬も発生することになります。

まとめ

農地を相続する際は、ご自分の独断で決定せず、各相続人間でよく話し合って決定することが大切です。

被相続人の遺言状がある場合は、できるだけ被相続人の遺志に従って相続を行いましょう。

自分・家族で農地の相続手続きについて判断するのが難しい場合は、税理士や司法書士、不動産のプロなどに相談することをおすすめします。