自宅売却をしたら3,000万控除?「マイホームを売った時の特例」って何?

自宅を売却するケースはそれほど多くないとお考えかもしれません。

しかし、購入当初は全く考えていないような人も、転勤やライフスタイルの変化、子供の独立などをきっかけに、今住んでいる自宅を売却して新たなマイホームに移り住む決断をする可能性があります。

今住んでいる自宅を売却すると、多額の税金が発生するのではないかと心配になるかもしれませんが、自宅を売却した際には3,000万円の特別控除の制度があるため、税金自体が発生しないケースもあるのです。

はたして、この特別控除はどのような制度なのでしょうか。

不動産を売却した際の譲渡所得と税金の計算方法

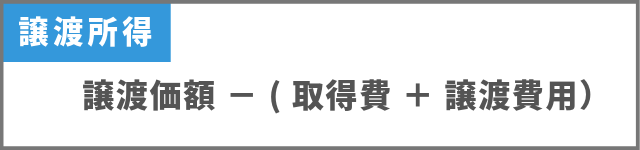

マイホームなどの土地や建物を売却した際に発生する利益のことを、税金計算上は譲渡所得といいます。

譲渡所得の金額は、売却した不動産の譲渡価額から、その不動産を購入した金額(取得費)とその売却のためにかかった費用(譲渡費用)を控除した金額となります。

譲渡所得の金額を計算して所得が発生しなければ、そもそも自宅を売却して利益が生じていないこととなるため、税金は発生しません。

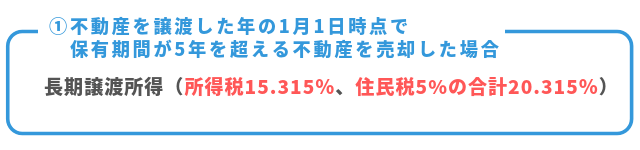

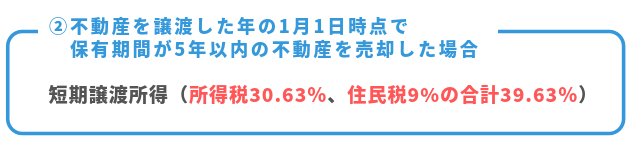

しかし、譲渡所得が発生している場合には、その金額に税率を乗じて所得税や住民税の額を求めることとなります。

譲渡所得について詳しく知りたい方は「マンションが売れたら要チェック 譲渡所得って何?」をご参照ください。

3,000万円特別控除の特例とその要件

最初に説明した譲渡所得の金額は、特別控除の適用を受けることができない不動産の計算方法です。

マイホームを売却した場合、要件を満たせば譲渡所得の金額から3,000万円を控除することができます。

3,000万円特別控除の特例の適用を受けるための要件は以下のようになっています。

①自分が住んでいる家屋もしくは自分が住んでいる家屋とその敷地・借地権を売却すること

マイホームを売却した際の特例となっているため、自宅を売却するということは最も基本的な要件です。

現在住んでいる家屋だけでなく、以前住んでいたが今は誰も住んでいない空き家でも、適用を受けることができます。

以前住んでいた自宅の場合は、住まなくなった日から3年を経過する日の属する年の12月31日までに売却する必要があります。

また、以前住んでいた家屋を取壊して敷地だけを売却する場合にも適用できる場合があります。

この場合は、以前住んでいた家屋を取り壊した日から1年以内に敷地の譲渡契約が締結され、かつ住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること、そして家屋を取り壊してから譲渡契約を締結するまでの間に敷地をほかの用途に利用していないことが要件となります。

②売却した年の前年及び前々年にこの特例の適用を受けていないこと

過去2年以内にマイホームを譲渡した際の3,000万円特別控除の特例の適用を受けている場合は、繰り返して適用することはできません。

③マイホームの買換えやマイホームの交換の特例、マイホームの譲渡損失に関する特例の適用を受けていないこと

④売却した家屋や敷地について、収用等の特別控除などの特例の適用を受けていないこと

⑤売買を行う相手が親子や夫婦、生計を一にする親族などの特別な関係者でないこと

これらの要件をすべて満たした場合にのみ、3,000万円の特別控除の適用を受けることができます。

3,000万円特別控除が適用できる家屋とできない家屋

3,000万円の特別控除が適用対象は、基本的に居住用の家屋及びその敷地となっています。

マイホームとして居住している、あるいは居住していた家屋やその敷地であれば問題なく適用できるのですが、中には適用できるのか迷うケースもあります。

自宅の一部を店舗や事務所として使用していた場合

店舗兼住宅と呼ばれるような建物の場合、売却した時に受け取った金額は居住用部分を売却した金額と店舗部分を売却した金額の合計となります。

この時、3,000万円の特別控除の対象となるのは居住用部分の金額だけとなるため、床面積で按分した居住用部分の金額から3,000万円を控除します。

店舗部分の売却にあたるとされた金額からは控除できないため、間違えないようにしましょう。

ただし、居住用部分の面積が90%以上ある場合は、すべてを居住用として特別控除の対象にしてよいこととされているため、この点も間違えないようにしましょう。

家屋と敷地の所有者が異なる場合

夫婦で家屋は夫、土地は妻というように名義が異なる場合があります。

家屋を売却した場合に適用される特例であるため、家屋の所有者が売買契約を締結し特例の適用を受けるのが原則です。

しかし、一定の場合にはその土地の売却代金もあわせて、3,000万円まで特別控除を適用することができます。

- ①家屋と敷地を同時に売却すること

- ②家屋と敷地の所有者が親族であり生計を一にしていること

- ③その家屋を家屋の所有者と敷地の所有者が居住用として一緒に使用していたこと

共有名義の家屋を売却した場合

それでは夫婦で共有名義となっている自宅を売却した場合はどうなるのでしょうか。

このような場合、夫と妻がそれぞれ特別控除の適用を受けることができ、それぞれが3,000万円の控除を受けることができます。

合計で最大6,000万円の控除を受けることができるのですが、それぞれの所得金額は持分に応じて按分する必要があることに注意しましょう。

マイホームを売却した場合の軽減税率との併用について

適用要件を確認した際に、他の特例の適用を受けている場合には適用できないとされていることが分かりました。

ただ、10年以上保有していた居住用不動産を売却した際に適用できる軽減税率の特例とは併用できることとされています。

この軽減税率は、課税対象となる長期譲渡所得が6,000万円以下の部分について長期譲渡所得よりさらに低い所得税10.21%、住民税4%の合計14.21%の税率が適用されるものです。

すべての特例が併用できないわけではないため、間違えないようにしましょう。

軽減税率の特例について詳しく知りたい方は「お金を返してもらえます 不動産売却時の税金控除を確認しよう」をご参照ください。

まとめ

自宅を売却して譲渡所得が発生した場合にも、3,000万円の特別控除を適用することができれば、多くのケースで税額が発生しないと思われます。

また、税額が発生する場合でも軽減税率の適用を受けることができれば、税負担は最小限で済むはずです。

ただし、これらの特例の適用を受けるためには確定申告をしなければなりません。

税額が生じないからといって確定申告を行わないことのないようにしましょう。

参考記事:必要?不要?不動産売却時の確定申告